Amerikanischer Exzeptionalismus: Gar nicht so exzeptionell für 2022

Im folgenden Artikel betrachten wir das Zusammenwirken verschiedener Marktkräfte, Politik und Mathematik. Und dieses deutet darauf hin, dass das Konzept des amerikanischen Exzeptionalismus für 2022 überdacht werden müsste.

Das EIGENTLICHE Mandat der Federal Reserve

Erwartungsgemäß ist die Rolle der Federal Reserve ein unverzichtbares Thema, das in diesem Kontext gerne zuerst diskutiert wird.

Offiziell hat die Fed zwei Hauptmandate: 1.) Inflation begrenzen 2.) Vollbeschäftigung sichern.

Doch wer die Entstehungs- und Wirkungsgeschichte dieser Zentralbank auch nur in Ansätzen kennt (und seien das die rudimentärsten und erbärmlichsten), der kennt ihr eigentliches Mandat: Sie soll den Herren der Banken und Märkte, von welchen sie auf wenig unbefleckte Weise auf Jekyll Island gezeugt wurde, dienen (und sie kontrollieren?)…

Entscheidend in diesem unrettbar manipulierten Schauspiel ist das unnatürliche, verfälschende Einwirken der Federal Reserve auf im Grunde natürliche Angebot-Nachfrage-Kräfte – und zwar im Bereich der immer unbeliebter werdenden staatlichen Schuldscheine der USA (alias US-Staatsanleihen).

Einfach formuliert: Es gibt deutlich mehr Angebot als Nachfrage nach Amerikas exzeptionellen Versprechen.

Die künstliche Null als Lückenfüller & Tapering und harte Mathe

Um diese Lücke zu füllen, hängt die Federal Reserve verzweifelt neue Nullen an ihre Bilanzsumme (QE), um jene zunehmend unpopulären Kredite aufzukaufen.

Ein spürbares Rückfahren (tapering) dieser „Lückenfinanzierung“ (auch Fed- Akkommodierung genannt) würde dazu führen, was Powell im Dezember euphemistisch als „Dysfunktion des Marktes“ bezeichnete. Das Auftreten solcher Dysfunktionen würde jedoch das inoffizielle, obschon deutlich auf der Hand liegende (und auch hauptsächliche) Mandat der Fed verletzten, das darin besteht, den Aktienmarkt zu beflügeln, nicht aber die Staatsbürger.

Der mathematische Syllogismus hinter einer solchen potentiellen „Marktdysfunktion“ ist aus algebraischer Sicht recht einfach:

Weniger Anleiheankäufe durch die Fed = Anleihekurse sinken

Sinkende Anleihekurse = Steigende Anleiheerträge

Steigende Anleiheerträge = Steigende Zinssätze

Steigende Zinssätze = Steigende Schuldenfinanzierungskosten…

… für Nationen und Unternehmen, die bislang ausschließlich von billigen Schulden gelebt haben, bedeutet das: steigende Schuldenfinanzierungskosten = ein schlimmer „Uh-Oh“-Moment im Bereich der Risikoanlage-Blasen (Aktien, Anleihen, Immobilien), die in der Finanzwelt mit „wirtschaftlicher Erholung“ verwechselt wurden.

Zynische Neubetrachtung des rätselhaften Fed-Problems: Immer dem (verzweifelten) Selbstinteresse folgen!

Aufgrund der geschilderten Dominoeffekte geht es für die Fed jetzt ans Eingemachte.

Strafft sie geldpolitisch, steigen die Zinssätze und die Vermögenswertblasen fallen ein. Und das ist schlecht für die Märkte, denen die Federal Reserve so loyal dient.

Unternimmt die Fed hingegen keine geldpolitischen Straffungen, wird die Inflation kontinuierlich weitersteigen. Und das ist schlecht für alle anderen.

Was wäre also angesichts solcher Optionen die beste Wahl für die Federal Reserve, die stets im Eigeninteresse handelt, die Öffentlichkeit ignoriert und Märkte stützt? Doch wohl die Entscheidung gegen das „Tapering“, oder?

Weshalb plant Powell also vorausschauende geldpolitische Straffungsmaßnahmen für 2022?

Das 2022er Tapering: Tanz auf zwei Hochzeiten

Wie wir in verschiedenen Artikeln und Interviews argumentiert haben, besteht bei uns der Eindruck, dass die deutlich zu verstehen gegebenen Tapering-Maßnahmen für 2022 nur eine kurze Lebensdauer haben werden: Strenge Öffentlichkeitswirkung doch letztlich laxes Handeln.

Rein optisch muss Powell natürlich streng gegen Inflation auftreten, ganz so wie einige Politiker gerne bei Thema Kriminalität harte Kante zeigen (obgleich in Wahrheit Inflation wie Kriminalität weiter steigen).

Tapering-Maßnahmen im Jahr 2022 verleihen der Fed den oberflächlich entschlossenen, energischen Anschein, sie wolle die Inflation bekämpfen durch Bilanzsummenverringerung und auch tolerierte Zinssteigerungen – in fast schon komischer Anlehnung an Volckersche Zeiten.

Doch wie die Wall Street längst weiß, wird die Fed den Anleihemarkt weiterhin mit benötigter Liquidität füttern. Und zwar mit den Billionen, die aus der ständigen Repo-Fazilität sowie dem FIMA-Swap-Vereinbarungen (Foreign and International Monetary Authorities, FIMA) stammen.

Noch wichtiger: Zeitgleich wird die Fed die Realzinsen immer stärker im Negativbereich halten, um die Schuldenstandsquote der USA zu senken, während sie der Mittelklasse in aller Stille mit vorsätzlicher Inflation in den Bauch boxt.

Im August 2019 hatte übrigens der Vizevorsitzende der Fed, Stan Fisher, dieses Szenario tatsächlich vorausahnen lassen, als er zugab, dass einer Nation mit einer Schuldenstandsquote von 130 % nur noch folgende zwei Optionen bleiben: 1.) ausgedehnte Inflationsphasen, um die eigenen Schulden weg zu inflationieren oder 2.) eine tiefgreifende nationale Schuldenrestrukturierung.

Das heißt nur: In beiden Fällen geht es den Anleihehaltern an den Kragen – entweder real oder nominal. Und das können sich Investoren (oder die Medien) jetzt, am Ende einer 40-jährigen Anleihehausse, so gut wie gar nicht vorstellen.

Das ist wiederum schlecht für die wirkliche Welt, aber gut für die politischen Entscheidungsträger.

Also: Die Fed wird wohl doch auf zwei Hochzeiten tanzen (harte geldpolitische Kante markieren UND Verschuldung weginflationieren).

Nebelkerzen vs. Zentralbankenrealismus

Wie real (und nicht optisch) solche Zentralbanken-Realpolitik ist, zeigt sich auch daran, dass selbst die strengsten geldpolitischen Aussagen Powells vor Weihnachten eher positive als negative Marktreaktionen nach sich zogen – gerade bei Industrieaktien, Rohstoffen, Gold und BTC.

Wenn die vielerorts erwarteten „geldpolitischen Straffungsmaßnahmen“ schließlich kommen, werden kleinere Aktienwerte, Wachstumsaktien, Technologiewerte und andere „Schnellboote“ unter den Risikoanlagen in den anstehenden Marktturbulenzen wahrscheinlich ordentlich ins Schlingern geraten. Wahrscheinlich wird daraus eine Panik entstehen, die eine Kurswende bei den Tapering-Maßnahmen notwendig macht, wie wir es in der Vergangenheit schon mehrfach beobachten konnten (so z.B. Anfang 2019).

Angesichts so vieler Nebenkerzen dürften die nächsten Monate, wenn Marktrealitäten mit Zentralbankenfantasien kollidieren, interessante werden.

Fantasien vs. Fakten

Apropos Fantasien: Viele Investoren (die tonangebenden Medien dabei in führender Funktion) lehnen die Vorstellung schlichtweg ab, dass der amerikanische Exzeptionalismus (von Afghanistan bis hin zu Zwillingsdefiziten, Externfinanzierung und unfinanzierbaren staatlichen Leistungen) gar nicht mehr so außergewöhnlich ist…

Wie ich jüngst verdeutlicht hatte, sorgt die harte Realität der mathematischen Fakten dafür, dass die Vereinigten Staaten von Amerika schon stärker der deutschen Weimarer Republik ähneln als jenem Schuldenstandsmonster, das auch unter der Bezeichnung „Japan“ bekannt ist.

Das heißt jedoch nicht, dass im „exzeptionellen Amerika“ gleich Schubkarren voller Geld durch die Gegend fahren und Hyperinflation um sich greift.

Die US-Weltreservewährung von 2022 ist nicht die deutsche Mark von 1923; nichtsdestotrotz lassen sich die Ähnlichkeiten in der Stoßrichtung unmöglich ignorieren, zumindest nicht von denjenigen, die ihren Kopf nicht in den behaglichen Sand der kognitiven Dissonanz stecken oder sich mit ansonsten „gecancellter“ Geschichte befassen.

Insofern die US-Politik kein magisches Produktivitätswachstum erzielen kann (in einer Welt des Lockdowns) oder die Notwendigkeit schwerwiegender Ausgabekürzungen ehrlich adressiert, was ihre Wiederwählbarkeit zunichtemacht (viel Glück!), werden die kommenden Jahre von den harten Folgen haushaltspolitischer Sünden geprägt sein, die in der „stärksten Wirtschaft der Welt“ begangen wurden.

Ächzen aus der EU

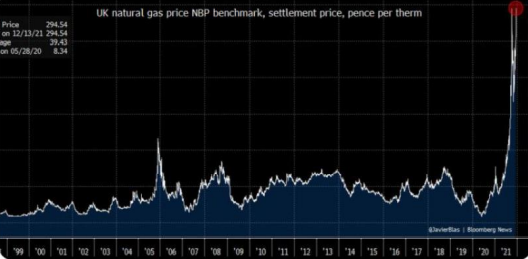

Um fair zu bleiben mit Uncle Sam: Seine Cousins ersten und zweiten Grades in der EU bekommen ebenfalls (wie auch ich mit Blick auf meine Ölrechnung in Frankreich) den vor-rezessiven Druck einer Energiekrise zu spüren, während die Öl- und Gaspreise vor dem Hintergrund Schlagzeilen machender Prognosen über saudische Produktionsrückgänge deutlich ansteigen.

Die Erdgas-Indizes auf der europäischen Seite des Atlantiks schlossen vor Weihnachten mit rekordhohen Abrechnungspreisen.

Putin, der Schachmeister

Russlands Putin spielt Schach, während im Westen Dame gespielt wird mit Lockdowns, Mandaten, Zentralbankenoptik, zur Schau gestellter Tugend/Angst wegen des Klimawandels, moralische Bedenken (?) hinsichtlich der Ukraine. Und US-Medienlieblinge vergleichen derweil das russische BIP noch abwertend mit den Bruttosozialprodukten von 1 oder 2 amerikanischen Bundesstaaten.

Doch wie immer ignoriert der Westen das qualvolle aber geduldige langfristige Spiel – ein Spiel, das speziell Putin und Russland im Allgemeinen nur allzu gut kennen.

Putins Russland hat zum Beispiel große Mengen Öl und deutlich weniger Auslandsschulden als seine selbstgefälligen Gegner in Washington und andernorts.

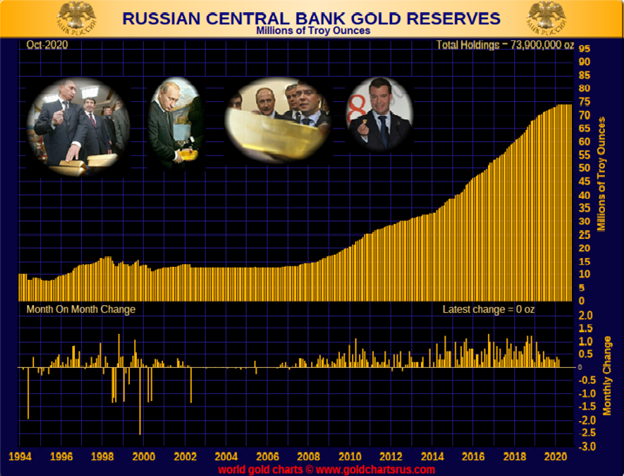

Ebenso erwähnenswert, für uns aber keinesfalls überraschend, ist die Tatsache, dass Russland auch beim physischen Gold langfristig spielt.

Erst vor einem Jahr bestätigte dieser Chart, dass Russlands Devisenreserven von 600 Mrd. $ zu größeren Teilen aus Gold als aus US-Dollars bestehen.

Hmmm.

Weshalb nur diese wachsende Liebe zu einem langfristigen Edelmetall von einem langfristig ausgerichteten politischen und ökonomischen Akteur wie Putin?

Ganz gleich, was man über Putin sagen oder denken mag (und da gibt es vieles), vielleicht weiß dieser vermeintliche Schachspieler mehr über Schulden, grundlegende Wirtschaftsgeschichte, Energiebedarf und echtes Geld als Fed-Chef Powell, und vielleicht zwingt er den amerikanischen Exzeptionalismus gerade, Farbe zu bekennen?

Kurz: Vielleicht ist der US-Dollar einfach nicht mehr, was er mal war, und vielleicht erkennt Putin den zukünftigen Gang der Dinge?

Im Kontext globaler Schachspiele wissen die meisten von uns, wer im Spiel „Gold gegen USD“ gewinnen würde; das Schachmatt ist jetzt schon absehbar.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..