Kreditmärkte – Tödlicher Hai aus der Tiefe

Im Weiteren werden wir einen Blick auf Kreditmärkte werfen, die an Glaubwürdigkeit verlieren, während die Zinshaiflossen aufsteigen und ihre Beute einkreisen.

US-Staatsanleihen (UST) sind wichtig für die (unverdiente) Weltreservewährung (USD).

Die Anleiherendite für 10-jährige UST ist bekannterweise für die meisten Investoren der eigentlich Maßstab für Kapital-/ Kreditkosten.

Kurzum: Sie ist die wichtigste Renditekennzahl der Welt, weil sie quasi als Preisschild für die Kosten der (unverdienten) Weltreservewährung dient.

Steigt diese Rendite, steigen die Kosten von Schulden. In einer Welt, in der es vor USD-denominierten Schulden nur so wimmelt, sind diese Renditesteigerungen wie Haiflossen, die auf die Aktien- und Anleihemärkte zusteuern.

Anleiherenditen steigen natürlich, wenn die Anleihepreise fallen; fallen die Anleiherenditen, steigen die Anleihepreise.

Märkte sehen daher gerne starke und natürliche Anleihenachfrage (selbst unnatürliche QE-Nachfrage), denn sie hält die Renditen niedrig und die Märkte robust.

Jüngst gab es nun Hinweise auf steigende UST-Nachfrage. Und das müsste ja gut für die Anleihemärkte sein, oder nicht?

Ok, immer mit der Ruhe…

Täuschungsmanöver an den Anleihemärkten

Die Zahlen der letzten Treasury International Capital-Berichte (TIC) deuten beispielsweise darauf hin, dass die ausländischen Investitionsnachfrage nach 8-monatigen US-Anleihen seit Jahresbeginn auf einen soliden Stand von 556 Mrd. $ geklettert ist.

Bedeutet das nun, dass Powells und Yellens wohlüberlegter Plan – also: Zinsen anheben und Dollar erstarken lassen – dahingehend aufgegangen ist, dass tatsächlich ausländische Käufer (Gelackmeierte) an den US-Treasury-Markt gelockt wurden, wo sie US-Schuldscheine aufkauften, da diese sprichwörtlich noch die besten Pferde in der internationalen Leimfabrik sind, die ja ansonsten nichts anderes als negativ verzinste Staatsanleihen zu bieten hat?

Wie oben schon angedeutet, lautet die Antwort – nein.

Doch angesichts einer so deutlich gestiegenen Nachfrage nach Uncle Sams Schuldscheinen stellt sich immerhin die Frage: Müssten die Anleihepreise jetzt nicht eigentlich steigen und die Zinssätze auf komfortablere/ erschwinglichere Niveaus sinken?

Tatsächlich ist ein fataler Anstieg der Renditen für 10-jährige UST zu verzeichnen! Wie also kommt das?

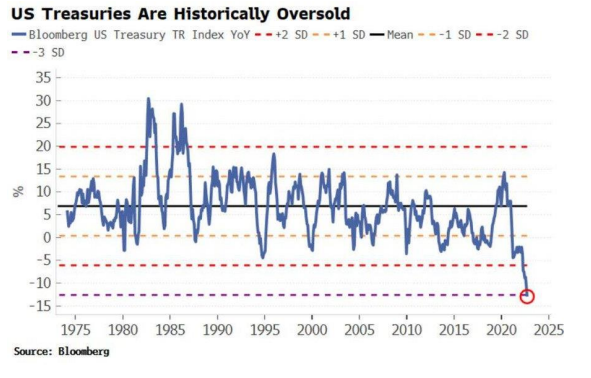

Nun, die harte Wirklichkeit ist die, dass USTs in der Tat nicht sehr gefragt und überkauft sind, sondern vielmehr unbeliebt und überverkauft.

Nachfrage von Hedgefonds ist impulsiv und wechselhaft

Bezüglich der eben erwähnten, „vielversprechenden“ TIC-Daten sollte angemerkt werden, dass ein großer Teil der ausländischen Anleihekäufe über die Cayman Islands abgewickelt wurden, was darauf hindeutet (insofern mich mein Hedgefonds-Gedächtnis nicht täuscht), dass es sich bei jenen ausländischen Käufern eher um (US)-Hedgefonds handelt als um globale Zentralbanken.

Und diese Unterscheidung ist ganz wichtig.

Das Profil von Vermögensverwaltern und Hedgefondskäufern entspricht nicht dem langfristiger politischer Anleihehalter oder aber etwaigen Überzeugungstätern unter den US-Staatsanleihekäufern.

Vermögensverwalter kaufen USTs vielmehr zur Arbitrage von Devisenmarkt-Positionen und um schnelle Finanzhebelgewinne einzufahren – also eher „Pump-and-Dump“ anstatt „Kaufen-und-Halten“.

Ausländische Anleihenachfrage ist einfach nicht da

Viel problematischer für den US-Staatsanleihemarkt ist aber der Mangel an Kaufinteresse seitens der Zentralbanken, der insgesamt darauf schließen lässt, dass jene einst politisch verlässlichen Käufer der immer unbeliebter werdenden US-Schuldscheine nicht mehr alles schlucken und auch Uncle Sams Kneipendeckel nicht mehr trauen.

Den Trader in mir beschleicht das starke Gefühl, dass jene Hedgefonds und Vermögensverwalter, die heute noch USTs kaufen, um Devisenpositionen abzusichern, morgen schon Nettoverkäufer sein werden, weil der USD einfach zu stark ist, die Zinssätze einfach zu hoch und der Anleihemarkt einfach zu kaputt.

Wie oben schon gewarnt wurde: Mehr UST-Verkäufe (und somit mehr Angebot) bedeutet, dass die Haiflossen auch auf Ihre Märkte zusteuern.

Wie hält man die aufsteigenden Haiflossen (Zinsen) fern?

Ganz einfach ausgedrückt: Diese tödlichen Flossen werden erst dann wieder verschwinden, wenn der USD schwächer wird, die Zinssatzerhöhungen ausgesetzt und die Zinsen anschließend wieder gesenkt werden. Also eine Fed-Kehrtwende.

Bis dahin wird der US-Anleihemarkt einfach zu gruselig bleiben für’s „Sticky Money“ (längerfristige Investoren).

Unterdessen: Die geldpolitische Straffungen gehen weiter, und die Haiflossen vervielfachen sich.

Dass die Anleiherenditen steigen und die Anleihepreise sinken, hat noch einen weiteren Grund. Powells volckerhafte Notenbank hebt nicht nur den US-Leitzins an, sie schrumpft/ strafft auch ihre Bilanzsumme. Und das heißt nur, dass sie Treasury-Angebot auf den offenen Markt schmeißt.

Diese neue Flutwelle an Anleiheangebot drückt die Anleihepreise, wodurch die Renditen dieser Anleihen (und das Zinsniveau) schmerzlich anziehen. Kurz: Die Haiflosse wird immer größer und schneller.

Bitte die Filmmusik vom „Weißen Hai“ einlegen…

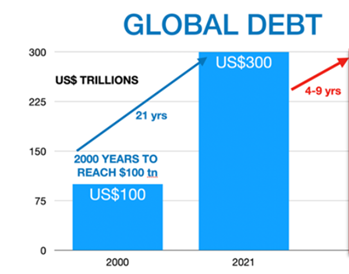

Leute, steigende Zinssätze (d.h. steigende Kreditkosten) sind kein bisschen lustig für eine Welt, die auf der größten, jemals verzeichneten Schuldenblase lebt…

Ausländische US-Staatsanleihehalter: Der große Weiße Hai gleich unter der Wasseroberfläche

Aus meiner Sicht viel erschreckender ist der allgemeine Kontext, in dem Uncle Sams unbeliebte Schuldenscheine schwimmen, sprich jene Anleihen im Gegenwert von 3,9 Bill. $, die aktuell von ausländischen Nationen gehalten werden (man denke an China, Großbritannien, Japan, EU etc.).

So wie ich es sehe, werden in Kürze noch viel mehr UST auf den Markt geworfen werden.

Wenn der Winter kälter wird und die Energie knapper, und wenn der vorsätzlich starke und waffenfähig gemachte USD immer mehr inflationäre, schulden- wie währungstechnische Qualen auf Amerikas Feinde als auch Freunde abwälzt, werden viele jener düpierten/ geschädigten Länder, die heute noch UST halten, diese verkaufen – noch diesen Winter, wenn die nationalen Währungen neben einem heißgelaufenen Greenback dahinschmelzen.

Neben Japan werden sich auch immer mehr andere Länder gezwungen sehen, USTs in steigender Menge abzustoßen. Sie tun das, um die eigenen Landeswährungen zu stärken (die der bewusst hochverzinste und somit starke USD erdrückt hat), damit sie Öl und Gas vom Osten kaufen können.

Hmmm… sieht ganz so aus, als würden alle jene Sanktionen und Dollarstärkekonzepte von Februar dieses Jahres wie vorhergesagt nach hinten losgehen, nur noch schneller. Oder nicht?

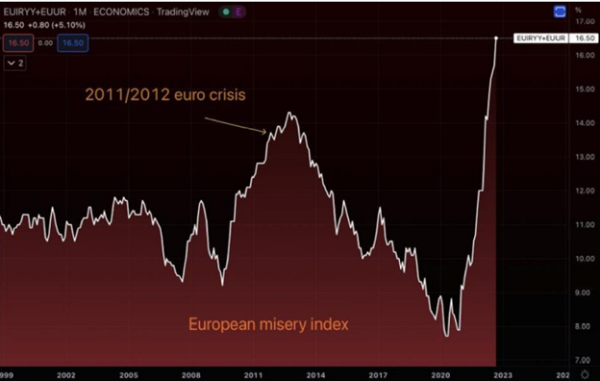

Ich frage mich, wie schlau (und ärmer) sich die Deutschen sowie andere NATO-Partner fühlen werden, wenn der Winter mit Energiepreisschüben kommt und ihre vom Dollar erdrückten Währungen abschmieren…?

Die Antwort in Kurzform: Sie werden sich elendiglich fühlen.

Wie schon in Japan und Großbritannien geschehen wird auch die EZB der Europäischen Union letztlich umschwenken zu quantitativen Lockerungen. Darüber hinaus wird sie USTs abstoßen, um die Dollar-gemobbte Währung zu stärken und um ein paar Barmittel zum Energiekauf aufzutreiben.

Außerhalb der EU bettelt die Schweizer Nationalbank schon jetzt um US-Notenbank-Swaps (d.h. US-Dollar) in Billionenhöhe – und erhält diese auch.

Stoßen immer mehr Länder US-Staatsanleihen ab, so werden deren Renditen steigen und somit das Zinsniveau. Auf diesem Weg werden die verschuldete US-Nation, deren Otto-Normalverbraucher und Wertpapiermärkte noch mehr ramponiert.

Von den Haien zur Pyromanie

Wir hatten schon so oft davor gewarnt: Die tickende Schuldenzeitbombe (US- wie globale Verschuldung) ist wie ein offenes Fass Benzin; steigende Anleiherenditen/ Zinssätze sind für dieses Fass (wie eben beschrieben) wie ein langsam näher kommender Schweißbrenner.

Da die geldpolitisch strenge (und offenbar pyromanische) Federal Reserve die globalen Märkte und die US-Staatsanleihen abschmieren lässt, wird das Benzin der Schulden und der Schweißbrenner steigender Renditen/ Zinssätze aneinandergeraten; anschließend geht das gesamte, schuldengetränkte globale System langsam bei lebendigem Leibe in Flammen auf.

Die Gefahren eines überverkauften US-Staatsanleihemarktes sind daher keine Mythen, sondern Kreditmarktfakten. Fakten, die ein in die Enge getriebener und verzweifelter Powell (und andere) solange ignorieren werden, bis ihre Finger (und unsere Wirtschaft) schon verbrannt sind.

An diesem Punkt wird auch die immer zwei Schritte zu langsame Federal Reserve Kehrtwende zur offen inflationären Geldproduktion machen und schlagartig den Wechsel von Falke zu Taube vollziehen – so schlagartig, wie die Edelmetalle von Süden nach Norden aufsteigen werden.

Kann mehr QE den Westen retten? Ja, aber auf keinen Fall…

Eben JEIN.

Gelddrucker können, das weiß Powell, theoretisch alles und jeden Markt retten – von Aktien über Anleihen bis hin zu Malibu-Immobilien; doch Gelddrucker können niemals die Kaufkraft des zugrunde liegenden „Geldes“ retten, das sie drucken, oder aber der Märkte, die sie „akkommodieren“ oder aufblähen.

Letztlich kann Geldschöpfung den Märkten helfen, zu viel davon zerstört aber Währungen (und sorgt für Mondpreise beim Gold). Selbst Greenspan gab das als junger und einst ehrlicher Mann zu.

„Für Barleistungen können wir garantieren, egal wie hoch und umfangreich, für was wir jedoch nicht garantieren können, ist deren Kaufkraft.“ – Alan Greenspan

Vorerst müssen frustrierte, wenngleich makro-bewusste Goldhalter geduldig an der Startrampe warten, solange, bis auf Powells unausweichliche Kehrtwende von Straffung zu Lockerung (und von starkem Hochzinsdollar zu schwachem Niedrigzinsdollar) eine schrittweise aber unausweichliche Weltkreditkrise folgt.

Diese neue Welle frisch gedruckten (wertlosen) Geldes wird Gold selbstverständlich hoch, höher und drüber hinaus schicken.

Gold: Immer noch an der Startrampe

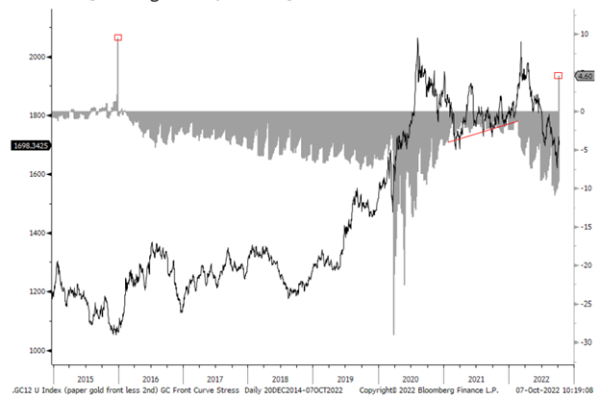

Aktuell fühlt es sich beim Gold kaum nach hoch, höher und drüber hinaus an. In der Tat ist das Stressniveau beim Goldpreis (in USD bemessen) selten höher gewesen.

Ich habe mich bemüht, bei zahlreichen Gelegenheiten aus makroökonomischer Sicht zu erklären, woher der Gegenwind beim Gold stammt. Insgesamt lässt es sich herunterbrechen auf einen widernatürlich manipulierten und starken USD sowie einen völlig (jedoch legal) manipulierten COMEX-Handel.

Alte Spiele und Backwardation

Wer jedoch nach technischen Hinweisen, Geschichten und Signalen aus dem Derivatekasino sucht, den dürfte die jüngste Marktkonstellation beim Gold interessieren.

In der Tat scheint Gold so gestresst wie immer – oder mindestens so gestresst wie im Jahr 2015.

Die COMEX-Athleten werden beispielsweise daran erinnern, dass die Backwardation bei Goldkontrakten mit Lieferdatum in 1 bis 2 Monaten Stände erreicht hat, die seit 2015 nicht mehr gesehen wurden. Damals wurde im Goldzyklus das Dezember-Tief markiert – mit einem Kurs von nur knapp über 1000 $/ oz (siehe kleine Kästchen unten).

In Normalsprache übersetzt, bedeutet diese Backwardation, dass der Angebotspreis für einen zukünftig zu liefernden Goldkontrakt niedriger ist als der aktuell gebotene Preis.

Papierfiktion vs. Physische Realität

Von unserem Schweizer Firmensitz aus betrachtet, sieht die physische Seite der Medaille ganz anders aus als die fiktive Story, die am COMEX-Terminmarkt geschrieben wird.

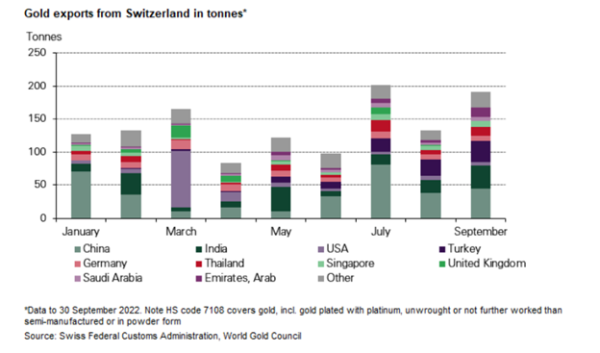

Die physischen Goldexporte aus der Schweiz und in die Türkei, China, VAE und Indien gehen, laut World Gold Council, gerade durch die Decke.

Dass physische Realität und Papierfiktion weit auseinanderdriften ist aber nichts neues…

Wenn sich die physischen Goldkäufe aktuell auf einem steilen Niveau von 100 % der monatlichen Bergbauproduktion bewegen, weshalb sollte sich der Papiergoldpreis am Terminmarkt dann ganz anders (nämlich backwards) bewegen?

Wir hatten schon häufig darüber geschrieben: An der COMEX wird mit Papiermanipulation der Realität gutes Geld verdient. Das heißt, gegenüber allen anderen Long-Kontrakten am Markt hält eine Handvoll Bullionbanken einen permanenten Short-Hebel unter Spannung, um den Papierkurs künstlich zu drücken.

Das geschieht, um zu verhindern, dass der Gold-Spotpreis zum Schandfleck für die ansonsten wertlosen Papierwährungen wird (vom Pfund zum Dollar über den Yen bis hin zum Euro).

Doch wie wir ebenfalls geschrieben hatten: Die Tage dieses offen betriebenen Hütchenbetrugsspiels an der COMEX sind gezählt, weil sich der Derivatemarkt straff auf eine (Kredit- und Vertrauens-)Krise zubewegt.

Die derzeitige Backwardation scheint vorerst einen Kursboden zu signalisieren. Für langfristig denkende, informierte Investoren wäre somit ein opportuner Moment für den Goldkauf gekommen.

Übrigens: Weshalb kaufen all diese anderen Nationen gerade lieber Gold als US-Staatsanleihen?

Mein ja nur…

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..