Kursbuch für Überschuldete Nationen: Lügen, Drucken, Inflationieren & Schuldige Suchen

Im folgenden Artikel betrachten wir die klassischen (und ach so vorhersagbaren) Taktiken, auf die schuldenübersättigte Nationen zurückgreifen, wenn der Showdown ansteht bzw. die Zerreißprobe – zwischen fallenden Märkten und reißender Inflation.

Letztendlich sehe ich ein stagflationäres Endgame kommen, das beides beinhaltet. Vorläufig sollte man sich aber auf stärkere Inflation gefasst machen. Denn sie ist die ewige Option, auf die schuldenübersättigte Nation unablässig zurückgeworfen sind.

Der grausamste Monat

T.S. Elliot hatte den Monat April einmal als den grausamsten aller Monate bezeichnet, doch die Ereignisse im Monat Mai schienen weitaus grausamer.

Wie wir schon ganz zu Anfang dieses ansonsten vermeidbaren Ukrainekriegs gewarnt hatten, waren die Bumerangeffekte der westlichen Sanktionen gegen Putin (Dedollarisierung, inflationäre Impulse, zunehmend diskreditiere Zentralbanken) nicht nur sehr vorhersehbar, sie brachten den Westen auch in eine fast komische (dennoch tragische) Konstellation, bei der zum Beispiel Nationen wie Deutschland plötzlich Waffen in die Ukraine schicken aber gleichzeitig Rubel an Putin überweisen.

Wie konnte diese Welt so scheinheilig, unredlich, festgefahren und albern werden?

Kalte ökonomische Wirklichkeit vs. (Leerer) Moralischer Dünkel

In einem Moment realpolitischer Offenherzigkeit bemerkte George Washington in den 1770ern: „Nationen haben keine dauerhaften Freunde und auch keine dauerhaften Feinde, nur dauerhafte Interessen.“

Heute, im Jahr 2022, sorgt die egoistische Realität westlicher Energieabhängigkeit von Russland inzwischen dafür, dass die moralisierenden Schlagzeilen des Westens etwas weniger Edelmut versprühen …

Der Druck der kalten Wirklichkeit erklärt wohl auch, warum Italiens Premierminister Draghi schon am 11. Mai realistischerweise bekannte, EU-Unternehmen könnten russisches Gas doch in Rubel abrechnen. Es erklärt auch, warum sich der deutsche Kanzel Olaf Scholz noch in derselben Woche realistischerweise gegen eine sofortige Aussetzung der Ölimporte aus Russland aussprach.

Am 12. Mai war den Schlagzeilen unterdessen schon zu entnehmen, dass die Einnahmen Russlands aus Ölverkäufen im Jahresvergleich um 50 % gestiegen seien, dem „Boykott“ des Westens zum Trotz.

Das ebenso (wie Deutschland) realistische Japan beansprucht eine Übergangsperiode, um die Abhängigkeit von russischer Energie zu reduzieren, da es (wie auch Deutschland) erkennt, dass ein sofortiger G7-Boykott russischen Gases und Öls im Grunde ein energiepolitischer Selbstmordpakt wäre.

Nur noch schlechte Optionen für den Westen

Abhängig davon, ob die Lage in der Ukraine eskaliert oder deeskaliert wird, müssen sich die energiehungrigen Staaten des Westens auf veränderliche Szenarien und Lösungen einstellen, von denen keine richtig gut ist.

In Deutschland sind sogar Verstaatlichungen von Energieunternehmen im Gespräch, welche dem EUR schaden und den USD beflügeln würden. Doch wie wir schon an anderer Stelle gewarnt hatten, fallen zusammenbrechende Wirtschaftssysteme zwangsläufig auf verstärkte zentralisierte Kontrollen/ Machtausübung zurück.

Auch das ist kein Schocker.

Zu den öffentlich diskutierten Optionen gehört natürlich auch das „Tapering-Thema“ mit seinen Zinserhöhungen, die eine Rezession hervorrufen, folglich die Nachfrage lähmen und auf diesem Weg die Inflation bekämpfen (welche von Zentralbanken aber selbst geschaffen wurde und jetzt COVID und Russland in die Schuhe geschoben wird; Stichwort „Schuldzuweisungen“).

In schuldenübersättigten Ländern wie Japan und den USA hätte diese furchtbare QT-Option (quantitative Straffungen) allerdings fatale Folgen für die Schuldenstände.

Aller Wahrscheinlichkeit nach werden sich die Zentralbanken jedoch gezwungen sehen, wieder zu ihren ebenso furchtbaren (und inflationären) Geldschöpfungsprogrammen zurückzukehren (Stichwort „Kehrtwende“).

Warum?

Deswegen: Wenn die Kurse ungestützter Anleihen abstürzen, steigen deren Renditen (und somit die Zinssätze) und die Schuldenverbindlichkeiten von Uncle Sam und Wall Street werden unbezahlbar. Dann heißt es „Party over!“ für die nach 2008 aufgeblasene „Everything Bubble“.

Punkt.

Ansonsten gäbe es noch die länderübergreifende Option einer kompletten Sperre russischer Energieimporte.

Doch auch das würde direkt Rezessionen und Anleihekursstürze in Gang bringen und ganz einfach dazu führen, dass die Zentralbanken mehr ungedecktes Fiat-Geld produzieren müssten.

Eine weitere Option wäre natürlich auch eine Friedenslösung in der Ukraine – auf die ich zurückkommen werde, wenn/ falls sie zustande kommt; die Möglichkeit bestünde zumindest.

Die einzig „realisierbare“ Option? Mehr Falschgeld!

Auf Grundlage der aktuellen Bedingungen ist es realistischer, dass sich die westlichen Zentralbanken gegen Ende 2022 zur Umkehr gezwungen sehen und wieder verstärkt Geld schöpfen (und nicht weniger), um die Anleiherenditen (sowie Zinssätze) unter Kontrolle zu kriegen. Und das heißt ganz einfach: mehr und nicht weniger Inflation, auch bei den Ölpreisen, was ironischerweise günstig für Putin ist.

Sollte sich diese QE-Option bewahrheiten, dann wäre das günstig für Risikoanlagen als auch für Edelmetalle und womöglich selbst BTC.

Überbewertete Märkte auf der Suche nach Mittelwerten

Der ehemalige Hedgefondsmanager in mir kommt unterdessen nicht umhin, auch die einbrechenden Sharpe-Ratios und eingeschnitten Aktienunterstützungslinien wahrzunehmen.

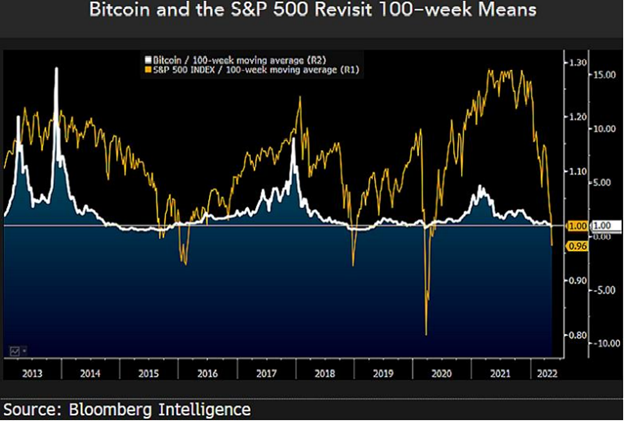

So geschah im Mai bspw. im S&P und bei BTC genau das, wovor wir gewarnt hatten – eine Rückkehr zu deren (miesesten) Mittelwerten und der Fall durch die 100-Wochen-Durchschnitte. Kurzum: Grusliges Zeugs.

Sollten die Märkte weiter fallen, würde ich (immer noch) davon ausgehen, dass speziell die US-Notenbank aber auch andere Zentralbanken die Kehrtwende zu mehr QE einleiten.

Doch was, wenn ich falsch liege? Das wäre sicherlich auch möglich.

Die strenge Falken-Option? Könnte sie funktionieren?

Hört man zum Beispiel, was die blechernen Stimmen aus den Chefetagen sagen – wie etwa die Neel Kashkaries von der Minnesota Federal Reserve (eine ehemalige geldpolitische Supertaube, wie auch Lael Brainard) –, so sprechen hier die geldpolitischen Falken. Es werden weitere Leitzinserhöhungen gefordert (also: straffen statt lockern), um den USD zu stärken und um Putin mit Währungsstärke zu bekämpfen (USD) anstatt mit Schießgewehren.

Solche Vorstöße „vom Typ Kashkarie“, davor hatte ich ebenso gewarnt, treffen dem US-Aktienmarkt und der US-Wirtschaft direkt ins Herz; beide werden vollständig von der US-Notenbank bespielt und beide sind, rein mathematisch, im Umfeld steigender Zinssätze nicht mehr überlebensfähig, da ihre Schuldenstände die BIP-Niveaus um weit mehr als 100 % übersteigen.

Einfacher formuliert: Ich sehe für den Westen keine guten Szenarien mehr, und in Kashkaris (oder Brainards) QE-zu-QT-Wagemut sehe ich nichts anderes als aufgeblasene Drohgebärden – wohl als Begleiterscheinung echten Hirnschwunds.

Dem Westen, ich wiederhole es, bleiben keine guten Optionen mehr.

China in der Klemme

Damit ist aber keinesfalls gemeint, dass liebenswert-knuddlige Nationen wie Russland oder China gerade zusammen quietschvergnügt über Blumenwiesen hopsen.

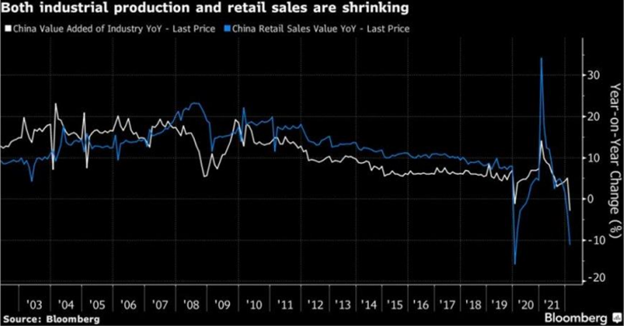

Chinas sogenannter „Null-Covid“-Trick ist nichts anderes als ein klassischer Tyrannen-Lockdown. Und die pawlowsch kontrollierte Gesellschaft und Ökonomie des Landes bekommt gerade die Folgen sinkender Industrieproduktion und Einzelhandelsumsätze zu spüren.

Weitaus alarmierender ist die Tatsache, dass das Ausland chinesische Anleihen im Umfang von 7 Mrd. $ pro Monat verkauft. Ein Tatsache, die China so peinlich ist, dass man das tut, was alle Diktaturen tun (auch die USA), wenn Tatsachen uneingestehbar schlimm sind: Es wird nicht mehr davon berichtet.

Sinkende Anleihepreise bedeuten für China selbstverständlich steigende Zinssätze, und wie die überschuldeten Nationen im Westen kann sich auch China keine steigenden Zinsen und keinen starken CNY leisten.

Daher ist es eher wahrscheinlich, dass auch China gedrucktes oder anderes Geld aus dem Ärmel schüttel muss, um die eigenen unbeliebten Anleihen zu stützen.

China verkauft US-Staatsanleihen, um eigene Anleihen zu stützen

Um schnell an Geld zu kommen, hat China die Möglichkeit, größere Tranchen der eigenen, mehr als 1 Billion $ schweren US-Staatsanleihenbestände zu verkaufen, was für den ohnehin fragilen US-Staatsanleihemarkt ein echter Schlag wäre. Um diese „Lücke zu füllen“ und um den US-Staatsanleihemarkt zu stützen, müsste Uncle Sam verstärkt Geld schöpfen, während Peking chinesische Staatsanleihen mit Kapital stützt, das einst in US-Staatsanleihen floss.

Sehen Sie, wie eng verzahnt das Schuldenkarussell in dieser Welt bankrotter Nationen ist? Eine wahrhaftig global tickende Zeitbombe der gegenseitig gesicherten (ökonomischen) Zerstörung.

Sehen Sie auch, dass so gut wie alle großen (und bankrotten) Nationen nicht umhinkommen werden, mehr (und nicht weniger) Geld zu schöpfen, um die unrückzahlbaren Schulden weiter zu finanzieren?

Wie der große Ökonom Forest Gump einst sagte: „Dumm ist der, der Dummes tut.“

USA als Geisel Chinas

Obwohl das chinesische Anleiheproblem an sich schon gruslig ist, sollte man vielleicht auch noch wissen, dass die Kommunistische Partei Chinas von ihren Eliten inzwischen verlangt, jegliche US-Vermögenswerte abzustoßen – in Reaktion auf die Sanktionen gegen Putin.

Ein ehemaliger ranghoher Mitarbeiter der People’s Bank of China drängt derzeit schon auf einen derartigen Selloff.

Leute: In einem West-Ost-Finanzkrieg, der sich verschärft, während ich diesen Absatz schreibe, ist das eine ziemlich düstere Bedrohung.

Auch wenn Daten aus China alles andere als vertrauenswürdig sind, so kann man vernünftigerweise davon ausgehen, dass die Chinesen US-Dollar-Vermögenswerte im Bereich von ungefähr 50 Bill. $ besitzen (laut DTI-Informationen, die Luke Gromen teilte).

Falls diese Zahlen auch nur halbwegs korrekt sind, dann hält China die US-Märkte quasi in Geiselhaft.

Genauer gesagt: Jeder potentielle und größere Selloff bei USD-Assets, über die die Chinesen verfügen, würde zu einer radikalen Veränderung der globalen Kapitalflüsse führen und den ohnehin schon fragilen US-Anleihemarkt in die Tiefe schicken, die Anleiherenditen damit in die Höhe. Ein Dominoeffekt, der die Märkte und Ökonomien blitzschnell zerquetscht.

Die schlimmsten makroökonomischen Bedingungen, die ich je gesehen habe

Fluktuierende Makrorisiken wie die heutigen, habe ich so noch nie gesehen!

Egal, wo ich hinschaue – auf beispiellos pralle Schuldenkarzinome, auf in Bedrängnis geratene (und der Selbstüberschätzung zum Opfer gefallene) Zentralbanken, auf westliche Sanktionen, die die Sanktionierenden treffen und auf ein finanzpolitisches Spiel mit dem Feuer seitens Chinas (und Russlands) – mit Blick auf all das, sehe ich nur noch Kreditmärkte, die auf ein letztes Gefecht zusteuern, das so fatal (und schicksalhaft) ist, wie die Schlacht des übertrieben arroganten Generals Custer bei Little Big Horn.

Angesichts dieser konvergierenden Risikolage muss ich wiederholt Folgendes feststellen: Eine US-Notenbanken, die im Kontext perfekter Schulden- und Liquiditätstürme strenge Geldpolitik macht, scheint eigentlich ein Ding der Unmöglichkeit zu sein und/ oder Wahnsinn.

Schonungslos (wie ich immer bin): Für den Westen sehe ich keinen anderen Weg als erhöhte Mausklick-Liquidität! Für die Zukunft hieße das: mehr inflationäre, währungsentwertende Politik, die längerfristig natürlich den Edelmetallen und den weitsichtigen Goldeigentümern zugute kommt.

Warum bin ich mir da so sicher?

Weil letztlich alles eine Frage der Liquidität ist.

Die Realpolitik der Liquidität

An den ganz und gar künstlich aufrechterhaltenden Wertpapiermärkten und Schuldenblasen nach 2008 sorgte nur noch eine Sache für zweifelhaften Auftrieb bei den maßlos überbewerteten Anlageklassen: Sofortliquidität (d.h. Cashflow), die von der jeweiligen Zentralbank aus Nichts hergestellt wurde.

Alle Anlageklassen, die nach 2008 im Umfeld vollständig künstlich gestützter Wertpapier- und Schuldenblasen eine maßlos Überbewertung erfuhren, konnten nur durch eine einzige zweifelhafte Sache in der Schwebe gehalten werden: Sofortliquidität (d.h. Cashflow), die von den betreffenden Zentralbanken aus Nichts hergestellt wurde.

Einmal mehr darf nicht vergessen werden, dass jede Marktkrise im Kern eine Liquiditätskrise ist. Jede. Jedes Mal.

Und was die Liquidität in den USA angeht, gibt es gerade überhaupt keine guten Nachrichten.

Wie ein Bloomberg-Artikel kürzlich aufzeigte, steht es um die Liquidität der US-Aktien und -Anleihen derzeit so schlecht wie schon im Jahr 2020, kurz bevor die Märkte abstürzten und die Fed sich gezwungen sah, innerhalb eines Jahres mehr Fiat (d.h. Fake-) -Geld zu drucken als für alle QE-Maßnahmen seit der Großen Finanzkrise zusammengenommen.

Zugleich fällt es Risikokapitalfonds aktuell immer schwerer, Kapital für die zunehmend unbeliebten Technologie-Start-Ups zu beschaffen.

Noch alarmierender ist, dass auch die Emittenten von Risikopapieren (junk bonds) auf immer weniger Abnehmer stoßen, weil Anleger das Vertrauen in einen sterbenden (und austrocknenden) Markt verlieren.

CDS-Warnsignale

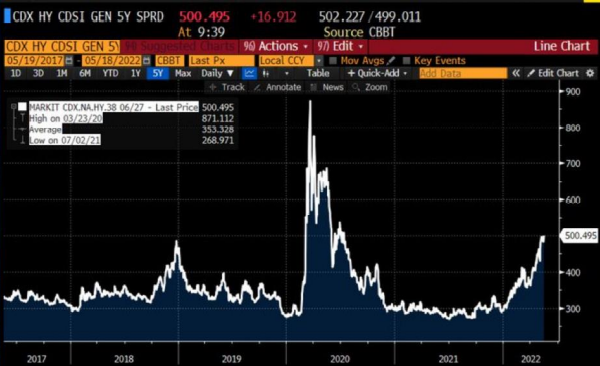

In der Folge machen Hedgefonds und informierte Investoren wieder genau das, was sie kurz vorm Markteinbruch 2008 schon gemacht hatten. Man kauft mehr Versicherungen gegen Kreditmarkteinbrüche.

Eine solche „Versicherung“ ist, falls Sie es vergessen haben, in Form von „Credit Default Swaps“ (Kreditausfallswaps), kurz „CDS“, erhältlich. Der Chart unten zeigt, dass auch der CDS-Index langsam in Richtung der Stände von 2020 steigt:

KEIN gutes Szenario mehr übrig – nur noch das Schattenmandat

Wie Mohamed El-Erian feststellte, und ich in diesem Artikel und an anderer Stelle schrieb, hat die US-Notenbank einfach kein gutes Szenario mehr zu bieten.

Sie kann entweder strengere Geldpolitik betreiben und damit Wirtschaft und Märkte in einen rezessiven Spiralsturz treiben. Oder sie kann Kehrtwende machen – von QT zu QE – und exorbitante Inflation erzeugen.

Da ich stark der Meinung bin, dass das eigentliche Mandat der Federal Reserve (ihr Schattenmandat) eher der Schutz der Anleihemärkte ist als der Schutz von Hinz und Kunz, die aktuell schon in den inflationären Fluten ertrinken, lautet meine Einschätzung nun, dass sich die Fed am Ende lieber für mehr Inflation entscheidet (also mehr „Liquidität“), als zulassen zu müssen, dass der Markt für US-Staatsanleihen absäuft.

Wie ich in anderen Berichten schon deutlich gemacht hatte, braucht die US-Notenbank die Inflation sogar. In Anbetracht des größten Schuldenbergs der US-Geschichte braucht die Federal Reserve die Inflation als Mittel und Weg, eine Schuldenkrise „wegzuinflationieren“, die sie selbst – seit Amtsantritt von „Patient Null“ Alan Greenspan – geschaffen hat.

Um es zu wiederholen: Die Fed wird öffentlich behaupten, sie bekämpfe die Inflation, während sie insgeheim mehr davon anstrebt.

Verschwörungstheorie oder gängige Praxis?

Für US-Notenbanktreue mag das vielleicht nach einer Verschwörungstheorie klingen. Tatsächlich aber ist ein verschleierter jedoch gewollter Inflationismus nicht mehr und nicht weniger, als eine vorsätzliche betriebene Politik negativer Realzinsen (wenn die Inflation schneller steigt als die Zinsen) – und das ist der älteste Trick aus dem Kursbuch überschuldeter Nationen.

Kurzum: Die „Verschwörungstheorie“ des einen, ist für andere Nationen bestätigte Geschichte – eine Geschichte von immer wieder verzweifelt betriebener (und pro-inflationärer) staatlicher Geldpolitik…

Warum ich von mehr QE, mehr bewusster Inflationierung und mehr Währungsentwertung ausgehe (und damit längerfristig für mehr Rückenwind beim Gold), lässt sich zusammenfassend auf Folgendes zurückführen: Lektionen aus der Geschichte, der Egoismus von Realpolitik und die kalte Wirklichkeit grundlegender Mathematik (also negative Realzinsen).

Irgendwie glaubt die Welt immer noch an die magische Zentralbankentheorie, dass sich Schuldenkrisen durch mehr Schulden und zusätzliche Geldschöpfung lösen ließen.

Verrückt, nicht?

Jupp.

Wie Mark Twain einst feststellte: „Geschichte mag sich vielleicht nicht wiederholen, doch sie reimt sich oft.“ Wenn ich mich heute umschaue, „reimt“ sich gerade jede Menge Inflationäres um uns herum zusammen.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..