SCHWEIZER PENSIONSFONDS FOLGEN: KAUFEN SIE GOLD – “DON’T WORRY BE HAPPY”

Brexit, Quitaly und Grexit. Schuldenausfälle, Aktienmarktschocks, Anleiheblasen, platzende Immobilien-Bubbles, Ausfälle bei Derivaten und Bankenzusammenbrüche.

Das sind nur einige jener Ereignisse, die in den kommenden Jahren stattfinden werden.

Die Welt lebt in glückseliger Unbedarftheit hinsichtlich der demnächst anstehenden Ereignisse.

Und so beschreibt es auch der folgende Song:

“In every life we have some trouble

But when you worry you make it double

Don’t worry, be happy

Don’t worry, be happy now

don’t worry”

Dieses bekannte Lied bringt es auf den Punkt: Weltweit steigen die Risiken exponentiell an, aber keinen kümmert es.

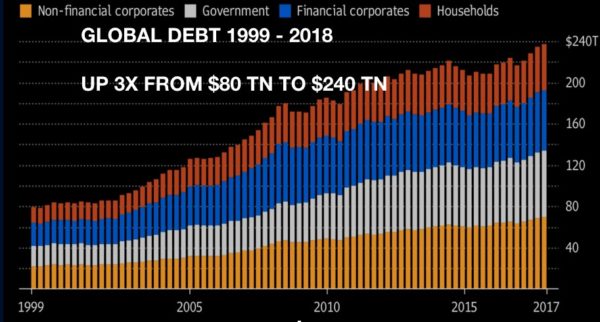

GLOBALE SCHULDEN AUSSER KONTROLLE

Seit 1999 hat sich die globale Verschuldung verdreifacht – von 80 Billionen $ auf mehr als 240 Billionen $ heute. Seit der Großen Finanzkrise, die 2006 begann, kam es zu einer Verdoppelung der Schulden. Aber kein Grund zur Sorge, seid glücklich!

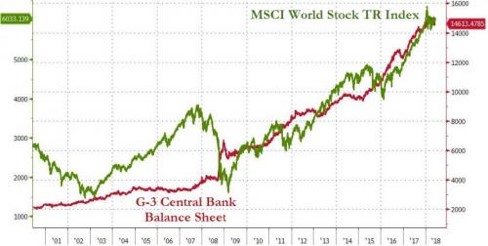

AKTIEN STEIGEN ALLEIN WEGEN GELDSCHÖPFUNG

Auf die Zentralbanken werden wir uns in jedem Fall verlassen können. Sie haben seit 2006 schon 16 Billionen $ gedruckt. Somit können sie jetzt nicht aufhören, die Reichen reicher zu machen und den Armen vorzugaukeln, alles sei in Ordnung. Also: Kein Grund zur Sorge.

Seit 2009 sind auch die Notierungen der Aktienmärkte um das Vierfache gestiegen. Auch hier gilt: Kein Grund zur Sorge, das wird ewig so weitergehen.

Aktien im Plus, Schulden gestiegen – was für eine großartige Formel. Einfach mehr drucken und mehr Kredit generieren – und alles wird bestens. Sei doch glücklich!

Doch was passiert, wenn die Zentralbanken aufhören zu drucken und die Banken keine Kredite mehr vergeben. Auch dafür bietet das Lied eine Lösung an:

Ain’t got no cash, ain’t got no style

Ain’t got no gal to make you smile

Don’t worry, be happy

‘Cause when you worry your face will frown

And that will bring everybody down

So don’t worry, be happy

Don’t worry, be happy now

“What a Wonderful World”, um es mit Louis Armstrong zu sagen. Geld drucken! – mehr müssen die Zentralbanken gar nicht können, und wir können alle glücklich werden.

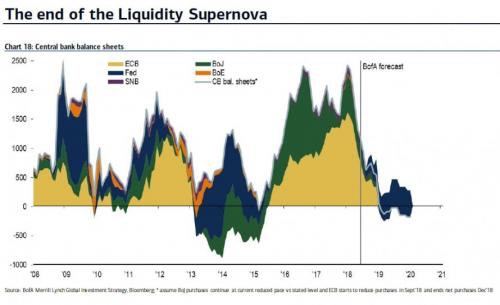

Doch halt mal, jetzt hören diese durchgedrehten Zentralbanker tatsächlich auf zu drucken und führen wieder so ein Programm ein, dessen Name keiner versteht – Quantitative Tightening – QT. Für uns normale Menschen heißt das doch, dass sie kein Geld mehr drucken, sondern ihre Schulden tatsächlich reduzieren…

Aus irgendeinem schleierhaften Grund scheinen diese Zentralbanker zu vergessen, dass allein ihre Geldschöpfung dafür sorgt, dass die Illusion von „Im Westen nichts Neues“ künstlich aufrechterhalten werden kann. Was ebenso für die Ostfront gilt – mit Blick auf Geldschöpfer wie Japan und China.

Aktien-, Anleihe- und Immobilienmärkte ignorieren vollständig die kommenden Effekte geldpolitischer Straffungsmaßnahmen (QT). Optimistisch gestimmte Investoren blenden komplett aus, dass die Märkte nur aufgrund der größten Geldschöpfungswelle und umfangreichsten Kreditexpansion der Geschichte steigen. Sobald das aufhört, wird auch die Profitwelle an der Anlagemärkten in sich zusammenstürzen.

SCHLIMMSTER CRASH DER GESCHICHTE KOMMT

Die anstehende Talfahrt wird wahrscheinlich die schlimmste der Geschichte werden. Zwischen 1929 und 1932 verlor der Dow 90 % seines Wertes. Der kommende Kurssturz wird mit Sicherheit stärker ausfallen, da wir heute eine globale Kredit- und Vermögenswertblase haben, die wesentlich größer ist als die von 1929. Die Investoren werden sich anfänglich weigern, das anzuerkennen. Die meisten von ihnen verstehen nicht den direkten Zusammenhang zwischen Kreditexpansion und Anlagewertsteigerung.

Doch wenn die Anlagekurse dann einmal sinken …warum sollte es diesmal anders laufen, als es uns die Erfahrungen der letzten Jahrzehnte gelehrt haben? Bislang wurden die Anlagemärkte immer wieder durch großzügige Kreditexpansion seitens der Zentralbanken gerettet. Der Vermögensschöpfung durch Ausstellen wertloser Papierscheine oder Drücken einiger Computertasten sind aber Grenzen gesetzt.

Niemand versteht, dass es DIESMAL ANDERS KOMMEN WIRD. Den Zentralbankern sind die Waffen in diesem Falschgeldkrieg ausgegangen. Sie beenden nicht nur die Geldschöpfung, sie fahren sie tatsächlich zurück.

Die Zentralbanken haben durchaus begriffen, dass QE nicht funktioniert. Aber verstehen sie auch, wie sich die kommenden massiven Liquiditätsengpässe auf die Kreditmärkte auswirken werden? Hier lässt sich durchaus Zweifel anmelden. Es ist einfach nicht möglich, dass es einen geordneten Rückzug aus der größten Kreditblase der Geschichte geben wird.

Folgendes Szenario ist am wahrscheinlichsten: Nach ein paar Monaten geldpolitischer Straffungen werden die Anlagemärkte einbrechen und die Kreditmärkte nicht mehr funktionieren. An diesem Punkt werden die Zentralbanken der Welt in Panik verfallen und mehr Geld als jemals zuvor drucken. Das wird den Beginn einer inflationären Rezession markieren, die bald darauf zu einer hyperinflationären Depression führen wird, so wie wir sie gerade in Venezuela und Argentinien beobachten können. Dann wird auch das derzeitige Geldsystem zugrunde gehen, da die meisten Währungen auf ihren intrinsischen Wert von null fallen.

An diesem Punkt werden sich die meisten ERNSTHAFT SORGEN MACHEN, und nur wenige WERDEN GLÜCKLICH SEIN. Denn dann werden wir den Punkt erreicht haben, an dem sich die allgemeine Erkenntnis durchsetzt, dass das 100 Jahre alte Experiment der Manipulation von Geld, Zinsen und Märkten durch die Zentralbanken ein vollkommener Fehlschlag gewesen ist, unter dem die Welt noch sehr lange Zeit zu leiden haben wird.

SCHWEIZER VOLLGELD – EIGENSTAATLICHES GELD

Um zukünftige Bankenzusammenbrüche zu stoppen, wurde in der Schweiz letztes Wochenende ein Volksentscheid zur Vollgeld-Initiative abgehalten. Hier haben wir ein weiteres Beispiel wie die direkte Demokratie in der Schweiz funktioniert; ganz normale Menschen gründen eine Initiative zur Änderung der Schweizerischen Bundesverfassung. Um eine nationale Abstimmung zu erreichen, müssen die Initiatoren einer solchen Aktion 100.000 gültige Unterschriften zugunsten der Initiative sammeln. Wird diese durch eine nationale Abstimmung bestätigt, geht sie in die Bundesverfassung ein und kann weder vom Parlament oder der Regierung geändert werden. Diese einzigartige Methode direkter Demokratie ist ein Grund dafür, warum die Schweiz über das beste politische System der Welt verfügt.

Um zukünftige Bankenzusammenbrüche zu stoppen, wurde in der Schweiz letztes Wochenende ein Volksentscheid zur Vollgeld-Initiative abgehalten. Hier haben wir ein weiteres Beispiel wie die direkte Demokratie in der Schweiz funktioniert; ganz normale Menschen gründen eine Initiative zur Änderung der Schweizerischen Bundesverfassung. Um eine nationale Abstimmung zu erreichen, müssen die Initiatoren einer solchen Aktion 100.000 gültige Unterschriften zugunsten der Initiative sammeln. Wird diese durch eine nationale Abstimmung bestätigt, geht sie in die Bundesverfassung ein und kann weder vom Parlament oder der Regierung geändert werden. Diese einzigartige Methode direkter Demokratie ist ein Grund dafür, warum die Schweiz über das beste politische System der Welt verfügt.

Die Vollgeld-Initiative ist recht komplex. Ganz einfach formuliert, würde sie das Teilreservesystem der Schweizer Banken außer Kraft setzen. Aktuell können die meisten Privatbanken Geld drucken oder schöpfen, indem sie ihre Einlagen bis zum 10-fachen oder mehr beleihen. Das hat nicht nur höchst inflationäre Auswirkungen, es bringt zudem das Geld der Einleger in Gefahr, weil es 10-fach ausgeliehen wird. Das Teilreservesystem ist also das perfekte Pyramidensystem, welches letztlich zur Insolvenz von Banken führt. 2007-9 war es fast soweit gewesen; den Banken gelang es aber, einen systemischen Zusammenbruch in letzter Minute abzuwenden. Wenn die nächste Finanzkrise beginnt (und sie ist nicht weit entfernt), werden die Zentralbanken wahrscheinlich nicht das System retten können, da die Größe des Problems inzwischen exponentiell angewachsen ist.

Die Initiative forderte, dass die Banken all ihre sofort abrufbaren Einlagen durch Zentralbankenreserven decken. Neugeldschöpfung wäre nur noch durch die Schweizerische Nationalbank (SNB) möglich.

Vor ein paar Jahren beteiligte auch ich mich an einer Initiative, der Schweizer Gold-Initiative. Ziel war es, Gold zu einem wichtigeren Bestandteil des Schweizer Geldsystems zu machen. Obwohl sie sinnvoller als die Vollgeldinitiative war, wurde sie nicht angenommen. Das gesamte Establishment waren dagegen – der Staat, die Schweizerische Nationalbank und auch die Medien.

Dasselbe beim Vollgeld. Es hatte keine Chance, weil es von denselben Gruppen abgelehnt wurde. Folglich sprach sich eine deutliche Mehrheit dagegen aus.

SCHWEIZER BANKENSYSTEM: VORSICHT!

Natürlich sollte es Privatbanken nicht gestattet sein, Geld zu drucken, so wie sie es im Rahmen des Teilreservesystems tun. Aber auch Kreditkartenunternehmen und viele andere Finanzfirmen machen das. All das entwertet die Währung.

Die Stärkung der SNB hinsichtlich erweiterter Geldschöpfungsvollmachten (das wollte die Initiative durchsetzen), ist problematisch und aus meiner Sicht unklug. Schon jetzt hat die Schweizerische Nationalbank im Verhältnis zum BIP mehr Geld als jede andere westliche Zentralbank gedruckt. Ihre Bilanz steht bei 110 % des BIP. Die der Fed liegt bei 20 % – und das ist schon zu viel.

Also: Die Tatsache, dass die SNB der größte Hedgefonds der Welt ist (mit enormen Positionen bei Währungen und US-Aktien), ist langfristig betrachtet sehr negativ für den Schweizer Franken.

Zudem ist der Umfang des Schweizer Bankensystems fünfmal größer als das nationale BIP – also massiver als in jeder anderen großen Nation. Im (wahrscheinlichen) Fall einer erneuten Finanzkrise hieße das also, dass die SNB enorme Mengen Geld drucken müsste.

Ich würde also keine größeren Geldsummen in Schweizer Banken halten – übrigens auch nicht in Banken anderer Länder.

GLOBALE AKTIENMÄRKTE MARKIEREN LANGZEIT-HOCH

Trotz geldpolitischer Straffungen durch die Zentralbanken erreichen viele Aktienmärkte neue Höchststände. Damit wird das finale Hoch in diesem Bullenmarktzyklus markiert. Er kann jederzeit zu Ende gehen oder aber noch bis Ende Herbst fortdauern. Wenn er aber zu Ende geht, wird eine sehr lange sekuläre Baisse mit verheerenden Auswirkungen beginnen.

Sobald die Angst an den Märkten und im globalen Finanzsystem Einzug hält, wird die Flucht in die Sicherheit beginnen. Das Problem ist, dass es nur sehr wenige sichere Assets geben wird. Aktien, Anleihen und auch Immobilien werden aufgrund steil ansteigender Zinsen sowie Kreditvergabeverknappung einbrechen. Zudem wird das Papiergeld schnell an Wert verlieren, weil die Zentralbanken unbegrenzte Geldmengen drucken.

SCHWEIZ: STAATLICHER PENSIONSFONDS KAUFT PHYSISCHES GOLD

Das einzige Geld, das im Verlauf der Geschichte überlebt hat – Gold – wird die Angst an den Märkten widerspiegeln und sich großer Nachfrage erfreuen. Auch die anderen Edelmetalle. Nicht nur Privatpersonen besorgen sich Gold (und Silber), sondern auch Institutionen und Pensionsfonds, um die eigenen Portfolios gegen Inflation abzusichern. Der große staatliche Schweizer Pensionsfonds hat zum Beispiel entschieden, die eigenen Goldbestände von 1 % auf 2 % auszubauen und das Gold in physischer Form zu halten. Dies ist ein sehr bedeutsamer Schritt und wahrscheinlich der Beginn eines Trends. In den kommenden Jahren werden alle Pensionsfonds zur Inflationsabsicherung der eigenen Portfolios Gold kaufen müssen.

Es bleibt immer noch Zeit, Gold und etwas Silber zu kaufen, bevor die Preise dieser Metalle explodieren werden. Die kommende Nachfrage – verstärkt durch den Zusammenbruch des Papiergoldmarktes – kann nicht durch erhöhtes Angebot befriedigt werden, da wir den Höhepunkt der Goldproduktion schon hinter uns haben. Der einzige Weg zur Befriedigung der gestiegenen Nachfrage führt über sehr, sehr viel höhere Preise. Ein Pensionsfonds, der heute die Absicht hat, sagen wir, Gold im Umfang von 100 Millionen $ zu kaufen, würde bei einem Preis von aktuell 1.300 $ ungefähr 2,5 Tonnen bekommen. Wenn das Goldangebot dann zunehmend schrumpft, wird der Fonds zwar weiterhin 100 Millionen $ investieren, aber anstatt 2,5 Tonnen nun deutlich weniger bekommen – sagen wir 0,25 Tonnen, wenn Gold auf 13.000 $ pro Unze klettert.

Jetzt ist es an der Zeit, das eigene Vermögen gegen ein verkommenes Finanzsystem abzusichern – und zwar durch den Kauf der besten verfügbaren Versicherungspolice in Form von physischem Gold und Silber. Nach der Entscheidung der Fed wird der Widerstand bei 1.300 $ wahrscheinlich bald schon nachgeben und den Weg zu deutlich höheren Goldpreisen freimachen.

Also schützen Sie sich, solange es noch geht und dann “Don’t worry, be happy!“.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD