Showdown an den Märkten – in 5 Charts

Es hat schon seinen guten Grund, warum die Chinesen die Redewendung „Mögest Du in spannenden Zeiten leben!“ als Fluch verstehen. Spannend waren die wirtschaftlichen und (geo-)politischen Entwicklungen in den vergangenen Wochen und Monaten in der Tat. In vielen Bereichen steuern wir, wie es aussieht, auf einen Showdown zu, auf eine nachhaltig prägende Weichenstellung. Die folgenden fünf Charts präsentieren die facettenreichen Showdowns, die sich vor unser aller Augen gerade abspielen.

Dass die Zeiten aktuell so spannend sind, können wir uns nicht aussuchen. Aussuchen können wir uns allerdings, wie wir mit diesen spannenden Zeiten umgehen, damit sie uns nicht Fluch werden, sondern uns und möglichst vielen zum Vorteil gereichen.

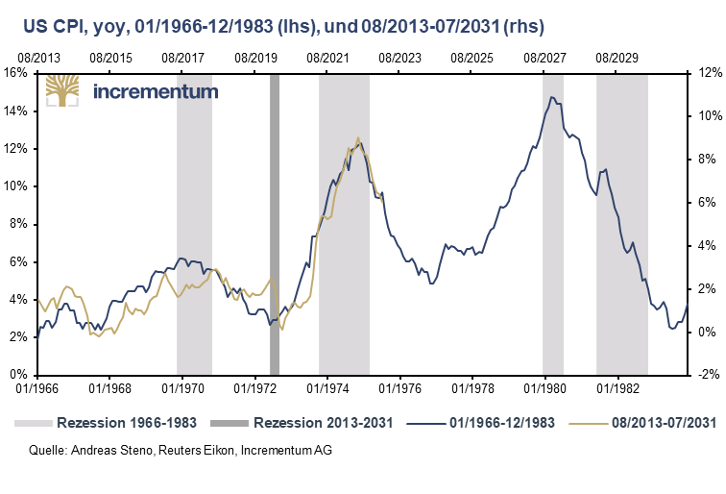

1. Inflation: Die Geschichte reimt sich (noch)

Die Parallelen zwischen dem Inflationsverlauf in den 1960er-, 1970er- und frühen 1980er-Jahren und dem Inflationsverlauf seit 2013 ist fast schon beängstigend auffällig. Nur die Skalierung muss leicht um ein Viertel verringert werden, frei nach Mark Twain: „Die Geschichte wiederholt sich nicht, aber sie reimt sich.“

Sollte sich die Parallelität so fortsetzen, ist bis Frühsommer 2024 mit einem disinflationären Umfeld zu rechnen, danach würde die zweite Inflationswelle einsetzen, die erst im Herbst 2027 brechen würde.

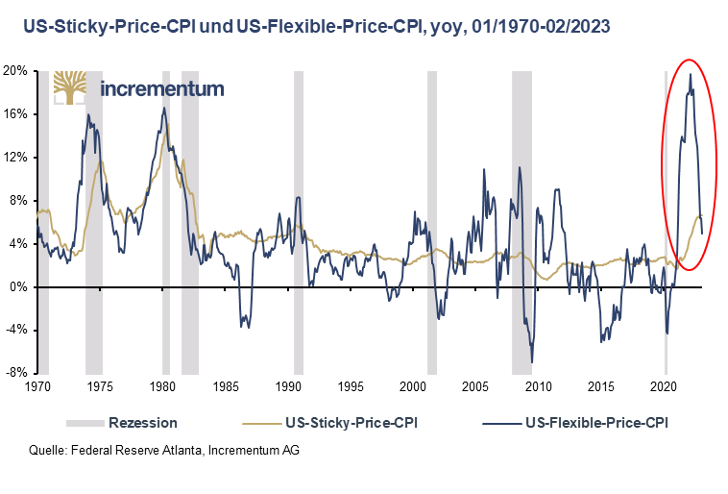

2. Die Inflation dürfte sich als hartnäckiger erweisen

Manche Preise werden rasch an die veränderte Marktlage angepasst. Dazu zählen beispielsweise die Benzinpreise, viele Lebensmittelpreise oder auch die Mietpreise für Autos. Andere Preise reagieren erst mit einer deutlichen Verzögerung, so zum Beispiel die Müllgebühren, die Kosten für einen Arztbesuch, die Preise im Bildungsbereich oder auch die Mieten.

Die unterschiedliche Preisentwicklung dieser beiden Preisgruppen wird von der Federal Reserve Bank of Atlanta in eigenen Indizes abgebildet. Die flexiblen Preise geben nach einem historischen Anstieg auf fast 20% mittlerweile kräftig nach. Ganz anders verhalten sich die „klebrigen Preise“. Diese liegen mit knapp 7% in einer Höhe, die seit der Inflationswelle Ende der 1970er-/Anfang der 1980er-Jahre nicht mehr erreicht wurde. Sie steigen damit mittlerweile sogar kräftiger als die flexiblen Preise und verharren auf dem hohen Niveau.

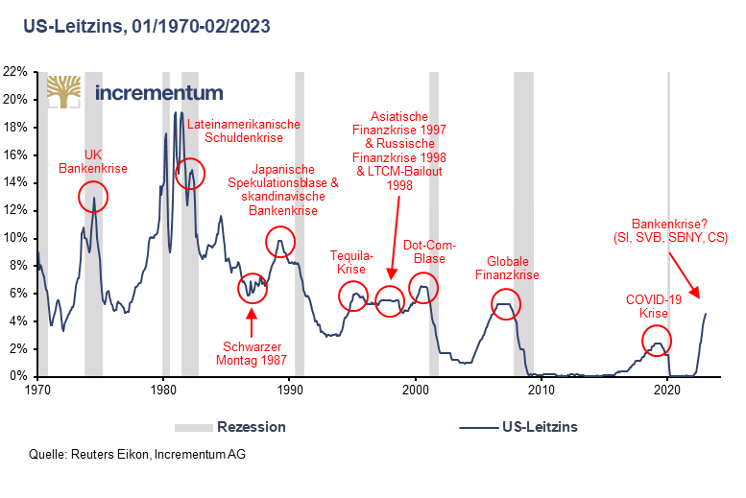

3. Zinserhöhungszyklen

„This time is different“ – vier Worte genügen, um eine der größten ökonomischen Illusionen zu beschreiben. Noch jede Investorengeneration ist dieser Illusion unterlegen, dass eine Entwicklung – in unserem Fall Zinserhöhungen –, die in der Vergangenheit (immer) zu ein und demselben Ergebnis geführt haben – in unserem Fall tiefe wirtschaftliche Verwerfungen – sich dieses Mal nicht einstellen wird. Im Alltag würden wir eine derartige Verhaltensweise als dumm bezeichnen.

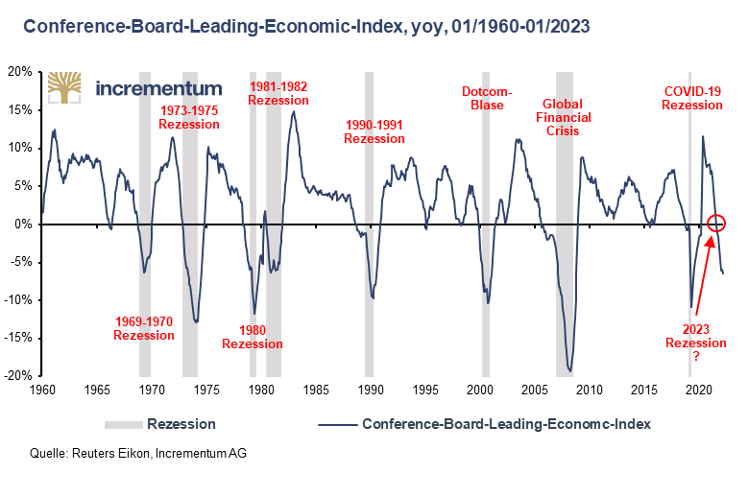

4. Eine Rezession scheint unvermeidbar

Während die Börsen den Anschein vermitteln, dass das Gröbste bereits hinter uns liegt, zeigen viele klassische Vorlaufindikatoren das baldige Abgleiten in eine Rezession an, so auch der „Conference-Board-Leading-Economic-Index“. Der „Conference Board Leading Economic Index“ ist ein Vorlaufindikator, der Aufschluss über die zukünftige Entwicklung der US-Wirtschaft gibt. Der Index setzt sich aus 10 ökonomischen Indikatoren zusammen, die aufgrund ihrer Fähigkeit, Veränderungen in der Wirtschaftstätigkeit vorherzusagen, ausgewählt werden. Die Indikatoren werden auf der Grundlage ihrer Empfindlichkeit gegenüber Veränderungen in der Wirtschaft, ihrer Aktualität und ihrer Fähigkeit zur Vorhersage künftiger Trends ausgewählt. Zu den Indikatoren zählen etwa die Geldmengenentwicklung, die Zinsspreads, das Konsumentenvertrauen oder auch die Erstanträge auf Arbeitslosenversicherung. Dieser Index hat noch jede Rezession in den vergangenen 5 Jahrzhenten richtig prognostiziert, sobald der Index deutlich ins negative Terrain gerrutscht ist.

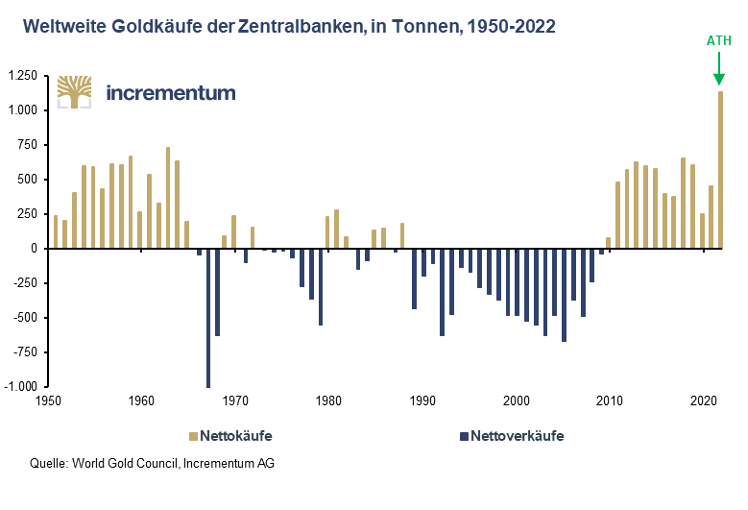

5. Die Zentralbanken setzen auf Gold

2022 sah eine Rekordnachfrage der Zentralbanken nach Gold. Noch nie seit 1950 stockten die Zentralbanken mit Nettozukäufen im Umfang von 1.136 Tonnen ihre Goldreserven so stark auf wie 2022. Drei Aspekte verlangen besondere Aufmerksamkeit. Bei einer Aufsplittung der Goldkäufe nach Quartalen zeigt sich, dass drei Viertel der Goldkäufe durch Zentralbanken 2022 im zweiten Halbjahr vorgenommen wurde. Da es wie schon in den vergangenen Jahren vor allem nicht-westliche Zentralbanken waren, die ihre Goldbestände aufstockten, kann dies als für Zentralbanken sehr schnelle Reaktion auf das Einfrieren der russischen US-Dollar- und Euro-Währungsreserven interpretiert werden. Zweitens zählt China überraschenderweise wieder zu den Käufern, und zwar seit November 2022 tätigt China offiziell Zukäufe. Und drittens können rund 50% der Goldkäufe können zudem (noch) keinem Land zugeordnet werden.

In diesem ökonomisch wie (geo-)politisch fragilen Umfeld mit ungewissem Ausgang hat sich Gold in den vergangenen Wochen einmal mehr als stabiler Anker erwiesen und kräftig zugelegt. Seit dem Zwischentief Anfang November 2022 beträgt das Plus 24,0%, seit Jahresbeginn 10,7% und seit Ausbruch der Bankenkrise 11,3%. Und es gibt keinen Grund zu der Annahme, dass Gold diese Aufgabe in den kommenden spannenden Zeiten nicht weiterhin mit Bravour meistern wird.

Eine kurze Nachricht in eigener Sache: Das In Gold We Trust-Team arbeitet derzeit mit Feuereifer am In Gold We Trust-Report 2023, der am 24. Mai 2023 auf ingoldwetrust.report erscheint. Sie können sich auf der Webseite schon jetzt in die Mailingliste eintragen. Sie werden dann von uns über die Veröffentlichung des In Gold We Trust-Report 2023 pünktlich informiert!

von Ronald-Peter Stöferle, Incrementum AG

About Ronni Stoeferle

Ronni Stoeferle

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..