UNGEORDNETER RESET MIT GOLDAUFWERTUNG UM EIN VIELFACHES

Tektonische Verschiebungen liegen vor uns. Sie werden eine Schuldenkrise in den USA und Europa umfassen und in einem Schuldenkollaps sowie einem steilen Fall des Dollars und Euros enden, wobei Gold einen Platz als Reserveanlage einnimmt – allerdings zum einem Vielfachen des heutigen Preises.

Die nächste Phase des westlichen Niedergangs ist angebrochen und wird sich bald verschärfen. Die absurden Sanktionen gegen Russland haben diesen Verfall beschleunigt und angeheizt. Die Sanktionen machen Europa schwer zu schaffen, zeigen aber auch in den USA Wirkungen, die dort nicht erwartet wurden, aber für einige von uns klar absehbar waren. Die Römer hatten verstanden, dass Freihandel zwischen den von ihnen eroberten Ländern essentiell war. Die US-Administration hat jedoch das Geld und die Fähigkeit, Länder, die man nicht mag, im Handel zu blockieren.

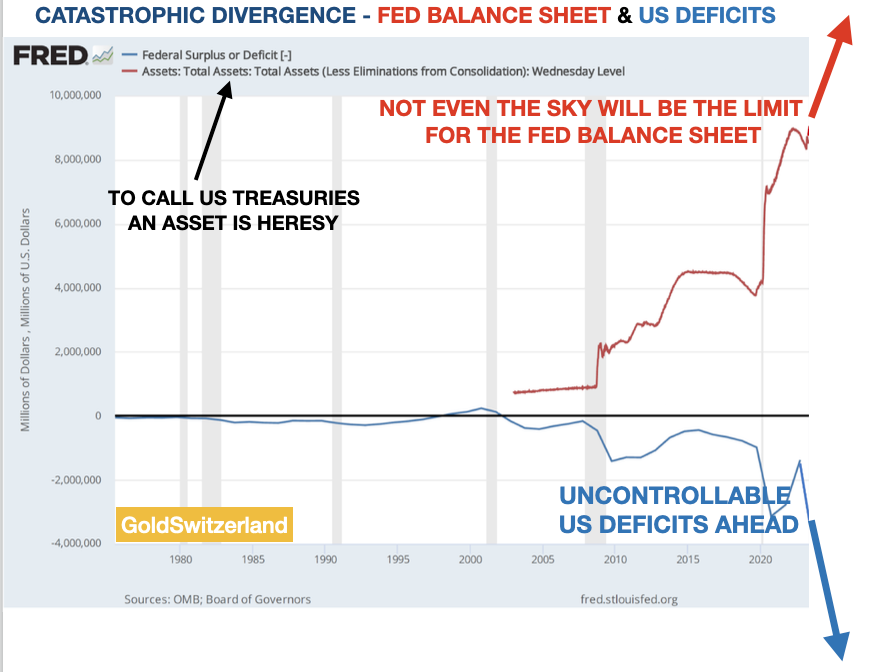

Doch wer sich selbst ins Knie schießt, bekommt wirklich Schmerzen; und die Konsequenzen sehen wir direkt vor unseren Augen. Im Rest der Welt wird niemand mehr US-Schulden oder Dollars halten wollen. Das ist ein katastrophales Problem für die USA, weil deren Defizite in den kommenden Jahren exponentiell wachsen werden.

Also: Ein Schuldenkollaps ist nicht nur eine drohende Katastrophe, sondern eine Bombe, die mit Überschallgeschwindigkeit auf die US-Wirtschaft zuschießt.

Angesichts des drohenden Untergangs des Petrodollars und der Explosion der US-Verschuldung gibt es nur eine Lösung für den staatlichen Finanzbedarf der USA: Die Federal Reserve wird als alleinige Käuferin von US-Staatsanleihen einstehen.

EINE KATASTROPHALE TODESSPIRALE

Also: Die SCHULDEN-Spirale – höhere Schulden, höhere Defizite, mehr US-Staatsanleihen, höhere Zinssätze und fallende Anleihepreise – wird sich bald in eine Todesspirale verwandeln: einbrechender Dollar, hohe Inflation und höchstwahrscheinlich Hyperinflation. Für mich klingt das nach Schuldenausfall, obwohl dieses Wort wohl niemals offiziell benutzt werden wird. Es ist schwer Niederlagen einzugestehen, selbst wenn man sie selbst schon sieht!

Ja, die USA werden die Situation möglicherweise mit CBDC (Zentralbankdigitalwährungen) verschleiern. Da diese aber auch nur eine weitere Form von Fiat-Geld sind, werden sie bestenfalls etwas Zeit schinden, das Endergebnis wird letztlich aber dasselbe sein.

US-SCHULDENOBERGRENZE-FARCE GEHÖRT AUF DEN BROADWAY UND NICHT AN DIE WALL STREET

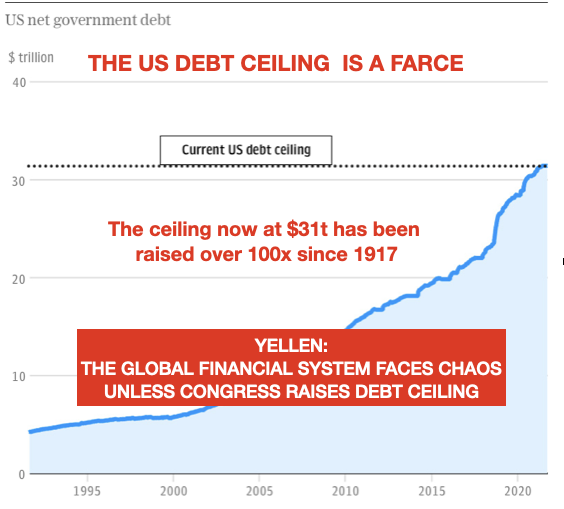

Die Schuldenobergrenze (debt ceiling) wurde 1917 geschaffen, um rücksichtslose Staatsausgaben in den USA einzuschränken. Trotzdem geht diese Farce seit 106 Jahren weiter. Während dieser Zeit herrschte in den amerikanischen Regierungen und im US-Kongress totale Geringschätzung für Haushaltsdisziplin.

Die Schuldenobergrenze (debt ceiling) wurde 1917 geschaffen, um rücksichtslose Staatsausgaben in den USA einzuschränken. Trotzdem geht diese Farce seit 106 Jahren weiter. Während dieser Zeit herrschte in den amerikanischen Regierungen und im US-Kongress totale Geringschätzung für Haushaltsdisziplin.

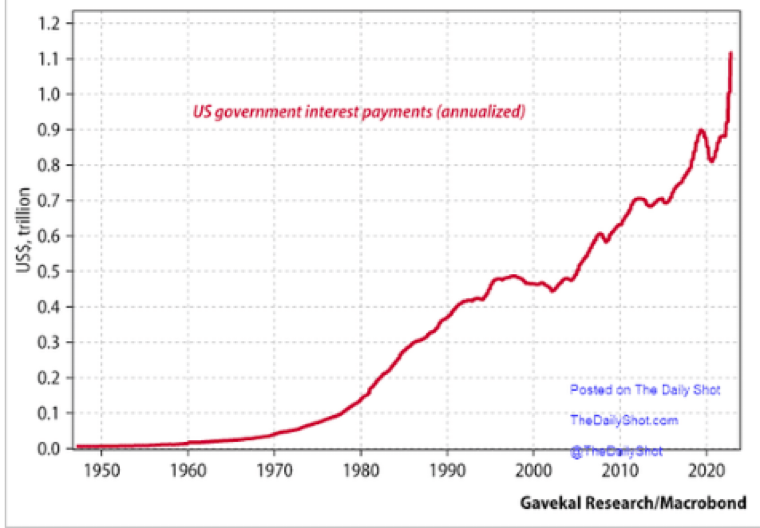

Das Problem sind nicht nur die Schulden an sich, sondern auch die Kosten der Schuldenfinanzierung.

Auf das Jahr gerechnet betragen die Finanzierungskosten der US-Bundesschuld aktuell 1,1 Billionen $. Wenn wir, vorsichtig geschätzt, in den nächsten zwei Jahren von einem Anstieg der Verschuldung auf 40 Bill. $ bei einem Zinssatz von 5 % ausgehen, dann wären das 2 Billionen $. Das wären 43 % der Steuereinnahmen. Und das zu einem Zins von 5 %. Welcher wahrscheinlich zu niedrig ist, da die Inflation steigen wird und die US-Notenbank die Kontrolle über die Zinssätze verliert.

Somit kommt ein sehr düsteres Szenario auf uns zu; und das ist mit Sicherheit noch kein Worst-Case-Szenario.

DIE FED: WAHL ZWISCHEN PEST UND CHOLERA

Die Federal Reserve und die US-Regierung stecken jetzt zwischen Skylla und Charybdis (Pest oder Cholera).

Die Federal Reserve und die US-Regierung stecken jetzt zwischen Skylla und Charybdis (Pest oder Cholera).

So wie es heute aussieht, werden die USA in den nächsten Jahren abwechselnd gegen Skylla und dann gegen Charybdis prallen, solange, bis das US-Finanzsystem aber auch die US-Wirtschaft immer härtere Schläge einstecken und untergehen wird, so wie auch alle anderen historischen Geldsysteme.

Natürlich wird auch der Rest des Westens, wie auch das extrem schwache Europa, den USA in die Tiefe folgen.

BRICS UND SCO – AUFSTREBENDE MÄCHTE

Die gesamte Welt wird leiden. Doch rohstoffreiche Länder und die weniger verschuldeten werden den kommenden Sturm besser überstehen.

Dazu zählen große Teile Südamerikas, der Nahe Osten, Russland und Asien. Die expandierenden Machtblöcke der BRICS und der SCO (Shanghai Cooperation Organisation) werden die starken Mächte sein, wo ein zunehmend großer Teil des globalen Handels stattfinden wird.

Abgesehen von großen politischen und geopolitischen Umbrüchen wird China zur dominanten Nation und zur wichtigsten Fabrik der Welt. Auch Russland wird wahrscheinlich zu einer großen Wirtschaftsmacht werden. Mit 85 Billionen $ in Rohstoffressourcen hat das Land eindeutig das Potential dafür. Doch zuerst muss das politische System Russlands „modernisiert“ oder restrukturiert werden.

Was ich hier beschreibe, sind natürlich strukturelle Verschiebungen, die Zeit brauchen, möglicherweise Jahrzehnte. Aber ob man will oder nicht, die erste Phase – der Fall des Westens – könnte schneller gehen, als uns lieb ist.

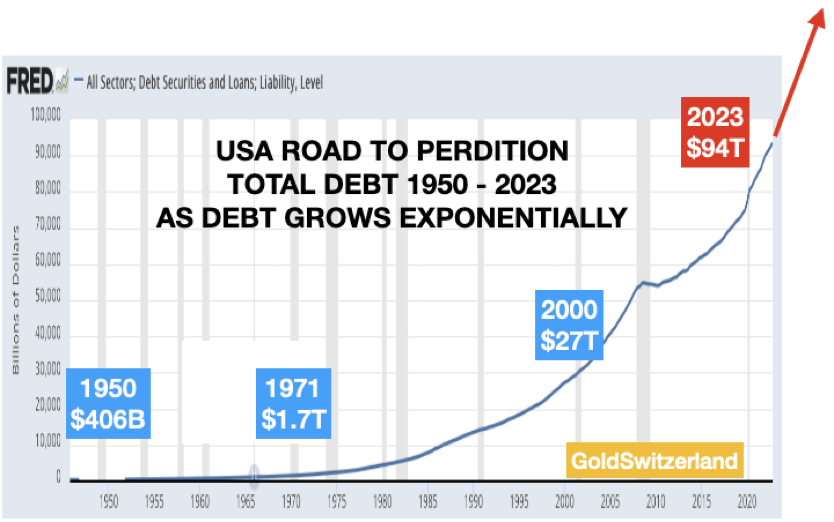

EIN GELDSYSTEM ENDET IMMER MIT EINER SCHULDENEXPLOSION

Im Jahr 1913 war die US-Gesamtverschuldung unerheblich, 1950 war sie dann auf 406 Mrd. $ angewachsen. Als Nixon 1971 das Goldfenster schloss hatten die USA 1,7 Billionen $ Schulden. Anschließend wurde die Kurve ständig steiler, wie man im Diagramm sieht. Ab September 2019 begann das US-Bankensystem auseinanderzubrechen, aus der Repo-Krise wurde dann die Covid-Krise, welche dem Staat einen viel besseren Vorwand bot, zusammen mit den Banken unbegrenzte Geldmengen zu drucken.

Somit stieg die US-Gesamtverschuldung allein in diesem Jahrhundert von 27 Bill. $ auf 94 Bill. $!

Aber das ist Geschichte, und wir wissen, dass sich an der Geschichte nichts mehr ändern lässt. Doch jetzt beginnt der Spaß erst richtig.

Seit einiger Zeit warne ich vor einer kommenden Schuldenexplosion. Und ich glaube, das war es jetzt.

In einem vor kurzem veröffentlichten Artikel über den Goldpreis habe ich erklärt, dass die finalen Phasen einer Hyperinflation exponentiell verlaufen.

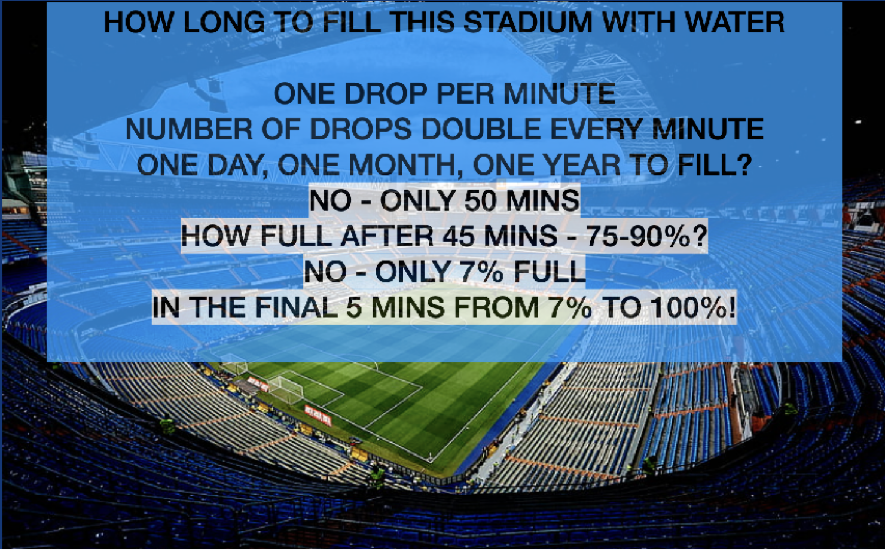

„WIE LANGE BRAUCHT ES, BIS DIESES STADION VOLL WASSER IST?

ERST EIN TROPFEN PRO MINUTE / MIT JEDER MINUTE VERDOPPELT SICH DIE ANZAHL DER TROPFEN

BRAUCHT ES EINEN TAG, EINEN MONAT ODER EIN JAHR?

NEIN! ES BRAUCHT NUR 50 MIN.

WIE VOLL IST ES NACH 45 MIN? 75 -90 %?

NEIN, NUR ZU 7 % GEFÜLLT! ERST IN DEN LETZTEN 5 MIN. GEHT ES VON 7 % AUF 100 %!“

Mit der kommenden Schuldenexplosion werden wir ein sehr ähnliches exponentielles Muster sehen. Wenn wir davon ausgehen, dass die finalen 5 Minuten der exponentiellen Phase im September 2019 begannen, dann war das Stadion damals nur zu 7 % voll und wird sich in den kommenden Jahren von 7 % auf 100 % füllen, bzw. die Menge wird, von diesen Ständen aus, um das 14-fache ansteigen.

Dabei handelt sich natürlich nur eine Demonstration und nicht um exakte Wissenschaft, dennoch zeigt sie, dass die US-Verschuldung theoretisch jetzt explodieren könnte.

Werfen wir also einen kurzen Blick auf die Faktoren, die diese Schuldenexplosion auslösen werden.

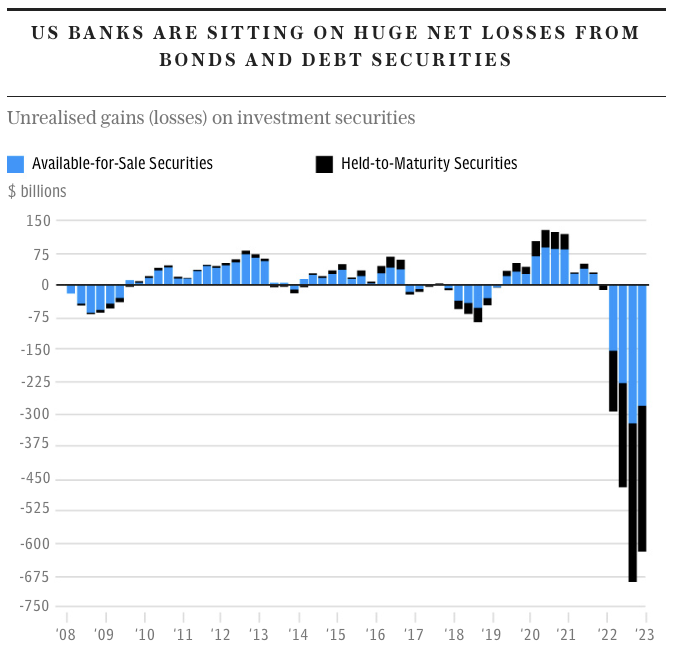

BANKENPLEITEN

Wie das Hoover Institute in einem Bericht errechnete, sind bei aktuell mehr als 2.315 US-Banken die Aktiva weniger wert als die Passiva. Der Marktwert ihrer Kreditportfolios liegt insgesamt mit 2 Billionen $ unter dem Buchwert. Und das, nicht zu vergessen, noch vor dem EIGENTLICHEN Fall der Aktivwerte, der noch aussteht.

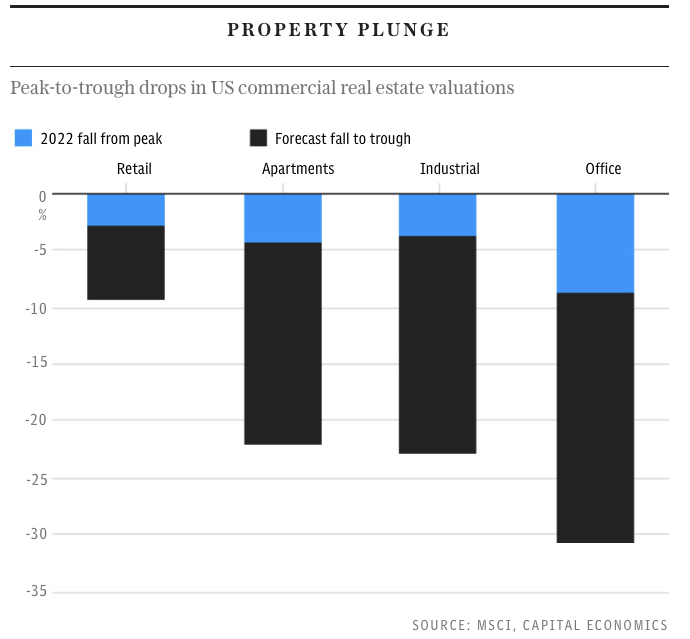

Nehmen wir allein die US-Immobilienwerte, die von den Kreditgebern stark überbewertet werden:

Also: Die vier US-Banken, die kürzlich untergingen, sind wirklich erst der Anfang. Zudem darf niemand glauben, dass es hier nur um Kleinbanken geht. Auch Großbanken werden genau diesen Weg gehen.

Während der Subprime-Krise 2006-09 waren Bailouts die Norm. Doch damals hieß es, dass es in der nächsten Krise auch Bail-Ins geben werde.

Doch bislang haben wir in den USA noch keine Bail-Ins gesehen. Der Staat und die Fed waren eindeutig besorgt wegen systemischer Risiken und hatten nicht den Mumm, die Bankkunden an den Verlusten zu beteiligen, nicht einmal oberhalb der FDIC-Einlagensicherungslimits.

Ich bezweifele, dass die Bankeneinleger bei einer Ausweitung der Krise wieder so glimpflich davonkommen werden. Weder die FDIC noch der Staat können es sich leisten, alle zu retten. Stattdessen wird man den Einlegern einen Deal unterbreiten, den diese nicht ablehnen können – Guthabensausgleich durch den verpflichtenden Bezug von US-Staatsanleihen.

Der europäische Bankensektor befindet sich in einem schlimmeren Zustand als der US-Bankensektor. Europäische Banken sitzen auf großen Verlusten aus Anleiheportfolios, die zur Zeit der negativen Zinssätze erworben wurden. Zum aktuellen Zeitpunkt kennt niemand das wahre Ausmaß der Verluste, doch wahrscheinlich werden sie erheblich sein.

Auch in den Bereichen Geschäfts- und Wohnimmobilien ist die Situation in Europa schlimmer als in den USA, weil die europäischen Banken die meisten dieser Kredite direkt selbst finanzieren, darunter auch Wohnimmobilienhypotheken im Umfang von 4 Billionen €.

Zudem leiden diese Banken auch noch unter der Diskrepanz zwischen der niedrigen Hypothekenverzinsung und den gestiegenen Zinsen zur Eigenfinanzierung.

Jacques de Larosière, ehemaliger Chef der Banque de France und Ex-Vorstand des IWF, beschuldigt unterdessen die führenden Stellen, sie würden das private Bankensystem mit wahnsinnigen Mengen QE zerrütten, nachdem dieses toxisch geworden sei:

„Weit entfernt davon, für Stabilität zu sorgen, veranstalten die Zentralbanken eine Meisterklasse zum Thema, wie man eine Finanzkrise organisiert.“

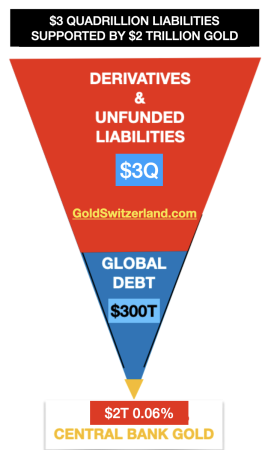

3 BILLIARDEN $ GLOBALE VERSCHULDUNG & VERBINDLICHKEITEN

Wenn man die ungedeckten Verbindlichkeiten und das Gesamtvolumen laufender Derivate zur globalen Verschuldungssumme addiert, kommen wir auf ungefähr 3 Billiarden $, wie ich in folgendem Artikel deutlich mache:

Wenn man die ungedeckten Verbindlichkeiten und das Gesamtvolumen laufender Derivate zur globalen Verschuldungssumme addiert, kommen wir auf ungefähr 3 Billiarden $, wie ich in folgendem Artikel deutlich mache:

„Das war’s! Das Finanzsystem ist unwiederbringlich kaputt“

Leider ist das westliche Finanzsystem heute zu groß, um gerettet zu werden aber auch zu groß, um zu scheitern.

Doch alle Mannen des Königs mit all ihren Pferden können es trotzdem nicht retten. Also: Auch wenn das System zu groß ist, um zu scheitern, so wird genau das passieren – mit sehr, sehr schlimmen Konsequenzen.

GOLD ERFÄHRT BEACHTLICHE AUFWERTUNG IM UNGEORDNETEN REST

Etwas mehr als ein Jahrhundert nach der Gründung der US-Notenbank und dem Beginn der Schuldenobergrenze hat der mächtige Dollar 99 % seines Wertes, gemessen an seiner Kaufkraft, verloren.

Gemessen am einzigen Geld, das im Laufe der Geschichte überlebt hat – Gold –, hat der Dollar ebenso 99 % verloren.

Das ist natürlich kein Zufall. Gold ist nicht nur das einzige Geld, das historisch überlebt hat, sondern auch das einzige Geld, das seine Kaufkraft über die Jahrtausende hinweg erhalten hat.

So kostete eine römische Toga vor 2000 Jahren eine Unze Gold, was heutzutage auch der Preis für einen hochwertigen Männeranzug ist.

Man würde meinen, dass ein 99 %iger Wertverlust bei der Weltreservewährung ein Desaster ist. Und das ist es auch, allerdings haben sich die USA und die westliche Welt über exponentielles Schuldenwachstum angepasst, um diese desaströse Währungsentwertung auszugleichen.

Noch interessanter ist aber, dass Gold in diesem Jahrhundert um das 8- bis 10-fache gegenüber den meisten Währungen gestiegen ist.

Damit hat es, gegenüber praktisch allen großen Anlageklassen, eine überlegene Performance gezeigt.

Und trotzdem ist niemand Goldeigentümer; Gold macht nur 0,5 % der globalen Finanzassets aus.

Jüngst markierte Gold Allzeithochs gegenüber allen Währungen, einschließlich des Dollars.

Doch auch trotz der extrem starken Performance von Gold – oder korrekter ausgedrückt, trotz der anhaltenden Entwertung aller Währungen – redet niemand über Gold.

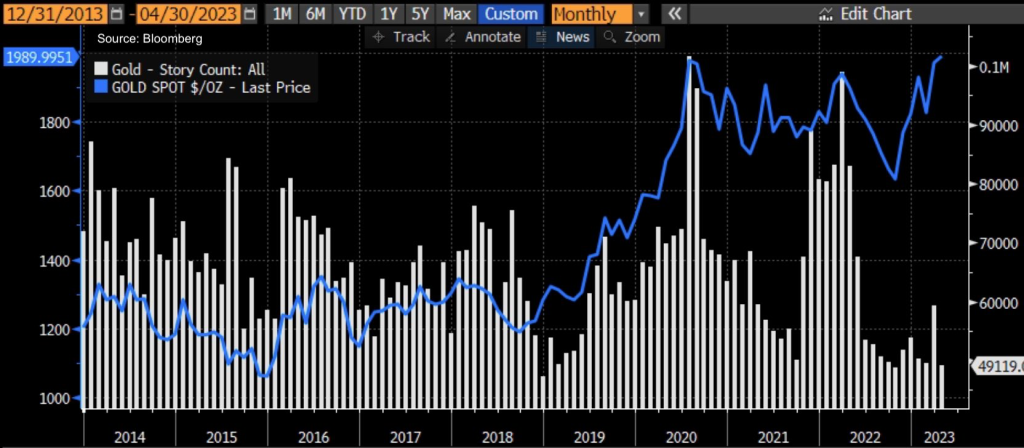

Schauen Sie sich unten die Zahl der Presseberichte an, in denen es um Gold geht (weiße Balken); sie bestätigen, dass die jüngsten Kursgewinne beim Gold (blaue Linie) nur ein Gähnen auslösten.

Und das ist natürlich sehr bullish. Stellen Sie sich vor, alle Aktienmärkte würden neue Hochstände markieren. Die Medien wären voll damit.

Das sagt uns aber auch Folgendes: Dieser Goldbullenmarkt, oder Bärenmarkt der Währungen, hat noch einen sehr langen Weg vor sich.

Wie ich nicht selten schreibe: Im Verlauf der Geschichte hat noch kein Fiat-Geld überlebt.

Goldpreisanstiege sind im Verlauf der Zeit garantiert, weil Staaten und Zentralbanken ausnahmslos immer ihre Währungen zerstören, indem sie praktisch unbegrenzte Mengen Falschgeld schöpfen.

Da das schon tausende Jahre der Fall ist, lehrt uns die Geschichte, dass dieser Trend zur konstanten Entwertung von Fiat-Geld unverwüstlich ist, was an der Gier und der Misswirtschaft von Regierungen liegt.

So wie sich jetzt die Schuldenkrise beschleunigt, so wird sich auch der Goldpreis beschleunigen.

Luke Groman bringt einen sehr interessanten Punkt in seiner Diskussion mit Grant Williams (grant-williams.com im Abonnement). Groman meint, dass der Dollar als Reservewährungswert wahrscheinlich durch Gold ersetzt werden wird, auch wenn der Dollar als Transaktionswährung noch nicht am Ende ist.

Diese Kombination aus Dedollarisierung und Liquidation von US-Staatsanleihen durch ausländische Halter wird zu einer solchen Entwicklung führen.

Rohstoffländer werden beispielsweise Öl an China verkaufen, dafür Yuan erhalten und diese Yuan an der Shanghaier Goldbörse in Gold eintauschen. Dann halten sie Gold statt Dollar. Damit meiden sie den Dollar als Handelswährung im Rohstoffbereich.

Damit Gold als Reserveanlage funktionieren kann, wird es mit einer Null am Ende und einer größeren Zahl am Anfang, so sagt es Luke Groman, aufgewertet werden müssen. Die Idee wäre im Grunde, dass Gold zu einem neutralen Reserve-Asset wird, das in allen Währungen schwankt.

Das umgekehrte Dreieck (siehe oben), wo die globale Verschuldung sich nur auf 2 Billionen $ Zentralbankengold stützt, macht eine Gold-Aufwertung augenscheinlich.

Als Reserve-Asset ist ein flottierender Goldpreis natürlich viel vernünftiger als ein festgelegter Goldpreis, der die Währungen deckt. Dies käme dem Konzept von Free Gold am nächsten.

Lesen Sie dazu auch meinen Artikel von 2018: „Freigold wird Papiergold-Kasino vernichten“

Sollte Gold zu einer Reserveanlage werden, so hätte das auch zur Folge, dass es von den heutigen Ständen ausgehend um, sagen wir, das 25- oder 50-fache steigen würde. In heutigem Geld wäre das sicherlich kein unmögliches Ergebnis. Die Entwertung des Dollars und der westlichen Währungen werden wahrscheinlich einen ähnlichen Effekt haben, doch dann gehen wir schon nicht mehr vom heutigen Geld aus. Die Zukunft wird es zeigen.

Da Gold sich in einer Beschleunigungsphase befindet, werden wir wahrscheinlich deutlich höhere Kursstände sehen, ganz gleich wie lange das dauert und aus welchem Grund es steigt.

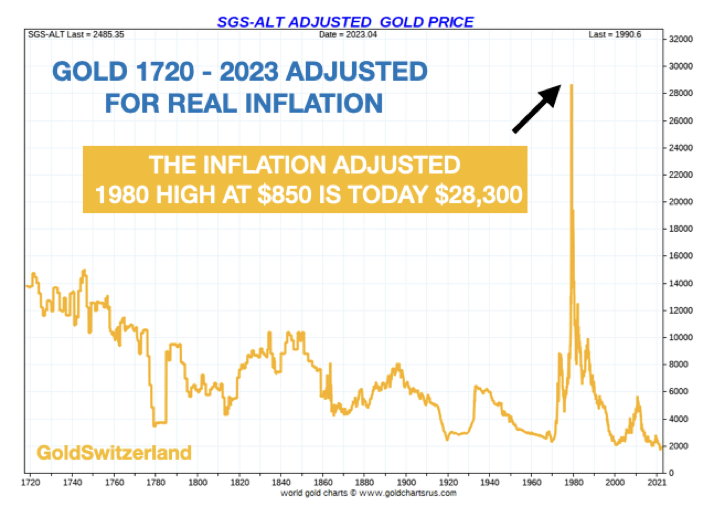

Der 1980er Goldpreis von 850 $ läge heute, bereinigt um die tatsächliche Inflation, bei 28.300 $.

Da Gold sich heute in einer Beschleunigungsphase befindet, werden wir viel höhere Stände sehen, ganz gleich wie lang es braucht.

Klar ist, dass Fiat-Geld, Anleihen, Immobilien und Aktien allesamt gegenüber Gold steil fallen werden.

Für Investoren ist es wichtig, sich abzusichern gegen den bedeutendsten RESET der Geschichte, der ein ungeordneter Reset sein wird.

Falls Sie also noch kein Gold haben, dann schützen Sie bitte Ihre Familie und Ihr Vermögen, indem sie physisches Gold erwerben.

Die Neupositionierung von Gold als globaler Reservewert könnte schrittweise geschehen oder aber ganz plötzlich passieren. Doch seien Sie bitte vorbereitet, denn wenn es passiert, sollte man lieber kein wertloses Papiergeld und keine wertlosen Papier-Assets mehr halten.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..