Von Stürzenden Märkten & Steigendem Gold

Kritische Warnsignale aus den Kredit- und Zinsmärkten werden von „Klartext“ redenden Experten ignoriert. Unterdessen wartet Gold noch den richtigen Moment ab, um im Umfeld einer globalen Finanzkrise, die mathematisch unlösbar vertrackt ist, zu steigen.

Es ist faszinierend zu beobachten, wie Marktexperten, politische Entscheidungsträger, Geschäftsbanker und andere mediengestützte Experten taffe Ansagen machen zur Notwendigkeit von Inflationsbekämpfung, Zinserhöhungen sowie Zentralbankenbilanzkürzungen.

In der Tat könnten solche markanten Auftritte geradezu komisch wirken, wenn sie nicht so tragisch wären.

Das aktuelle Kriegsgeschrei zum Kampf gegen eine nachhaltige und eben nicht vorübergehende Inflation (wovor wir vor einem Jahr warnten) läuft allerdings auf „zu wenig, zu spät“ hinaus.

So „wissenschaftlich“ wie die Diskussion um „Maske oder keine Maske“ geführt wird, so wissenschaftlich ist auch das sich stets wandelnde Narrativ der US-Notenbank beim Thema „vorübergehende oder langfristige Inflation“. Alles in allem ist es ein an Verlogenheit grenzendes Schauspiel der Inkompetenz, denn wie der Anstieg des Geldangebots war auch das Aufkommen von Inflation ganz deutlich absehbar.

Der letzte Schrei sind inzwischen die Debatten um harte oder akkommodative Zentralbankenpolitik (streng vs. lax / Falke gegen Taube); doch auch sie sind auf ihre Weise wieder eine Tragikomödie aus unverblümter Verwirrung und ebenso unverblümter Scheinheiligkeit.

Aus unserer Sicht ist dieses ganze „Tapering-Thema“ kaum mehr als politisches Gehabe. Effektive Politik ist es jedenfalls nicht, weil auch hier Mathematik, Geschichte und gesunder Menschenverstand außen vor gelassen wird.

Die Nimmersatten fordern eine Diät?

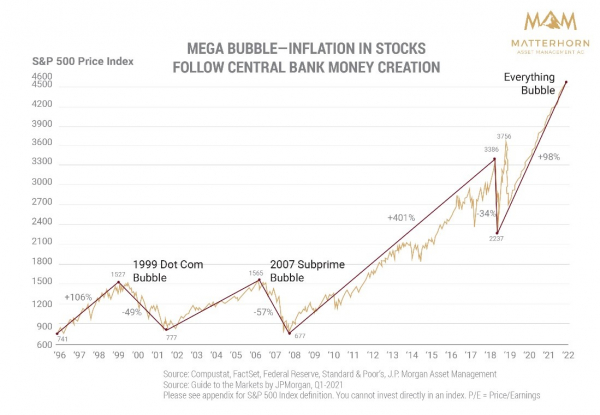

Plötzlich fordern auch jene, die diese Megablase schufen und nutzten, mit Nachdruck Beschränkungen und Disziplin ein, obgleich jahrelang zu beobachten war, wie mittels laxer US-Notenbankpolitik die größte Vermögenswertblase der modernen Geschichte aufgebläht wurde (und die größte Vermögensungleichverteilung seit der Französischen Revolution entstand).

Ein ganz schön dickes Ding…

Sie können, so scheint es, die Inflationsdaten nicht mehr leugnen, welche auf Jahresbasis eine Inflation von 7 % ausweisen. Doch anscheinend ignorieren sie nach wie vor, welch unnatürliche Inflation im S&P stattgefunden hat…

Wie ich gerne sage: Ironien des Schicksals gibt es hier zuhauf.

Genau jene Akteure, die uns Fake-Liquidität und gedrückte Zinssätze bescherten, um diese Monsterblase zu erschaffen, schreien plötzlich nach geldpolitischen Straffungen und Zinserhöhungen, die diese Blase zerstören werden.

Eklatante Beispiele für solche komödienhafte Mathematikfremdheit und unverblümte Scheinheiligkeit, die sich hinter jenen Posen der Strenge und Disziplinierung verbergen, hatte ich im meinem letzten Artikel Goldman Sachs und Bridgewater schon aufgezeigt.

Solcher „Nachkriegsmut“ der Experten ist nichts Neues, und an andere Stelle hatte ich schon offen davor gewarnt, dass die auf Gruppendenken abzielenden Ratschläge sogenannter „Experten“ eine echte Gefahr darstellen.

Natürlich ließe sich diese Kritik auch gegen unsere eigene Expertise (oder Bias?) richten, was die Rolle von Goldeigentum in einem unverkennbar verzerrten und längst bröckelnden Finanzsystem angeht.

Na gut. Schon verstanden.

Doch wer einfach nur hinausblickt über diesen immensen Nebel aus entkontextualisierten Tweets, unvollständigen Daten, endlosen Makrodebatten, zur Schau getragener Diszipliniertheit/ Strenge, der sieht in der vorhersagbaren (und düsteren) Zukunft des Weltfinanzsystems im Allgemeinen und insbesondere im hellen Gold-Horizont einen klaren Wegweiser und keine einseitige Edelmetallvorliebe.

Der 300 Bill. $ schwere Elefant im Zimmer

Doch wie kann man sich dessen sicher sein – in einer Welt, in der nichts sicher scheint?

Die Antwort lässt sich auf die ehrlichen aber auch harten mathematischen Erkenntnisse zur rekordbrechenden Verschuldung reduzieren.

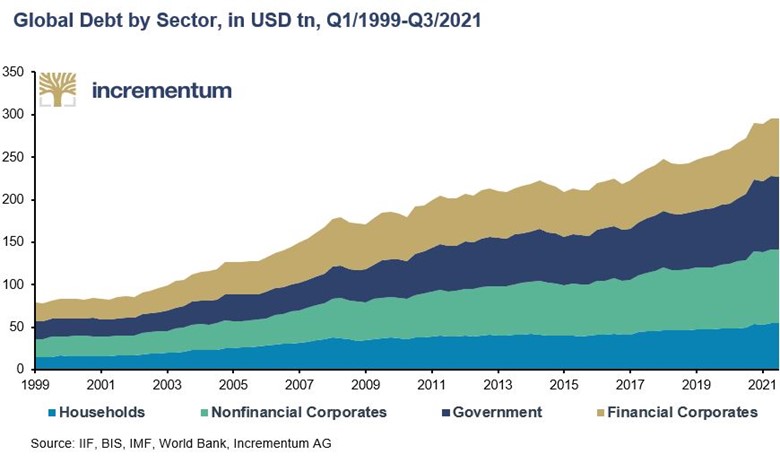

Mit 300 Bill. $ (Tendenz steigend) hat die globale Verschuldung schon vor langer Zeit den Rubikon der Nachhaltigkeit überschritten, und kein noch so umfangreicher „Stimulus“ oder versprochenes BIP-Wachstum (derzeit stagnierend bei 1/3 der globalen Verschuldung) kann diese desaströsen Konsequenzen jemals abwenden.

Das gemeinsame Versprechen verzweifelter Nationalstaaten und begieriger Banker (Stichwort: toxische Beziehung), dass die tödliche Schuldenkrankheit durch mehr Schulden heilbar sei, hat sich, wie Geschichte und Mathematik zeigen, noch nie bewahrheitet. Kein einziges Mal.

Die harte aber ungeschönte Wahrheit lautet hingegen (wie David Hume vor hunderten Jahren schon warnte): Zu hohe Schulden zerstören Ökonomien immer.

In diesem Zusammenhang verdient die Tatsache, dass nie zuvor in der Geschichte der Kapitalmärkte so hohe globale wie nationale Verschuldungsstände erreicht wurden, vielleicht einer ehrlichen Analyse; und die Beobachtung historischer Schulden-Katastrophen-Muster ist dabei vorrangig eine mathematische Angelegenheit und weniger eine politische oder akademische.

Das traf und trifft nicht nur auf Orte wie Jugoslawien, Venezuela, Argentinien, die Weimarer Republik, Paris im 18. Jh. oder Rom im 3. Jh. zu, sondern ebenso auf die einst so mächtigen VS von Amerika, wo derzeit die Weltreservewährung des 21. Jahrhunderts beheimatet ist.

Angesichts einer Gesamtverschuldung von Haushalten, Unternehmen und öffentlicher Hand, die an der 90-Billionen $-Marke kratzt und realen Zinskosten, die mehr als 100 % der US-Steuereinnahmen betragen, ist es ehrlich gesagt fast unmöglich zu verstehen, warum diese tickende Schuldenzeitbombe noch nicht zur täglichen Schlagzeile geworden ist.

Such nach den Blüten, nicht nach dem Mist, auf dem sie wachsen!

Die Antwort auf diese Frage finden wir zum Teil in den stets so vertrauenswürdigen und stets so hoffnungslosen Versuchen von Bankern, Politikern und Teleprompter-Vorlesern, nur das zu sehen, was sie sehen wollen (und nur das zu zeigen, was Sie sehen sollten).

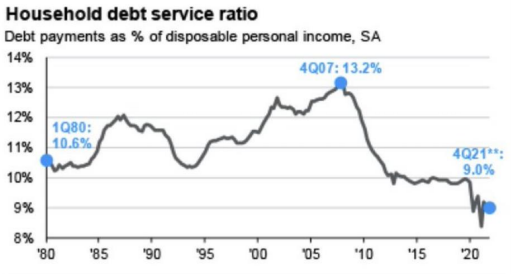

Dank massiver Defizitfinanzierung, Hilfspaketen für die Wall Street, Zuwendungen an die Banken und Gratis-Schecks für’s Volk im Jahr 2020 überrascht es nicht, dass die Bilanzen des Privatsektors nicht ganz so hässlich ausfallen wie vor 2020.

Und so etwas sollte man, nach dem Dafürhalten von Experten, auch zu sehen bekommen. Na schön!

Und was die US-Haushalte betrifft: Ihre Schuldendienstquoten haben einen logischen und verständlicherweise bequemen Rückgang verzeichnet:

Abgesehen von solchen gelobten und immer wieder gefeierten Fortschritten (Datenblüten) inmitten der US-Schuldenlandschaft bleiben die weitaus toxischeren Verschuldungszustände (d.h. Misthaufen) auf Staatsebene quasi unerwähnt. Uncle Sams Kneipeldeckel von 30 Bill. $ zeugt nicht mehr von einem peinlichen Trunkenbold, sondern bald schon von einer Alkoholleiche.

Im Nebel der Marktverzerrungen

Analog zum Kriegsnebel sorgt auch der Nebel der Marktverzerrungen dafür, dass aufrichtige Investoren die Orientierungshilfen (oder den goldenen Leuchtturm) kaum noch erkennen können.

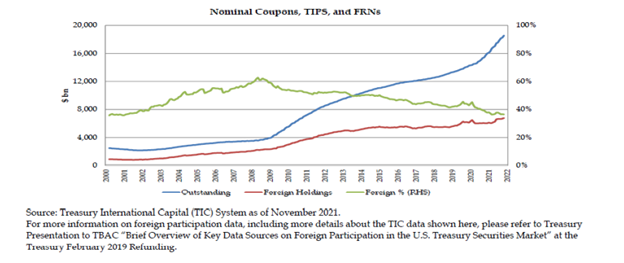

Mit Blick auf die Orientierungswirklichkeit amerikanischer Politik, die im Schuldenrausch unendlich viel mehr Schuldscheine (d.h. US-Staatsanleihen) ausstellt als sie Einkommensquellen auftut, stellt sich zwangsläufig die Frage, wer diese Schuldscheine denn eigentlich kauft?

Das Diagramm unten stellt dies unmissverständlich klar.

Während der Strom aus Schuldscheinen nicht abreißt (steil steigende blaue Linie), ist der Ankauf dieser Schuldscheine durch ausländische Akteure weggebrochen.

Was diese Daten bestätigen, ist nicht schwer zu erklären: Seit der Krise von 2008 sind die wichtigsten Käufer von US-Schulden die Zentral- und Geschäftsbanken gewesen – und all das mit Mausklick-Geld.

Wie Märkte einbrechen

Unterdessen lehnen sich jetzt einige dieser Banker aus dem Fenster und fordern 2 bis 7 Zinssatzerhöhungen für 2022 oder eine Reduzierung der G4-Zentralbankbilanzen um mindestens 2 Bill. für eben dieses Jahr. Doch hat dabei irgendjemand kurz innegehalten und sich folgende simple Frage gestellt:

Wenn die QE-Unterstützung für den Anleihemarkt zurückgefahren wird und in der Folge Anleiheerträge und Zinssätze deutlich steigen (was schon Fall ist und in Zukunft weiter sein wird), was geschieht dann mit diesem einst akkommodierten Anleihemarkt und was wird aus dem schuldentriefenden Aktienmarkt?

Nun, man kann es unumwunden sagen: Sie werden auf Grund gehen.

Haiflossen aus den Tiefen des Anleihemarktes gesichtet

Sollte sich das noch theoretisch, aber nicht unausweichlich, anhören, dann schauen Sie sich einfach an, was vor lauter Bäumen gerade übersehen wird – nämlich einbrechende globale Anleihemärkte und somit auch steigende globale Zinsniveaus.

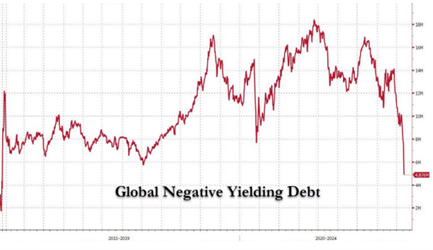

In der Zeit vor den jüngsten „taffen Ansagen“ großer Akteure war der globale Anleihemarkt viele Jahre lang in den Genuss einer Zentralbankenpolitik gekommen, die in ihrer Kauffreude selbst schrottige Staats- und Unternehmensanleihen erwarb, so dass die Anleiheerträge (welche sich invers zum Anleihekurs bewegen) zum ersten Mal in der Geschichte global auf negative Stände fielen (negativ verzinste Anleihen in einem globalen Gesamtvolumen von sage und schreibe ca. 19 Bill. $!).

Doch allein in den letzten Wochen haben die zunehmenden „taffen Ansagen“ großer Akteure dazu geführt, dass der zuvor so schön „akkommodierte“ Anleihemarkt derart aufgeschreckt wurde, dass die Anleihekurse in den Keller gehen und die Zinssätze nun auferstehen wie Lazarus.

In der Folge hat sich das Volumen der negativ verzinsten Schulden innerhalb einer einzigen Woche (!) praktisch halbiert, wie folgender Bloomberg-Chart bestätigt:

Jeder, der sich eingehend mit den historisch beispiellosen Dimensionen der schuldentriefenden und schuldengetriebenen Risikoanlagemärkte beschäftigt, weiß aber: Steigende Anleiheerträge sind für Anlagewertblasen genau das, was heranziehende Haiflossen für den Surfer sind: schlechte Nachrichten.

Da die gemeinsame Bilanzsumme der G4-Zentralbanken bei mehr als 30 Bill. $ liegt, stellt sich zwangsläufig die Frage, wie man für die steigenden Kosten der eigenen Staatsverschuldung aufzukommen gedenkt, sobald die Geldpolitik streng wird, die Spekulativgelddrucker „auf Sparmodus“ geschaltet sind und die Zinssätze (folglich auch die Schuldenkosten) in die Höhe getrieben werden?

Wir denken: All jene, denen heute vor Strenge und Disziplinierungswillen die Brust schwillt, werden sich morgen in die Ecken verkriechen.

Gold macht aufschlussreiche Bewegungen

Im Kontext zunehmender Verzerrungen, ignorierter Warnungen, zu spärlichem und zu spätem Klartext sowie längst überfälligen geldpolitischen Kürzungen kommt es, wie klar ersichtlich ist, auch zu Veränderungen.

Traditionell gelten steigende Anleiheerträge und Zinssätze normalerweise als gut für den US-Dollar – und als weniger gut für Gold und praktisch alle anderen Anlageklassen.

Nach derart langjährigen Zentralbankeninterventionen, Akkommodierungen, Experimenten und Verzerrungen ist aber auch klar, dass im Grunde nichts mehr normal oder traditionell ist.

Eine der vielen Eigenschaften von Gold ist seine historische Ehrlichkeit, und wenn Gold steigt – so sehen wir es –, dann legt es offen, dass die jüngsten taffen Ansagen von oben im Grunde nur Sch__ß sind.

So waren z.B. die Märkte davon ausgegangen, dass Gold, angesichts der jüngsten, unvorstellbaren Anleiherenditeerhöhungen, hunderte Dollars fallen werde.

Doch stattdessen stieg der Goldpreis.

Denn Gold weiß, was Lagarde und Powell lieber gar nicht erst zugeben wollen – nämlich: Die Systeme brechen auseinander.

Gold weiß, dass der taffe Klartext von oben die enorm gewachsene Verschuldung komplett ausklammert, aus der sich aber, und zwar Tag für Tag, ein desaströser Aufstieg der Anleiherenditen (und Haiflossen) ergibt.

Gold weiß auch, dass das heute so angesagte Tapering nicht von Dauer sein wird, und dass den versprochenen Bilanzkürzungen später wieder Bilanzausweitungen folgen werden (d.h. mehr Geldschöpfung).

Nehmen wir die Bank of Japan als Beispiel. Sie hat quasi bis zum Anschlag quantitativ gelockert, um die Renditen der 10-jährigen Anleihen mittels unbegrenzter Ankäufe japanischer Staatsanleihen am Boden zu halten.

Warum?

Weil man weiß, was die Federal Reserve uns nicht sagen wird: Bankrotte Nationen können sich steigende Zinsen nicht leisten.

Gold sieht, anders formuliert, das zuvor erwähnte Auseinanderdriften von US-Anleihebegebung einerseits und Anleihenachfrage andererseits, woraus sich unvermeidlich noch mehr US-Geldschöpfung und US-Ertragskurvenkontrolle ergeben wird, weil der Fed die Optionen fehlen und sie nur noch „japanischer werden“ kann.

Langfristig steigt Gold, auch wenn es zwischenzeitlich kurz fallen und /oder fluktuieren kann.

Doch während Währungen und Finanzsysteme (von diskreditierten Banken hin zu grotesk riskanten Derivatemärkten) im Todessog der Anleihemärkte an Vertrauen verlieren, wird die Rolle und der Wert des Goldes in Gramm und Unzen bemessen werden – und nicht in nutzlosen Dollars oder Euros.

Große Störungen bringen auch extreme Preisbewegungen. Doch die Informierten, Geduldigen und Gefassten besorgen sich eine Versicherung lieber vor dem Ausbruch des Feuers, und nicht erst danach.

In diesem Kontext konnten wir in letzter Zeit die Aktivität einiger interessanter und sehr großer Goldkäufer beobachten. Und es stellt sich die Frage, wer er/sie/es ist und was er/sie/es weiß und kommen sieht…?

Als Hinweis: Wir denken, dass es ein staatlicher Käufer ist…

Während Währungen sich aufblähen und im Gegenzug abwerten, während Blasen wachsen und wiederum platzen, während Experten quaken und wieder von der Bildfläche verschwinden, während Verschuldung wächst und im Gegenzug zerstört, ist Gold stets der geduldige, reale Vermögenswert, der – anders als alles andere – das letzte Wort haben wird im zunehmend diskreditierten Wortgeklingel, das uns heute von oben erreicht.

Wer genauso viel über Geschichte und Mathematik weiß wie über Währungen und Schuldenblasen, dem bereiten Goldtageskurse kein Kopfzerbrechen, weil die Strategie klar und immer gleich bleibt: Gold ist die ultimative Absicherung gegen Währungen und Systeme, die schon jetzt zu Schutt und Asche verbrennen.

About Matthew Piepenburg

Matthew Piepenburg

Partner

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..