WENN DER BULLE STIRBT: GRÖSSTER VERMÖGENSTRANSFER DER GESCHICHTE

Im Februar 2019 hatte ich einen Artikel zu diesem Thema geschrieben.

Im Februar 2019 hatte ich einen Artikel zu diesem Thema geschrieben.

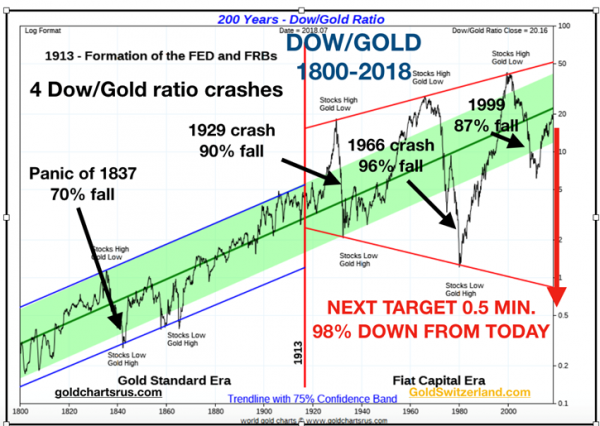

Die damalige Vorausschätzung, dass der Dow effektiv (GOLD) 98 % seines Wertes verlieren könnte, ist heute umso wahrscheinlicher. Das wäre der größte Vermögenstransfer der Geschichte.

Seit Veröffentlichung des Artikels hat Alfred seine „Nur-Kaufen-und-Halten“-Strategie erfolgreich fortführen können. Für den Zeitraum von Februar 2019 bis heute ist der Dow mit 32 % im Plus. Dies wurde mit „a little help from my friends“ (Beatles) erreicht – Freunde, die für die US-Notenbank arbeiten und artigerweise weitere 8 Billionen $ druckten, was die US-Verschuldung auf insgesamt 30 Billionen $ trieb.

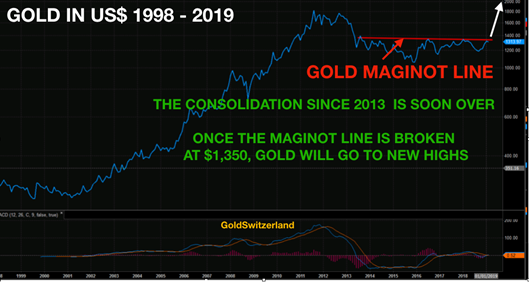

Wie man im folgenden Artikel von 2019 lesen kann, stand Gold damals kurz vor dem Durchbruch durch die bei 1.350 $ verlaufende „Maginot-Linie“, was kurz danach tatsächlich auch geschah. Seit Februar 2019 ist Gold um 50 % gestiegen; es hat sich also besser entwickelt als der Aktienmarkt.

In den kommenden 3 bis 5 Jahren wird die Welt den größten Vermögenstransfer der Geschichte erleben, wenn der Bullenmarkt bei Aktien, Anleihen und Immobilien stirbt.

Die meisten Investoren werden mehr Geld verlieren, als sie jemals glaubten zu haben. Und einige wenige werden umfangreiches und zukunftsfähiges Vermögen aufbauen.

Hier also der Artikel von 2019:

Stellen Sie sich ein Kasino voller Spielautomaten vor. Alle Automaten versprechen Ihnen eine konstant hohe Gewinnausschüttung. Sie müssen nichts weiter tun, als Geld reinzustecken, um an eine unglaubliche, lebenslange Einkommensquelle zu gelangen.

Und genau das ist der Aktienmarkt – ein bemerkenswerter Spielautomat, der einen anhaltenden Ausschüttungsfluss garantiert. Besondere Fähigkeiten braucht es nicht und zudem nur wenig Einsatz. Das Wunderbare daran ist, dass man nicht einmal Glück braucht, da die Maschine einfach Geld ausspuckt, ohne dass Strategie oder Geschick erforderlich wäre.

ALFRED – EIN AKTIENMARKTGEWINNER OHNE JEGLICHES TALENT

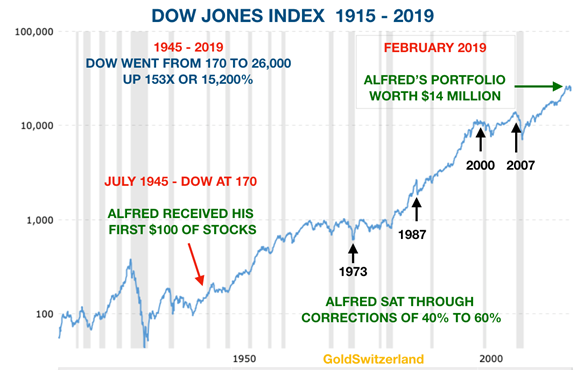

Weshalb bräuchten wir Timing, wenn der Aktienmarkt so gut für uns arbeitet? Nehmen wir das Beispiel eines Aktienmarktinvestors namens Alfred, der Ende des 2.Weltkriegs geboren wurde und heute 74 Jahre alt ist. Zu seiner Geburt schenkten seine Eltern ihm 100 $ in Aktien des Dow Jones Index, zudem sparten Eltern und Großeltern zusammen 10 $ monatlich, um Aktien für Alfred zu kaufen. Das gesamte Geld wurde in Dow-Aktien gesteckt und die Dividenden reinvestiert. Im Alter von 24 Jahren, 1969, fängt er an zu arbeiten und bekommt ein gutes Gehalt, da er eine exzellente Ausbildung erhalten hatte. So konnte er monatlich 250 $ sparen. Zehn Jahre später konnte Alfred, der Karriere machte, 2.000 $ pro Monat sparen, bis er 2010 mit 65 Jahren in Rente ging. Sein Anlagenkonto war zu dieser Zeit auf 6,7 Millionen $ angewachsen. Auch nach 2010 blieb Alfred komplett im Markt investiert und sparte zudem 1.000 $ von seiner Rente – bis heute. Bis Februar 2019 hatte Alfred ein Aktienportfolio im Gegenwert von 14 Millionen $ angehäuft. Alfred hatte einen exzellenten Steuerberater, so dass er Kapitalertragssteuern oder andere Steuer auf seine Investitionen vermeiden konnte.

Die Gesamtersparnisse über diesen Zeitraum von 74 Jahren – das Geld seiner Eltern, seiner Großeltern und sein eigenes – beliefen sich auf ca. 1 Million $ und wurden komplett in Aktien gesteckt. Zum größten Teil waren es Alfreds eigene Ersparnisse, für die er gearbeitet hatte. Der Aktienmarkt kümmerte sich sehr gut um Alfred und seine Aktienmarktinvestitionen, so dass ihm eine Vervierzehnfachung der investierten Geldsumme gelang – von 1 Million $ auf 14 Millionen $. Selbstverständlich hielt sich Alfred für einen sehr talentierten Aktienanleger, doch sein Glück bestand darin, dass hierfür weder Talent noch Markttiming notwendig waren. Denn Alfred kaufte einfach nur Anteile am Dow Jones Index.

ALFRED IST DAUEROPTIMIST – TROTZ VIELER 40-60%IGER RÜCKSETZER

So weit so gut. Für Alfred lief es ziemlich gut am Aktienmarkt, trotz mancher haarsträubender Marktstürze. Während seiner Zeit als Aktienmarktinvestor musste Alfred einige erhebliche Papier-Verluste wegstecken, z.B. 1973-74, als der Markt um 40 % nachgab oder 1987 mit ganz ähnlichen Verlusten. Doch Alfred machte sich nie Sorgen, denn aus seiner Erfahrung stieg der Aktienmarkt immer. Alfred ist ein Daueroptimist – ein „Permabull“.

2000-02 erlitt Alfred einen Verlust von 40 %. Und dann kam die Große Finanzkrise von 2008-09, als Alfred auf dem Papier 60 % verlor. Doch da die Märkte immer steigen, musste Alfred sich keine Sorgen machen. Und auch dieses Mal lag er richtig: Der Markt drehte wieder und markierte neue Höchststände.

Alfred ist heute 74 Jahre alt und hat, dank der Weisheit seiner Großeltern und Eltern, die auch er geerbt hatte, eine beachtliches Vermögens von 14 Millionen $ angehäuft. Alfred weiß, dass er dieses Geld gar nicht ausgeben kann, also wird er es an seine Kinder und Enkel vererben.

ALFRED SCHNITT BESSER AB ALS 99 % ALLER INVESTOREN

In seinen 74 Jahren hat Alfred wahrscheinlich besser abgeschnitten als 99 % aller Aktienmarktinvestoren. Dabei hatten die Mitwettbewerber es in sich. Besonders ab Ende der 1980er entstand eine extrem hochentwickelte Investmentindustrie, die sich auf leistungsstarke Computer, Raketentechniker, Hochfrequenzhandel sowie überaus komplexe Finanzinstrumente oder Derivate stützte. Die Asset-Management-Sparte brachte auch massive Kostenstrukturen mit sich: stark überbezahlte Angestellte mit sehr teuren Systemen und hohen Infrastrukturkosten. Doch auch trotz dieser kostenintensiven und top-modernen Systeme schnitt die Sparte schlechter ab als Alfred und alle anderen Index-Anleger.

PROFESSIONELLE INVESTOREN FÜLLEN SICH ZUERST DIE TASCHEN

Wer also bezahlt für diese enormen Kosten, insbesondere für Boni in Höhe von Hunderttausenden, Millionen oder selbst zweistelligen Millionenbeträgen, die von vielen in diesem Bereich verdient werden? Die Kosten reduzieren natürlich die Gewinne, die die Investoren verdienen. Am Ende werden die Kosten von den normalen Leuten bezahlt – von Fondsbesitzern, Rentenfondsmitgliedern oder anderen institutionellen Investoren.

Auf lange Sicht schmälern diese Kosten die Gesamtgewinne drastisch und praktisch kein Fondsmanager wird Gewinne wie Alfred erzielt haben. Folglich wurde eine riesige Industrie geschaffen, die sich auf Kosten einfacher Leute in die eigene Tasche wirtschaftet. Nehmen wir allein das Beispiel des Crashs von 2007-09. Wir wissen, dass die meisten Investmentbanken ohne Rettungspakete der Zentralbanken Bankrott gegangen wären. Diese Pakete hatten einen Umfang von grob gesagt 25 Billionen $ – Darlehen, Kreditlinien und Garantien inbegriffen. Trotz alledem bezogen die Angestellten dieser Banken auch in den Jahren 2007 und 2008 erhebliche Boni, die von Banken gezahlt wurden, welche nur aufgrund staatlicher Hilfe überleben konnten. Folglich wandern die Gewinne der Banken in die Taschen der Banker, während die Bankenverluste vom Staat übernommen werden – d.h. vom einfachen Volk.

Doch zurück zu Alfred: Bei ihm ist es bislang so gut gelaufen. Sollte er sich jetzt Sorgen machen, dass er und seine Familie alles wieder verlieren werden? Hatte er einfach nur Glück gehabt, oder ist er ein gerissener Investor? Er erkennt, dass es nicht wirklich sein durchdachtes Anlegerverhalten war, das ihn so weit gebracht hat. Er selbst hat in seinem ganzen Leben keine einzige Aktie persönlich ausgewählt, sondern allein in den Index investiert. Auch hatte er nie ein einziges Unternehmen analysiert oder den allgemeinen Marktzustand. Wie Alfred selbst sagt: „Unterm Strich ist Investieren simpel: Man kauft und hält einfach, anschließend arbeitet der Markt für dich.“ Und wer wollte mit Alfred streiten? Er fing mit 100 $ an und hat jetzt 14 Millionen $.

AKTIEN STEIGEN IMMER – BEFEUERT DURCH KREDITEXPANSION

Alfred wird also bei seinem im Aktienmarkt investierten Vermögen bleiben, egal was passiert. Alfred macht sich keine Sorgen um all die Risiken im Markt. Im Verlauf seiner 74-jährigen Investoren-Karriere hat er viele Abschwünge gesehen, doch der Markt hat sich noch immer erholt.

Alfred hat sich noch nie die Frage gestellt, ob er vielleicht einfach nur das Glück hatte, zu Zeiten eines außergewöhnlichen Bullenmarktzyklus gelebt zu haben, der durch Kreditexpansion und Geldschöpfung befeuert wurde.

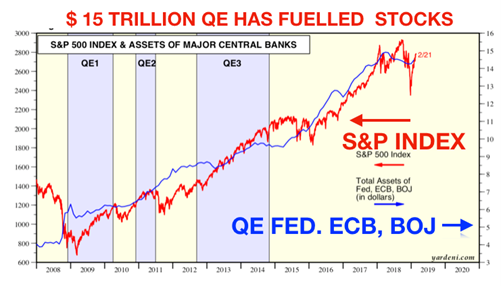

So hat er sich beispielsweise auch nie den Chart unten angeschaut und darüber nachgedacht, dass eine direkte Beziehung zwischen der Geldschöpfung der Zentralbanken und der Aktienmarktentwicklung besteht. Seit Erreichen des Markttiefs im Jahr 2009 wurden 14 Billionen $ durch die Fed, die EZB und die Bank of Japan gedruckt. Alfred hat nie in Betracht gezogen, dass diese enorme Liquidität vielleicht der Grund gewesen sein könnte, weshalb sich der Markt seit 2009 vervierfacht hat (4x).

AKTIEN NACH VIELEN MASSSTÄBEN ÜBERKAUFT

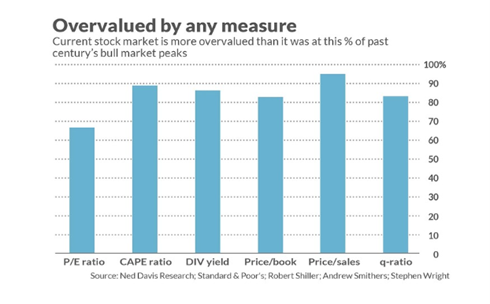

Es gibt aber auch andere Warnsignale, die Alfred beachten könnte, um das Risikoniveau am Markt zu bestimmen. Das sind Verhältnisse wie das Kurs-Gewinn-Verhältnis, Shillers CAPE Ratio (Shiller-KGV, zyklisch bereinigt), Dividendenrenditen, das Kurs-Buchwert-Verhältnis, das Kurs-Umsatz-Verhältnis, das Q-Verhältnis, bei dem der Marktwert durch den Ersatzwert (Wiederbeschaffungswert) aller Unternehmensaktiva geteilt wird. Alle diese Verhältnisse weisen darauf hin, dass der aktuelle Markt stärker überbewertet ist, als während der meisten anderen 36 Bullenmarkt-Tops der vergangenen 100 Jahre.

AKTIEN WERDEN 98 % GEGENÜBER GOLD FALLEN

Was Alfred nicht erkennt: Der Aktienmarkt hat effektiv betrachtet schon 1999 nach unten abgedreht. Zwischen 1999 und 2011 fiel der Dow um 87 % gegenüber Gold. Seither kam es zu einer Aufwärtskorrektur in diesem Verhältnis, so dass der Dow seit 1999 jetzt „nur“ noch mit 55 % im Minus ist. Das bedeutet, dass Gold seit 1999 um fast 100 % besser abgeschnitten hat als Aktien.

Allerdings wird die Aufwärtskorrektur im Dow/Gold-Verhältnis wahrscheinlich im Jahr 2019 zu Ende gehen. 1980 stand dieses Verhältnis bei 1:1 – 1 Dow-Einheit war also so viel wert wie eine Unze Gold. Beide lagen damals bei ca. 800.

Der nächste Rückgang des Dow/Gold-Verhältnisses wird wahrscheinlich 1/2 erreichen, d.h. ein erneuter Fall von 98 % von den aktuellen Ständen aus. Sollte das zutreffen, dann wird Alfred 98 % seines Aktienportfolios verlieren – effektiv betrachtet, also gegenüber Gold. Folglich könnte das Ergebnis von 74 Jahren erheblicher Spartätigkeit in den nächsten 4-6 Jahren komplett verschwinden. Diese Prognose mag dramatisch erscheinen, wir dürfen aber nicht vergessen (so zeigt es das Diagramm), dass es seit Beginn der Ära des Fiat-Geldes (1913) drei große Einbrüche zwischen 87 % und 96 % gegeben hat. Und das war zu Zeiten, in denen die vorausgehende Kreditexpansion deutlich geringer war als heute. Also: Ein Einbruch um 98 % von den aktuellen Ständen aus ist sicherlich nicht unrealistisch.

ALFRED HAT SICH NIE GEDANKEN UM RISIKO UND VERMÖGENSSCHUTZ GEMACHT

Alfred wird nicht der einzige sein, der solch gewaltige Verluste zu erleiden haben wird. An seiner Seite werden die meisten Investoren stehen. Denn nur sehr wenige verstehen, warum der Markt diesmal nicht, wie sonst immer, wieder steigen wird. Zum ersten Mal in seinem Anlegerleben hätte Alfred von einem gewissen Verständnis von Risiko und Vermögensschutz profitieren können, doch leider wird es für ihn zu spät sein.

Und so werden wir die größte Vermögenszerstörung der Geschichte erleben – das Platzen der Anlage- und Schuldenblasen der letzten 100 Jahre. Was ihnen hier eigentlich widerfahren ist, werden die meisten Menschen erst dann verstehen, wenn es schon zu spät ist.

GOLD – DIE ULTIMATIVE VERSICHERUNG

Physisches Eigentum an Gold, das sicher außerhalb des Bankensystems gelagert ist, ist die beste Versicherung gegen die kommenden Desaster an den Weltmärkten.

Kurzfristig betrachtet, hat Gold in US-Dollar die Maginot-Line im Bereich der 1.350 $-Marke attackiert. In vielen anderen Währungen hat Gold diese Linie schon durchbrochen, jedoch noch nicht in US-Dollar.

Die Maginot-Linie ist extrem stark. Es könnte also einige Durchbruchsversuche geben, bevor der Kursdurchbruch gelingt. Folglich könnten wir noch eine kleinere Abwärtskorrektur von den aktuellen Ständen aus erleben, die den Anlegern jedoch eine exzellente Gelegenheit verschaffen würde, Gold und Silber zu Preisen zu erwerben, die wir nie wieder sehen werden. Richtig rund geht es aber, sobald Gold die Maginot-Linie klar durchbrochen hat.

Das war also der Artikel, den ich im Februar 2019 geschrieben hatte.

Seither hat sich die ökonomische und geopolitische Situation drastisch verschlechtert. Die US-Verschuldung ist um 35 % gestiegen, die Inflation steigt sprunghaft an und es droht ein potentieller Großkonflikt, vielleicht sogar ein Weltkrieg.

Zudem hat sich das westliche Geldsystem selbst ins Knie geschossen. Währungen wie der Dollar, Euro und Yen, die auf einem Schuldenfundament stehen, werden bald schon keine Relevanz mehr haben. Sie werden nicht von einem Tag auf den anderen ausgelöscht werden, dennoch befinden sie sich in der letzten Etappe ihrer Schlussbewegung, die zum NULLpunkt führt.

Die völlige aufgeblähten Bullenmärkte bei Aktien, Anleihen und Immobilien werden entsetzliche Verluste mit sich bringen, mit denen nur wenige Investoren leben werden können.

Physische Edelmetalle und Edelmetall-Bergbauaktien werden die großen Gewinner im kommenden Vermögenstransfer sein.

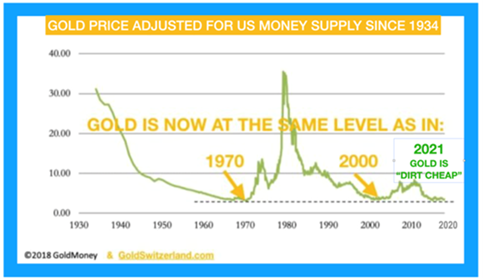

Gold – im Verhältnis zum Geldangebot unbeliebt und überverkauft – wird jetzt als wichtige Säule eines neuen rohstoffbasierten Währungssystems zutage treten.

Dabei ist wieder Folgendes zu bedenken: Physisches Gold wird aufgrund ausfallender Goldpapiermärkte und steigender Inflation eine deutliche Neubewertung erfahren UND weiterhin die ultimative Form des Vermögensschutzes bleiben.

Investoren, die die Bedeutung von Gold ignorieren, werden erleben, wie ihre Papieranlagen um effektiv bis zu 98 % verfallen.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

Der globale Kundenstamm von VON GREYERZ sichert aus strategischen Gründen einen erheblichen Anteil des Eigenvermögens in physischem Gold und Silber, das außerhalb des Bankensystems in der Schweiz verwahrt wird. Dabei bietet Matterhorn Asset Management seiner hochgeschätzten Kundschaft aus über 90 Ländern einen einzigartigen und außergewöhnlichen Vermögensschutz-Service.

VONGREYERZ.GOLD

Kontakt

Die vollständige oder teilweise Vervielfältigung ist gestattet, solange die ursprüngliche Quelle (vongreyerz.gold) verlinkt wird..