ZENTRALBANKENBESTÄNDE =„AKTIVPOSTEN“? NEIN, EINE FARCE!

Achlys, die griechische Göttin des Elends und Gifts, hat derzeit starken Einfluss auf die Welt. Und leider wird die Menge des verteilten Elends und Gifts in den kommenden Monaten und Jahren nicht weniger, sondern mehr.

Wie sich gerade unmissverständlich zeigt, wird das Finanzsystem und die Weltwirtschaft durch ein Zuviel – also eine Überdosis – an Scheinvermögenswerten und Scheinverpflichtungen gänzlich vergiftet.

Schon Paracelsus, der berühmte Schweizer Arzt aus dem 16.Jh., meinte, dass alle Dinge potentiell giftig seien und nur die Dosis darüber entscheide, ob es als Gift wirkt oder als Medizin.

Im September 2019 wurde die ohnehin schon problembeladene Welt von einer schweren Finanzkrise getroffen; doch auch schon davor waren die verabreichten Schuldendosen exzessiv. Als Fed und EZB die Geldhähne schließlich bis zum Anschlag aufdrehten, füllten sie die Welt mit vergiftetem und gefälschtem Geld. Mit den geplanten, verschwenderischen Ausgabeprogrammen wird das BY-Team (Biden&Yellen) diesen Prozess jetzt ganz bestimmt zu einem Abschluss bringen.

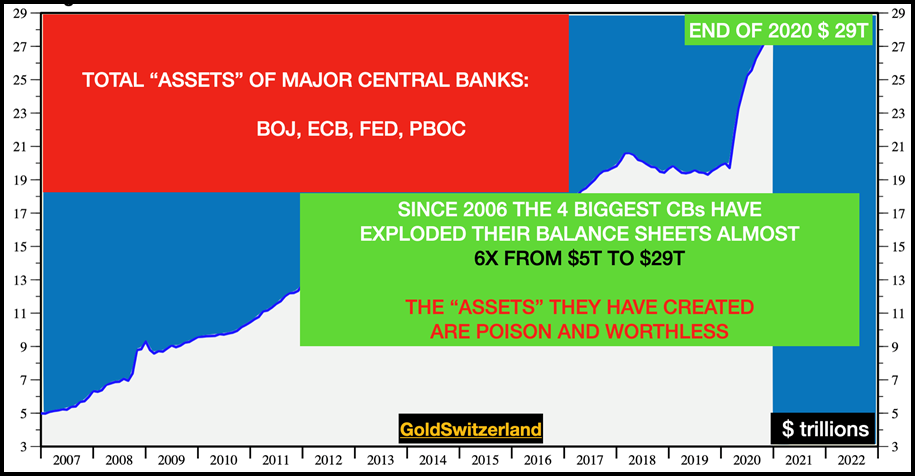

BILANZSUMMEN DER GROSSEN ZENTRALBANKEN: VERSECHSFACHUNG (6X) SEIT 2006

Seit Jahrzehnten wird das Finanzsystem durch staatliche Ausgabenüberschüsse vergiftet und durch Zentralbanken, die auf wundersame Weise toxisches und wertloses Geld entstehen lassen.

Mit Covid haben sie nun den perfekten Vorwand, um unsinnigerweise Billionen von Dollar, Euro, Yuan oder Yen zu schöpfen. Die Welt erkennt nicht, dass sich dieses – per Knopfdruck fabrizierte – Geld nicht vom Monopoly-Spielgeld unterscheidet.

Man braucht sich nur die Bilanzen jener vier großen Zentralbanken anzuschauen – Fed, EZB, Bank of Japan, Chinesische Volksbank (PBOC):

Wie man im Diagramm oben sehen kann, sind die Bilanzen dieser Zentralbanken seit 2006 um das 6-fache explodiert. 2008-09 lag die gemeinsame Bilanzsumme noch bei 9 Billionen $, heute sind es 29 Bill. $.

ZENTRALBANKENBESTÄNDE ALS „AKTIVPOSTEN“ ZU BEZEICHNEN, IST EIN HOHN

Unternehmensaktiva werden als Wertgegenstände definiert. Und wie werden diese „aktiven Wertposten“ im Finanzsystem erzeugt?

Zuerst erzeugen die Zentralbanken toxisches Geld aus dem Nichts. Geld, das ohne echte Arbeitsleistung oder ohne eine entsprechende Güter- bzw. Dienstleistungsproduktion hergestellt wurde, muss – per Definition – einen Wert von NULL haben.

Zweitens kaufen die Zentralbanken „vergiftete“ Anlagen auf – und zwar Schulden, die sich nicht zurückzahlen lassen und auch nicht zurückgezahlt werden. Diese Schulden werden von bankrotten Regierungen und anderen Schuldnern emittiert, die ihre Schulden nur noch mithilfe von Neuverschuldung (bzw. der Emission neuer Schulden) zurückzahlen können.

Dieses korrupte Umlaufsystem sollte eigentlich unter der Definition „Gift rein – Gift raus“ laufen.

Das „Gift rein“ ist dabei das fabrizierte Falschgeld, das NULL Wert hat. Das „Gift raus“ sind die Aktiva/ Schulden, die mit Falschgeld gekauft wurden und allesamt wertlos verfallen werden.

Und auf diesem Unterbau aus toxischen Aktiva und Passiva steht das gesamte Finanzsystem.

Es ist vollkommen absurd, sich damit abzufinden, dass ein solches System überleben kann.

Hmmm…….

DIE 2.WELLE DER GROSSEN FINANZKRISE HAT BEGONNEN

2009 wurde uns erklärt, die Finanzkrise sei vorbei, und trotzdem haben sich die Bilanzsummen der genannten Zentralbanken mehr als verdreifacht. Hmmm…..

Das hat einen einfachen Grund: Die Große Finanzkrise 2006-09 wurde nie gelöst, sie wurde nur aufgeschoben. Inzwischen ist sie aber so riesig, dass sie sich gar nicht mehr schieben bzw. aufschieben lässt!

EINE WELT ERTRINKT IN SCHULDEN

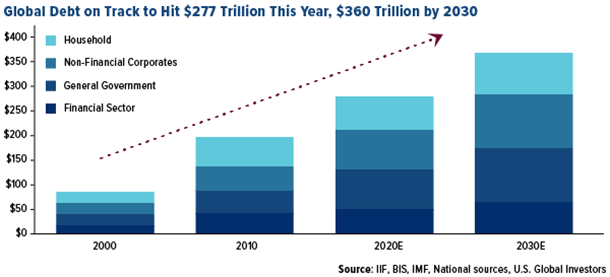

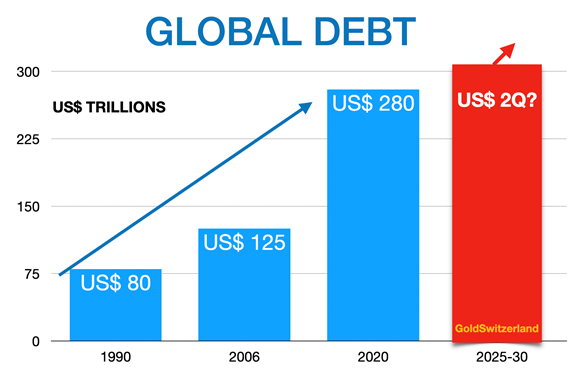

Und heute, 12 Jahre später, ertrinkt die gesamte Welt in 280 Billionen $ Schulden; wobei sich die Schuldensumme allein in diesem Jahrhundert verdreifacht hat.

Die Abbildung oben zeigt, wie die globale Verschuldung bis 2030 eine Höhe von 360 Billionen $ erreicht.

Dieser Zahl liegt eine einfache Hochrechnung der aktuellen Trends zugrunde. Aus meiner Sicht besteht ein hohes Risiko, dass wir im Rahmen einer hyperinflationären Schuldenexplosion in den nächsten 4-9 Jahren sogar Schuldenstände von 2 Billiarden $ oder mehr sehen werden. Wahrscheinlich wird es deutlich weniger als 9 Jahre brauchen.

DERIVATE – MASSENZERSTÖRUNGSWAFFEN

Wie aber ist dieser massive Verschuldungsanstieg auf 2 Billiarden $ überhaupt möglich? Die Gesamtsumme der ausstehenden Derivate beläuft sich aktuell auf mindestens 1,5 Billiarden $. In steigenden und liquiden Märkten machen Banken den absoluten Reibach mit ihren Derivaten.

Im Umfeld einbrechender Aktienmärkte sowie massiv belasteter Schuldenmärkte wird kaum Liquidität im Derivatemarkt bleiben. Das wird dazu führen, dass Zentralbanken genügend Geld drucken, um die meisten Derivate der angeschlagenen Banken aufzukaufen. Auf diese Weise würde eine globale Verschuldung von 2 Billiarden $ oder mehr entstehen.

MEHR SCHULDEN, MEHR INFLATION AN DEN VERMÖGENSMÄRKTEN

Was passiert also mit dem ganzen schuldenbasierten Geld, das geschöpft wird. Kaum etwas davon erreicht die Realwirtschaft; es bleibt in erster Linie in den Banken und wird von privaten wie institutionellen Investoren zum Kauf von Aktien, Anleihen und Immobilien verwendet.

Während kaum etwas beim Normalbürger ankommt, können die Vermögenden die enormen Liquiditätsmengen nutzen, um die ohnehin schon sagenhafte Blase an den Vermögensmärkten weiter aufzublasen.

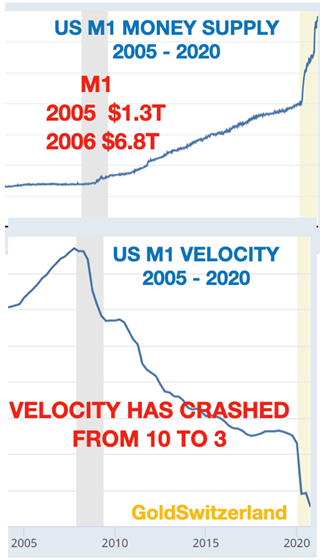

Die unten im Diagramm dargestellte US-Geldmenge M1 und die dazugehörige Geldumlaufgeschwindigkeit könnten es besser nicht zeigen.

Während das Geldangebot zwischen 2005 und 2021 von 1,3 Bill. $ auf 6,8 Bill. $ anstieg, sich also verfünffachte, brach die Geldumlaufgeschwindigkeit von 10 auf 3 ein. Das bedeutet, dass das gedruckte Geld nicht die Realwirtschaft erreicht, sondern bislang nur die Vermögenspreise aufbläht.

Da dieses Geld aus dem Nichts geschöpft wurde und nur toxisch oder wertlos ist, hätte es auch kaum einen stimulierenden Effekt für die Realwirtschaft.

Allerdings erliegen Investoren der Illusion, dass mit dieser toxischen Liquidität tatsächlich Vermögen geschaffen wird!

Kein Wunder, dass sie sich dieser Illusion hingeben, schließlich sind auch die globalen Aktientitel seit März 2020 um 24 Billionen $ im Wert gestiegen. Das sind atemberaubende 30 % der globalen Wirtschaftsleistung!

Warum sollte noch irgendjemand arbeiten gehen, wenn die Welt mittels Geldschöpfung und Investition in nur 10 Monaten 30 % des globalen BIP allein durch Aktienkäufe erschaffen kann?

Dass diese Aktien nur steigen, weil sie steigen – und nicht aufgrund wachsender Gewinne oder einer verbesserten fundamentalen Gesamtsituation – das erkennen Investoren nicht und/ oder es kümmert sie nicht.

GLOBALER ASSET-CRASH VORAUS!

Investoren erkennen nicht, dass ein globaler Crash direkt vor uns liegt – ein Crash, der 90-95 % jener illusorischen Werte zerstören wird.

Seit der letzten Aufwärtsphase am Aktienmarkt, die Anfang der 1980er begann, haben Investoren die Gewinnmitnahmen ganz vergessen. Sicher, es gab auch ein paar böse Korrekturen, allerdings wurden die Investoren jedes Mal von den Zentralbanken gerettet. Warum sollte man also Gewinne mitnehmen?

„Der Markt steigt immer! Also ist es richtig, die ganze Zeit über im Markt zu sein.“

Sie haben vergessen, dass der Dow zwischen 1929-1932 um 90 % fiel und es ganze 25 Jahre dauerte, bis die alten Stände wieder erreicht waren. Und dieses Mal sind die Schulden- und Vermögensanlageblasen weitaus größer.

Wir erleben also gerade toxische Marktbewertungen durch toxisches Geld.

BOSSE VERDIENEN 375-MAL SO VIEL WIE ARBEITER

Auch die Reichen werden erheblich reicher, was Revolutionen entstehen lässt. Nehmen wir nur den durchschnittlichen CEO eines S&P 500-Unternehmens als Beispiel:

Er verdient 375-mal so viel wie ein durchschnittlicher Arbeiter. Damals in den 1960ern verdiente ein solcher Chef noch das 20-fache! Und Mitte der 1980er Jahren war es auch nicht mehr als das 28-fache.

Das Diagramm unten macht dieses Phänomen sehr deutlich.

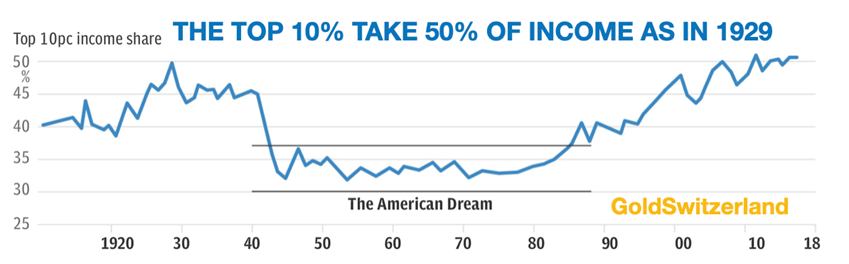

Anfang des 20. Jahrhunderts bekamen die obersten 10 % zwischen 40 % und 50 % des Gesamteinkommens. Dann kam der Wall-Street-Crash, die Depression der 1930er gefolgt vom 2. Weltkrieg.

Das hatte Folgen. Zwischen 1940 und 1985 sank das Einkommen (anteilig am Gesamteinkommen) der obersten 10 % von zuvor ganzen 50 % auf nur noch 30 %.

GREENSPAN – MANNA VOM HIMMEL

Aber Mitte der 1980er Jahre verbesserte sich die Lage der Top-Verdiener dann wieder. Zuerst begannen die Aktienmärkte zu boomen. Dann wurde Greenspan Chef der Federal Reserve; für Investoren war das wie Manna vom Himmel.

Und von einem Fed-Chef zum anderen verbesserte sich das Programm zur Herstellung von Manna-Geld. Zweistellige Billionen $-Beträge wurden erzeugt, um den Aktienmarkt anzukurbeln. Doch als dann die 2000er anbrachen, reichte die Geldproduktion nicht mehr. Nein, das Geld musste jetzt auch noch gratis sein, oder besser noch – man musste für die Kreditaufnahme bezahlt werden. Zumindest die Zentralbanken machen genau das.

WIE WIRD DAS ENDEN?

Schuldenblasen können nur auf eine Art zu Ende gehen. Mit implodierenden Schuldenmärkten und einbrechenden Vermögensmärkten.

Bevor es soweit ist, wird es noch eine finale Überdosis geben – in Form massiver Geldschöpfung. Der letzte verzweifelte Versuch, ein Schuldenproblem mit mehr Schulden zu lösen.

Leider haben sich Zentralbanker nie mit Paracelsus Theorem beschäftigt, demzufolge die Dosis das Gift macht.

Das werden sie bald einsehen müssen…

Wenn die letzte Überdosis über die Welt kommt, werden die meisten Währungen ihre Reise zum Nullpunkt abschließen, worauf Hyperinflation folgt.

HYPERINFLATION IST EIN WÄHRUNGSEREIGNIS

Viele Ökonomen und Kommentatoren sind sich sicher, dass auf Jahre hinweg nicht mit Inflation oder Zinserhöhungen zu rechnen ist. Eine nachfragegetriebene Inflation können sie sich nicht vorstellen.

Gehen wir zurück in die Geschichte. Geschichte hilft uns bei der Vorhersage zukünftiger Ereignisse, doch kaum einer der sogenannten Experten ist sich der Bedeutung von Geschichte bewusst.

Praktisch jede große Schuldenblase in der Geschichte endete mit einem Währungszusammenbruch und Hyperinflation. Kaum jemand versteht, dass Hyperinflation in erster Linie ein Währungsereignis ist und kein nachfragegetriebenes Phänomen.

Seit Nixons fataler Entscheidung zur Aussetzung der Goldkonvertibilität im Jahr 1971 haben die meisten Währungen zwischen 97-99 % ihres Wertes verloren; und jetzt wird die Welt in Kürze auch Zeuge der Bewegung zum NULLpunkt werden.

Doch vergessen Sie nicht: Eine solche Bewegung entspricht von heute aus betrachtet einem Währungswertverlust von 100 %. Und genau das wird die Hyperinflation bringen. Schauen Sie in die Geschichte.

Hyperinflationen dauern in der Regel nur kurze Zeit, ca. 1-3 Jahre. Im Anschluss daran wird die Welt eine deflationäre Implosion der Schulden- und Vermögenspreise erleben. Das Bankensystem wird einen solchen Zusammenbruch wahrscheinlich nicht überleben.

DIE GESCHICHTE LEHRT UNS: SCHUTZMASSNAHMEN ERGREIFEN BEVOR ES SOWEIT IST

Dieses Szenario basiert natürlich auf Annahmen und Wahrscheinlichkeiten. Es basiert zudem auf Geschichte.

Jede Prognose kann erst im Nachhinein als sicher gelten. Allerdings wird es dann zu spät sein, um sich zu schützen.

Wir wissen heute, dass die Risikolage maximal ist! Wir wissen zudem, dass der Schutz vor diesem Hochrisiko nicht nur weise, sondern absolut entscheidend ist.

Aus der Geschichte wissen wir: Gold und Silber haben in bislang jeder großen Wirtschaftskrise als die ultimative Absicherung funktioniert.

ERWARTEN SIE NICHT, DASS ES DIESMAL ANDERS SEIN WIRD!

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD