DéFICIT DE 4 000 MDS $ ET DETTE DE 28 000 MDS AUX USA – D’Où VIENT L’ARGENT ?

Le coronavirus sera-t-il le catalyseur non seulement d’une dépression, mais aussi d’une diminution importante de la population mondiale ? Depuis les années 1850, la croissance démographique a explosé. Dans les années 1850, il y avait 1 milliard d’individus, aujourd’hui nous sommes 7,8 milliards. Bien que de nombreux “experts” aient extrapolé la croissance à plus de 10 milliards au cours des prochaines décennies, cela ne se base pas, à mon avis, sur un raisonnement solide. Le pic de population que nous avons connu au cours des 170 dernières années se terminera mal.

Quiconque est capable de lire un graphique sait qu’un pic sur un échantillon important ne poursuit pas sa lancée indéfiniment. Il ne se contente pas de se déplacer latéralement non plus. À un moment donné, une pic vers le haut est toujours corrigé par un pic majeur vers le bas. J’ai évoqué ce sujet dans mon article d’avril 2018. En voici un extrait :

LA POPULATION MONDIALE VA DIMINUER

Le monde a connu de nombreuses crises de divers degrés dans le passé, comme la peste noire au milieu du XVIIe siècle, lorsque 75 à 200 millions de personnes sont mortes en Europe et en Asie. Environ 50% de la population européenne aurait péri. Pendant la Première Guerre mondiale, environ 20 millions de personnes sont mortes et pendant la Seconde Guerre mondiale, environ 60 à 80 millions de personnes. Les catastrophes font donc partie de l’histoire et la prochaine pourrait également entraîner une réduction importante de la population mondiale, qu’il s’agisse d’une crise économique, d’une famine, d’une maladie, d’un malaise social ou d’une guerre.

Depuis le milieu du XIXe siècle jusqu’à aujourd’hui, la population mondiale est passée de 1 milliard à 7,6 milliards d’habitants. Si nous regardons le graphique, nous constatons un pic au cours des 170 dernières années. D’un point de vue technique, les pics vers le haut sont toujours corrigés par un pic vers le bas. Une réduction de la population mondiale de 3 à 4 milliards d’habitants au cours des prochaines décennies est une réelle possibilité.

Comme je l’ai dit à plusieurs reprises ces dernières semaines, le coronavirus n’est pas la cause du ralentissement de l’économie mondiale qui a débuté, mais le catalyseur. Je n’avais pas prévu qu’une pandémie en serait le déclencheur. Avec le recul, la fin de la plus grande bulle économique de l’histoire du monde ne pouvait que provenir d’un catalyseur inattendu et non conventionnel.

UN NOUVEAU PARADIGME MIRACLE OU UN SYSTÈME MALADE ?

Le fait que l’économie mondiale ait été totalement dépendante du crédit et de la planche à billets au cours des 100 dernières années n’est pas un nouveau paradigme miracle mais le signe d’un système malade. L’émission de faux argent à un coût zéro finit toujours mal. Il est presque ironique que ce soit une pandémie qui signe la fin de ce système financier malade. Mais c’est la loi de Murphy. Si quelque chose doit mal tourner, ce sera de la pire manière possible et au pire moment.

Comme je l’ai dit dans mon article ci-dessus, “les grandes catastrophes font partie de l’histoire et la prochaine pourrait également entraîner une réduction importante de la population mondiale, que ce soit en raison d’une crise économique, d’une famine, d’une maladie, de troubles sociaux ou d’une guerre.”

Le monde se trouve dans une situation où tous ces facteurs vont probablement se matérialiser. Nous avons déjà la crise économique et une maladie. Il n’y a pas encore de famine majeure, mais elle se profile. Les troubles sociaux et la guerre sont les conséquences probables de ces phénomènes. Les affamés et les pauvres se soulèveront contre leurs dirigeants et l’élite. Les différences de revenus et de richesses entre les riches et pauvres ont créé une situation intenable. C’est ainsi, et presque sans exception, que toutes les révolutions ont commencé.

D’OÙ VIENT L’ARGENT ?

Les banques centrales du monde entier font leur maximum pour empêcher le monde de sombrer dans la pauvreté. Elles créent des quantités illimitées de monnaie afin d’aider les petites et grandes entreprises, ainsi que les particuliers. Tout le monde s’attend à recevoir une aide, qu’il s’agisse d’une grande entreprise américaine ou d’un particulier au chômage. C’est bien sûr merveilleux que tout le monde obtienne de l’aide, mais personne ne se demande d’où vient l’argent.

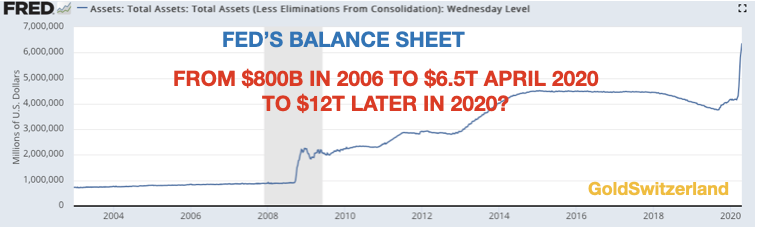

Personne ne s’inquiète du fait qu’IL N’Y A PAS D’ARGENT. Les centaines de milliards et milliers de milliards de dollars qui sont distribués aux plus démunis n’existent pas. Ils sont créés à partir de rien. Depuis le début de la crise, au début de l’automne 2019, avec les Repos, le bilan de la Fed a augmenté de près de 3 000 milliards $ pour atteindre 6 500 milliards $. Ce n’est que le début. On anticipe qu’il atteindra 9 000 milliards $ en juin et probablement 12 000 milliards quelques mois plus tard.

Il faut se rappeler que cette crise n’a pas débuté aujourd’hui, mais en 2006, lorsque le bilan de la Fed s’élevait à 800 000 $. En 2012, il était passé à 3 000 milliards $. Dans les prochains mois, le bilan va donc être multiplié par 3 ou 4 pour atteindre 12 000 milliards $.

Comme je l’ai dit dans, le déficit budgétaire va également devenir incontrôlable. Cette année, le déficit américain pourraient facilement dépasser 4 000 milliards $, portant la dette à 28 000 milliards $. Si nous revenons à peine 3 mois en arrière, qui aurait cru que le bilan de la Fed atteindrait 12 000 milliards $ et la dette américaine 28 000 milliards $ ? Ces chiffres auraient paru absurdes. Le problème avec la plupart des analystes et des économistes c’est qu’ils ne comprennent que la tendance actuelle. Et encore, ce n’est même pas le cas, car s’ils l’avaient fait, ils auraient réalisé que la dette américaine a doublé tous les 8 ans depuis 1981.

Les États-Unis devraient donc se retrouver avec une dette de 40 000 milliards $ en 2025, mais ce chiffre est encore sous-évalué. Nous assisterons prochainement à des défaillances, non seulement dans l’économie, mais aussi dans le système financier. À ce mement-là, les plans de sauvetage actuels de 2 000 à 5 000 milliards $ seront supplantés par des sauvetages bancaires de plusieurs centaines de milliers de milliards. Lorsque la bulle des produits dérivés éclatera enfin, nous pourrions atteindre les quadrillions de dollars. Encore une fois, la plupart des gens considèreront ces chiffres comme alarmistes. Mais c’est le risque auquel le système financier est confronté et nous sommes dans une période où les surprises seront bien pires qu’on ne peut l’imaginer.

RIEN NE SERA PLUS PAREIL

Depuis des décennies, le monde vit dans une sorte d’Alice au pays des merveilles. Tout a commencé lorsque des banquiers privés ont pris le contrôle du système financier en 1913, en créant la Fed, pour leur propre intérêt. Pendant près de 60 ans, leur pouvoir s’est progressivement élargi, mais en 1971, lorsque Nixon a fermé la fenêtre de l’or, les choses se sont accélérées. La création de monnaie et l’expansion du crédit ont connu une croissance exponentielle depuis cette époque.

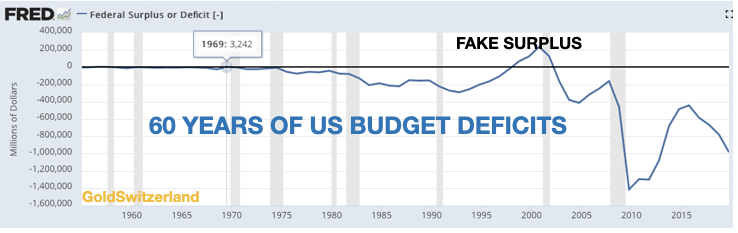

Les États-Unis ont déjà entamé leur soixentième année de déficit budgétaire. Chaque année depuis 1960, les États-Unis sont en déficit. Les excédents de Clinton à la fin des années 1990 étaient tous faussés, puisque la dette continuait d’augmenter. Les États-Unis vivent sur un mensonge depuis plus d’un demi-siècle. Le miracle économique n’est pas du tout un miracle, mais juste une richesse imprimée.

Le principal objectif des politiciens étant d’acheter des votes, Nixon n’avait pas d’autre choix en 1971. À cette époque, les États-Unis étaient déjà en déficit depuis dix ans. Avec un étalon-or, il est primordial d’avoir un système financier honnête, sans déficits. Sinon, on perd l’or et la monnaie s’effondre. Étant donné que Nixon n’avait aucune intention de dégager des excédents, il ne pouvait pas être bridé par un étalon-or et a donc supprimé l’arrimage du dollar à l’or. Les conséquences ont été désastreuses et le dollar n’a cessé de chuter depuis.

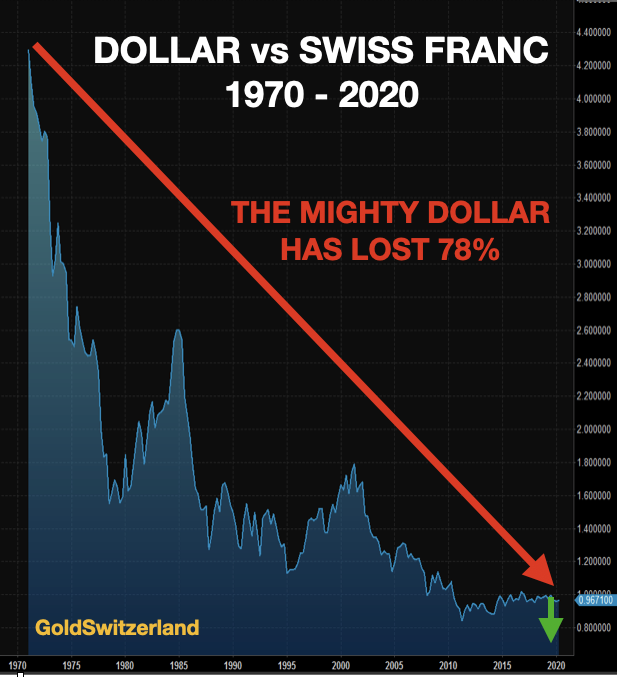

Le graphique ci-dessous montre la baisse du dollar par rapport au franc suisse depuis 1971. Le dollar a perdu 78% jusqu’à présent. Selon la cible technique, le dollar baissera encore de 50% par rapport au franc suisse. Mais nous ne devrions pas mesurer les devises les unes par rapport aux autres, car elles vont toutes baisser jusqu’à leur valeur intrinsèque, c’est-à-dire ZÉRO.

Si nous mesurons le dollar par rapport à l’or, il est déjà en baisse de 98% depuis la décision fatale de Nixon. Les 2% restants devraient être réduits à zéro dans les 1-4 prochaines années. Nous devons nous rappeler que cela implique une baisse de 100% à partir d’aujourd’hui de la plupart des devises contre l’or.

AVEC 60 ANS DE DÉFICIT, LA DETTE AMÉRICAINE EST PASSÉE DE 800 MILLIARDS $ À 76 000 MILLIARDS $

Depuis que les États-Unis ont commencé à enregistrer des déficits il y a 60 ans, la dette américaine est passée de 800 milliards $ à 76 000 milliards $ aujourd’hui. Nous sommes dans un monde imaginaire construit sur la dette, au niveau fédéral, au niveau des États, des consommateurs, des hypothèques, des voitures, des étudiants, etc. Les moyens de créer de la fausse richesse en se basant uniquement sur l’endettement sont infinis.

Les États-Unis sont en train de sortir du “terrier du lapin” pour revenir à la réalité. Ce sera le plus grand choc de l’histoire. Le coronavirus a été le catalyseur parfait, bien qu’horrible. Les milliers de milliards de faux argent et de faux actifs vont maintenant imploser, tout comme l’économie américaine. Malheureusement, le reste du monde suivra.

Ce que le monde a connu au cours des 100 dernières années n’est pas du vrai capitalisme. Cela ressemble plutôt à un capitalisme vaudou. Les banquiers centraux, sous la direction de la Fed, ont adopté avec succès la philosophie de Mayer Amschel Rothschild : “Permettez-moi d’émettre et de contrôler les ressources monétaires d’un pays et je me moque de celui qui écrit ses lois.”

Les banquiers ont jeté un sort au système financier mondial et l’ont criblé de dettes impossibles à rembourser. Ils ont d’abord crée une économie mondiale criblée de dettes, puis maintenant ils se positionnent comme les seuls à pouvoir venir à la rescousse et la “sauver”. Dans les deux cas, ils en tirent un grand bénéfice.

Le problème est que le remède sera encore pire que l’action initiale. Un monde endetté ne pourra jamais être sauvé par plus de dettes. Mais c’est le seul remède que les banquiers centraux connaissent. Nous assisterons donc bientôt à l’impression monétaire illimitée qui anéantira les monnaies et conduira à une hyperinflation dépressionniste.

MARCHÉS

En termes réels, tous les actifs de la bulle vont maintenant s’effondrer. Nous verrons donc les actions, les obligations et les biens immobiliers perdre 90% à 100% par rapport à l’or. En termes nominaux, les actions pourraient augmenter dans un premier temps avec l’hyperinflation. Mais ce ne seront que des gains illusoires.

Les actions mondiales ont d’abord perdu d’environ 40% et ont désormais retracé la moitié de cette chute, les investisseurs boursiers ayant acheté à la baisse dans l’espoir que les banques centrales les sauveront une nouvelle fois. Mais ils subiront bientôt un nouveau choc. Les marchés devraient entamer leur prochaine baisse dès la semaine prochaine ou dans deux, trois semaines. Ce qui est clair, c’est qu’un marché baissier séculaire a commencé et qu’il reste encore beaucoup de chemin à parcourir.

L’OR – ENCORE MASSIVEMENT SOUS-ÉVALUÉ

Depuis 20 ans, je parle de l’importance de la préservation de la richesse sous forme d’or physique. Durant cette période, le prix de l’or a été multiplié par 6 ou 7 selon la devise. Pourtant, moins de 0,5% des actifs financiers mondiaux sont investis dans l’or.

L’or est encore incroyablement sous-évalué par rapport à la croissance de la masse monétaire mondiale. Il est toujours possible d’obtenir de l’or, mais le marché physique est soumis à une réelle pression. Les trois plus grands raffineurs du monde, basés dans le Tessin en Suisse, tournent à 30-40% de leur capacité. D’importantes pénuries se développent. Les écarts sont désormais beaucoup plus importants, mais le prix de l’or en gros est toujours déterminé par le marché papier.

Cette situation ridicule ne durera pas. Le Comex et la LBMA sont tous deux soumis à une pression énorme qui entraînera bientôt d’importants problèmes de livraison et une forte compression des prix. L’opportunité d’acquérir de l’or physique aux prix actuels va bientôt disparaître.

N’oubliez pas que l’or est une véritable richesse physique, ainsi qu’une assurance contre un système financier qui a peu de chances de survivre. L’or peut encore être acheté avec de la monnaie fiduciaire surévaluée à des prix nettement inférieurs à sa valeur réelle, mais plus pour longtemps.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD