DOW/OR – CHUTE DE 98% à VENIR

“Le gagnant remporte la mise, le perdant s’incline” (paroles d’une chanson d’Abba). Malheureusement, la majorité des gens seront perdants lors de la prochaine phase de destruction de la valeur des actifs, d’implosion de la dette et d’effondrement du tissu social.

Je sais que cela semble pessimiste et que les porteurs de mauvaises nouvelles ne sont pas aimés. Mais le monde est aujourd’hui confronté à l’effondrement inévitable de la plus grosse bulle d’actifs et de dettes de l’histoire. La question n’est pas de savoir si cela va arriver, mais quand.

Tout le monde perdra, mais il est important de limiter les dégâts

Bien que nous serons tous perdants, à des degrés divers, certains seront mieux protégés que d’autres. Les quelques personnes qui comprennent cela sortiront gagnantes du monde de l’investissement.

Cette semaine, je veux transmettre un message clair. Un graphique illustre ce qu’il se produira au cours des prochaines années. Mais seul un minuscule pourcentage des investisseurs le comprendront. Cela signifie que la grande majorité ne seront pas prêts pour la suite des événements et assisteront à l’anéantissement de leurs actifs. Leur histoire se terminera dans la misère tandis que les quelques investisseurs qui auront assuré leur situation financière feront fortune.

“Il y a dans les affaires humaines une marée montante.

qu’on la saisisse au passage, elle mène à la fortune ;

Qu’on la manque, tout le voyage de la vie

s’épuise dans les bas-fonds et dans les détresses.

Telle est la pleine mer sur laquelle nous flottons en ce moment,

et il nous faut suivre le courant tandis qu’il nous sert,

ou ruiner notre expédition.”

Shakespeare – Jules César

Actions vs or – Une chute brutale se profile

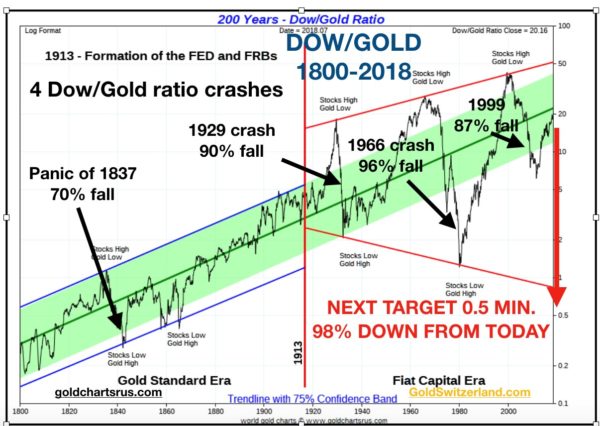

Le graphique dont je parle est celui qui compare le marché boursier à l’or. Je vais prendre l’indice américain (Dow) comme exemple, mais ce graphique pourrait s’appliquer à la plupart des marchés boursiers mondiaux.

Si nous regardons le ratio Dow/Or depuis 1997, nous constatons qu’il a culminé à 45 en juillet 1999. Cela signifie qu’une action du Dow Jones achetait 45 onces d’or. Il s’est ensuite effondré de 87% pour atteindre 6 en 2011. Depuis lors, il y a eu une reprise soutenue jusqu’au niveau 20. En termes techniques, cela représente une correction normale de 38%.

Ainsi, 19 ans après le sommet du ratio Dow/Or de 1999, le marché boursier est encore extrêmement faible mesuré en termes réels ou en monnaie réelle (l’or). Et ce, en dépit d’une importante reprise des actions depuis le creux de 2009. Cela est de mauvais augure pour les actions. Que le niveau 20 soit dépassé n’a aucune importance. Le graphique montre que les actions se sont redressées en termes nominaux grâce à l’impression monétaire massive. Mais en termes réels, les actions sont dans une tendance baissière à long terme depuis 1999 et cette tendance reprendra bientôt de plus belle.

Dow/Or – Quatre krachs depuis 1837 : 70%, 90%, 96%, 87%

Pour comprendre la tendance à long terme, regardons un graphique depuis 1800. Le graphique ci-dessous montre que les actions ont connu une tendance haussière de long terme par rapport à l’or pendant 200 ans. C’est la conséquence naturelle de la croissance réelle de l’économie mondiale alimentée par l’industrialisation et la découverte du pétrole. Entre 1800 et 1913, les fluctuations du ratio Dow/Or étaient relativement petites, à une exception près. Mais avec la création de la Fed et des banques centrales modernes, les fluctuations ont fortement augmenté.

Panique de 1837 – Chute de 70%

La plus grande crise des années 1800 fut la Panique de 1837 qui dura jusqu’en 1844. Comme toutes les crises, celle-ci a été précédée d’une bulle spéculative majeure marquée par une flambée des prix des actions, de la terre ainsi que des matières premières comme le coton, mais aussi des esclaves. Cela a entraîné un krach déflationniste et une dépression avec un chômage élevé et des faillites bancaires. Sur 850 banques américaines, 343 ont fermé définitivement et 62 partiellement. Au cours des sept années de krach, le ratio Dow/Or a baissé de 70%. C’est de loin le plus fort déclin du ratio au XIXe siècle.

Krach de 29 – Chute de 90%

L’autre mouvement important est survenu après le krach boursier de 1929, lorsque le ratio Dow/Or a chuté de 90%. Il a ensuite été multiplié par 14 pour toucher un sommet en 1966. Puis il a perdu 96% pour atteindre 1:1 en 1980. Le ratio Dow/Or a ensuite entamé la plus forte hausse de son histoire, avec une multiplication par 45 entre 1980 et 1999. Les actions ont explosé et l’or a baissé. Le niveau de 1999 ne sera probablement pas atteint avant des décennies (voir graphique ci-dessus).

Une chute de 98% à venir

La configuration haussière en forme de mégaphone du ratio Dow/Or, entamée en 1913, a été complétée en 1999. Entre 1999 et 2011, le ratio s’est effondré de 87%. Ce n’est pas la fin de la tendance à la baisse. Le prochain grand mouvement atteindra au moins la ligne de support du mégaphone. Je serais surpris si le ratio ne descendait pas en dessous du niveau 1 qu’il a atteint en 1980. Le plus probable est 1 Dow pour 1/2 once d’or, ou moins (voir le graphique ci-dessus). Une chute de cette ampleur representerait un krach boursier de 98% par rapport à l’or.

Rarement une décision d’investissement a été aussi simple. Selon la légende, Alexandre le Grand avait aussi une solution simple au nœud gordien. Il a utilisé son épée et l’a coupée en deux. Bien que cette version soit contestée par certains, elle montre que des choix très simples peuvent résoudre des problèmes complexes. Cela dit, la plupart des gens ne voient pas le nœud actuel. Tout ce qu’ils voient, c’est une tendance haussière à long terme des actions qui se poursuivra indéfiniment. Ils ne comprennent pas que les fluctuations du ratio Dow/Or se poursuivront jusqu’à ce que la figure en forme de mégaphone soit achevée à la baisse. Que le ratio atteigne 1:1 comme en 1980 ou dépasse 1/2:1, ou moins, est sans intérêt. Il est essentiel de comprendre que les gouvernements et les banques centrales ont créé une bulle si grosse que lorsqu’elle éclatera, elle entraînera une destruction et un transfert de la richesse jamais vu auparavant.

Je prends ici l’exemple du Dow Jones, mais n’oubliez pas que le prochain krach sera mondial et qu’aucun marché n’y échappera.

100 ans de mauvaise gestion vs 5 000 ans de succès

Je ne dis pas que les détenteurs d’or physique échapperont à tous les malheurs du monde. Mais quand la panique commencera, ceux qui se sont protégés avec de l’or physique et de l’argent seront beaucoup plus en sécurité que ceux encore investis dans les marchés boursiers ou d’autres marchés en bulles.

100 ans de mauvaise gestion financière n’ont pas mis fin aux 5000 années de l’or, la seule monnaie à avoir survécu à travers l’Histoire. Les quatre à huit prochaines années le prouveront encore une fois.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD