ITALIE, HYPERINFLATION ET OR

La BCE (Banque centrale européenne) vient tout juste de fêter son vingtième anniversaire. Mais il n’y a vraiment pas de quoi célébrer. C’est le désordre dans l’Union européenne et l’euro, qui a été lancé le 1er janvier 1999, est voué à l’échec. Chaque président de la BCE a dû éteindre des incendies qui n’avaient pas grand-chose à voir avec la stabilité des prix, mais plutôt avec la survie de la monnaie unique. La plupart de ces incendies étaient bien plus importants que les bougies que Draghi essaie de souffler, sur l’image ci-dessus. Le président français de la BCE, Trichet, a eu, quant à lui, un incendie encore plus violent à combattre, soit la Grande crise financière, qui a débuté en 2006.

La BCE a imprimé 4 000 milliards € – Hors mandat

Le principal mandat de la BCE est de maintenir la stabilité des prix. Et cela a clairement coûté très cher. Entre 2006 et 2011, le bilan de la BCE a triplé, passant de 1 000 à 3 000 milliards €. Mais la crise ne s’est pas terminée en 2011. Après une légère réduction de la dette, le bilan a rapidement gonflé, en passant de 2 300 milliards € en 2014, à 4 000 milliards € aujourd’hui. Il est assez remarquable de voir la création d’une banque supranationale qui crée automatiquement la justification de son existence avec l’impression monétaire massive. Cela n’est guère mieux que de brûler de l’argent et ne sert absolument à rien. Puis, cela est très éloigné de son objectif de maintenir la stabilité des prix.

L’impression monétaire crée une forte inflation et, éventuellement, de l’hyperinflation. La seule raison pour laquelle nous ne voyons pas d’inflation dans l’Union européenne est que toute cette monnaie imprimée, comme aux États-Unis, est restée dans les banques. Ce qui a provoqué une faible inflation des produits de consommation, mais une inflation énorme du prix des actifs. Nous avons assisté à des hausses massives des cours des actions, des obligations et de l’immobilier, mais pas des prix à la consommation. Ainsi, la création de monnaie par la BCE et les banques de la zone euro n’a eu jusqu’à présent qu’un impact mineur sur l’inflation. Mais, l’inflation viendra avec l’augmentation de la vélocité de la monnaie – et ce moment n’est pas très loin. La même chose se produira aux États-Unis : quand la vitesse de circulation de la monnaie augmentera, l’inflation emboîtera rapidement le pas.

L’Italie en voie de perdition

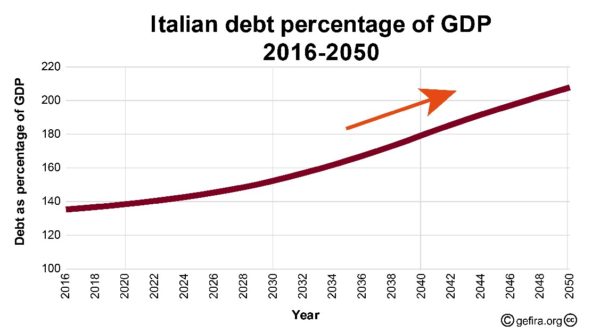

L’Union européenne est aux prises avec de sérieux problèmes économiques et/ou politiques dans plusieurs de ses pays membres. Le nouveau gouvernement de coalition en Italie est une défiance contre l’UE et l’euro. Alors que le ratio dette/PIB du pays est le plus élevé d’Europe, le nouveau régime italien exacerbera les problèmes. Des taxes plus faibles et des dépenses plus élevées le garantissent. Comme le graphique ci-dessous le montre, le ratio dette/PIB de l’Italie est déjà de 140%. D’ici 2050, il devrait atteindre 210%. Lorsque les taux d’intérêt grimperont, le seul paiement des intérêts absorbera tous les revenus fiscaux. L’Italie sera en faillite bien avant 2050, et elle fera défaut sur l’ensemble de sa dette.

D’ici 2050, la population italienne active déclinera d’un-tiers, de 36 millions à 24 millions. Il y aura beaucoup moins de travailleurs pour payer une dette beaucoup plus élevée.

![]()

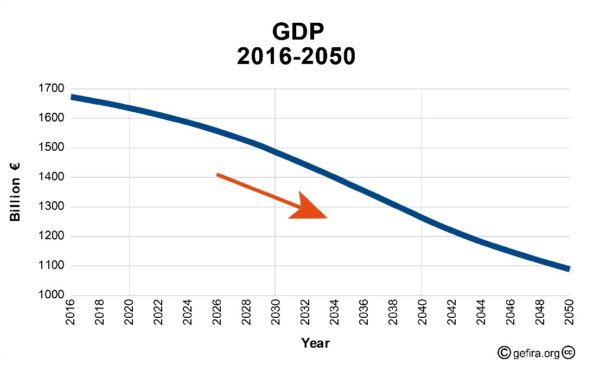

La conséquence d’une énorme dette, d’une stagnation économique et d’un déclin démographique sera un PIB beaucoup plus faible : il devrait décliner de 35% d’ici 2050.

Si un déclin majeur de la population et du PIB se produit, combiné à une augmentation substantielle de la dette, l’Italie risque de sombrer.

L’Italie : un pays au passé glorieux qui mérite un meilleur destin

Je dois dire à quel point je suis triste que ce pays glorieux souffre autant, et souffrira encore plus. Personnellement, j’aime l’Italie, ses gens, sa nourriture, son architecture, son histoire et la giola di vivere (joie de vivre) des Italiens. Ce serait tragique de voir tout cela disparaître… espérons que cela prenne du temps, même si, malheureusement, la crise est aux portes de l’Italie.

L’Italie n’est pas seule

Mais l’Italie n’est qu’un seul des nombreux pays à pouvoir s’effondrer dans les années à venir. L’Espagne est dans une situation similaire, et son premier ministre a été contraint de démissionner. Les problèmes de la Grèce n’ont jamais été résolus et ce beau pays est aussi en faillite, tout comme les banques grecques. Je pourrais continuer avec le Portugal, la France, l’Irlande, le Royaume-Uni et bien d’autres. La plupart d’entre eux sont aux prises avec des problèmes insolubles. Ce n’est qu’une question de degré et de temps avant que le château de cartes de l’UE et de la zone euro ne s’effondre. La carte ci-dessous nous montre les pays qui pourraient potentiellement quitter l’Union européenne.

Le passage à l’euro a dissimulé une inflation importante

Pour revenir à l’objectif principal de la BCE, à savoir la stabilité des prix, c’est un échec total. Le changement à partir des monnaies locales – marks, francs, lires, pesetas etc. – a masqué la réalité. Plusieurs pays, comme l’Espagne, l’Italie, le Portugal et la Grèce, étaient très abordables lorsqu’ils avaient leurs propres monnaies. Ce n’est plus le cas. Le passage à l’euro a caché l’inflation réelle dans ces pays. Ce n’est pas pour rien que les Allemands appellent l’euro le “teuro” (teuer, en allemand, signifie cher).

La monnaie unique n’est pas adaptée à tous

La monnaie unique est un désastre pour les pays plus faibles de la zone euro, comme l’Italie, la Grèce, l’Espagne, le Portugal etc. L’euro est bien trop fort pour ces pays. Cela entraîne de faibles exportations et des déficits budgétaires. Des pays comme l’Allemagne, par contre, bénéficient de la faiblesse de l’euro qui génère de fortes exportations et des excédents budgétaires. Le revers de la médaille, c’est que la BCE, c’est-à-dire principalement l’Allemagne, doit financer les déficits des pays plus faibles. Et nous savons tous que ces dettes ne seront jamais remboursées. Alors, d’une façon ou d’une autre, l’expérience de l’Union européenne va mal se terminer. Ce n’est qu’une question de temps.

Dépréciation de la monnaie – la contagion se propagera rapidement

Si l’Italie, la Grèce ou l’Espagne avaient leurs propres monnaies, celles-ci se seraient déjà considérablement affaiblies. La dépréciation monétaire sera la maladie contagieuse mortelle qui frappera le monde dans les prochaines années. Cela touchera la plupart des monnaies du monde et se propagera comme un feu de forêt. Comme beaucoup de maladies, cela commence normalement en périphérie. Prenez les exemples de la Turquie, de l’Argentine et du Venezuela. Les monnaies de ces trois pays se sont effondrées au cours de ce siècle, et la chute s’accélère maintenant.

La lire turque a perdu 97% par rapport à l’or depuis janvier 2000, et la chute s’accélère. Pour ceux qui se sont protégés avec de l’or, son prix a été multiplié par 38 par rapport à la lire au cours des 18 dernières années (voir le tableau ci-dessous).

Le problème est encore pire en Argentine. L’Argentine était dotée d’une économie forte il y a cent ans, mais dernièrement, les crises s’enchaînent. Le peso argentin a perdu 99% par rapport à l’or depuis 2000. Cela signifie que l’or est en hausse de 119x par rapport au peso au cours de ce siècle.

Pour finir, jetons un coup d’œil sur l’exemple d’une économie socialiste gérée de façon désastreuse, avec pour résultat l’hyperinflation. Je parle bien sûr du Venezuela. Le bolivar vénézuélien a perdu 99,999% par rapport à l’or depuis janvier 2000. L’or a été multiplié par 550 000 par rapport au bolivar au cours de ce siècle.

Hyperinflation

Tout cela peut sembler irréel. Ces trois devises ont perdu entre 97% et 99,999% en seulement 18 années. Les habitants de ces trois pays souffrent de la perte de valeur de leur monnaie et d’une chute désastreuse de leur qualité de vie.

N’allez surtout pas penser que les gouvernements leur ont suggéré de se protéger, même lorsqu’ils savaient qu’ils allaient imprimer des quantités illimitées de monnaie. Non, les gens n’ont pas été avertis. C’est la même chose dans tous les pays occidentaux aujourd’hui : les gouvernements en Europe, aux États-Unis et au Japon, pour n’en mentionner que quelques-uns, sont déjà en train de détruire leurs monnaies. Comme le montre le tableau ci-dessous, l’euro a décliné de 75%, le dollar de 78%, et le yen de 75% par rapport à l’or, depuis 2000.

L’inflation, qui mènera à l’hyperinflation, est déjà en marche en Occident. Cela commence toujours lentement, bien que la chute des 18 dernières années soit déjà significative. C’est ce que nous vivrons dans l’Union européenne, aux États-Unis, et au Japon.

Sur la route de l’hyperinflation

Mais aucun gouvernement ne parle de destruction de la monnaie et aucun gouvernement occidental ne recommande à sa population de se protéger en détenant de l’or. Au contraire, ils manipulent le prix et nous font croire que l’or est une “relique barbare” qui n’a pas sa place dans un système monétaire moderne. Tout ça parce que l’or ne peut être ni imprimé ni déprécié. Aussi, le prix de l’or révèle leurs actions frauduleuses, qui ruinent la monnaie et l’économie.

L’Est achète toute la production minière annuelle

Jetons un coup d’œil sur deux pays qui comprennent l’or, et où les gens achètent et détiennent de l’or en grande quantité.

Comme le montre le graphique ci-dessus, la Chine et l’Inde ont acheté presque 25 000 tonnes d’or depuis 2008. Cela signifie qu’en moyenne ils achètent annuellement la majorité de la production minière aurifère annuelle, avec la Russie et la Turquie.

La dépréciation des devises occidentales mènera à l’hyperinflation

Je conseille aux investisseurs d’apprendre des problèmes récents en Turquie, en Argentine et au Venezuela. Même une très petite quantité d’or aurait sauvé les investisseurs de la ruine dans ces pays. Il est essentiel de tenir compte des signaux d’avertissement venant d’Europe, du Japon et des États-Unis. Une chute de 75-79% des devises de ces pays nous indique qu’elles retourneront toutes à leur valeur intrinsèque de ZÉRO d’ici quelques années. Cela conduira finalement à la même hyperinflation qu’en Argentine et au Venezuela.

Encore plus important :

IGNOREZ LA PROPAGANDE DES GOUVERNEMENTS ET DES BANQUES OCCIDENTAUX QUI NE COMPRENNENT PAS L’HISTOIRE OU L’OR. SUIVEZ PLUTÔT L’EXEMPLE DE LA CHINE ET DE L’INDE, ET PROTÉGEZ-VOUS CONTRE LA DESTRUCTION À VENIR DE LA MONNAIE-PAPIER AVEC DE L’OR PHYSIQUE ET UN PEU D’ARGENT-MÉTAL.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD