La déflation et l’hyperinflation vont faire des ravages

FLATION sera le mot clé dans les années à venir. Le monde connaîtra simultanément l’inFLATION, la déFLATION, la stagFLATION et finalement l’hyperinFLATION.

J’ai prédit ces événements FLATIONNISTES, qui vont frapper le monde dans plusieurs articles. Voici un lien vers un article de 2016.

Jusqu’à présent, en 2022, nous avons assisté à une implosion des prix des actifs d’environ 20%. Mais peu d’investisseurs réalisent que ce n’est que le début. Avant la fin de ce marché baissier, le monde connaîtra des chutes de 75 à 90 % des actions, obligations et autres actifs.

Comme de telles chutes n’ont pas été observées depuis plus de trois générations, les ondes de choc seront désastreuses.

En même temps que les bulles d’actifs se dégonflent, les prix des biens et des services ont entamé un cycle inflationniste d’une ampleur que le monde n’a jamais connue auparavant.

Nous avons déjà connu l’hyperinflation dans certains pays, mais jamais à l’échelle mondiale.

Actuellement, le taux d’inflation officiel est d’environ 8% aux États-Unis et en Europe. Mais pour le consommateur moyen en Occident, les prix augmentent d’au moins 25% en moyenne pour ses besoins quotidiens tels que la nourriture et le carburant.

Un monde désastreux

Le monde va donc connaître des catastrophes sur plusieurs plans.

Comme toujours en période de crise, tout le monde cherche un coupable. En Occident, la plupart des gens accusent Poutine. Oui, Poutine est le méchant et c’est sa faute si les prix des denrées alimentaires et de l’énergie flambent. Personne ne se soucie d’analyser qui ou quoi a incité la Russie à intervenir. Les politiciens et les médias grand public ne comprennent pas non plus l’importance de l’histoire, qui est la clé de la compréhension des événements actuels. De nombreux Américains blâmeront Biden qui a perdu à la fois son emprise sur la plupart des événements aux États-Unis, ainsi que son équilibre. Au Royaume-Uni, le peuple blâme Boris Johnson qui a perdu le contrôle de la Grande-Bretagne depuis le Partygate. En France, les gens blâment Macron qui vient de perdre sa majorité au parlement, et en Allemagne, les gens blâment Scholz pour avoir envoyé de l’argent à l’Ukraine pour les armes et de l’argent à la Russie pour le gaz.

Ce jeu de reproches ne fait que commencer. Les troubles politiques et l’anarchie seront la règle plutôt que l’exception, car les gens reprocheront aux dirigeants la hausse des prix et des taxes, ainsi que la détérioration des services dans tous les domaines.

Aucun pays ne sera en mesure d’assurer les paiements de sécurité sociale ajustés à l’inflation galopante. Il en va de même pour les retraites non capitalisées ou sous-capitalisées, qui vont chuter de manière spectaculaire, voire disparaître totalement, à mesure que la base d’actifs sous-jacente d’actions et d’obligations implose.

Implosion déflationniste des marchés d’investissement

Actions

La bulle générale est sur le point d’exploser. Elle n’a existé que grâce à la bienveillance des banques centrales qui ont créé la manipulation la plus parfaite des instruments qu’elles contrôlent, à savoir l’impression monétaire et les taux d’intérêt.

L’argent gratuit a permis de tripler la dette mondiale au cours de ce siècle pour atteindre 300 000 milliards $, avec un coût d’intérêt pratiquement nul.

Cela a été un véritable cadeau du ciel pour les investisseurs, qu’ils soient gros ou petits. Tout ce que les investisseurs ont touché a augmenté et à chaque correction du marché, une nouvelle manne a été produite.

Pour les investisseurs, c’était toujours « Pile je gagne, Face je gagne ».

Ce Shangri-La des marchés a fait de tout le monde un gourou de l’investissement. Même un idiot pouvait devenir riche.

En parlant à des amis investisseurs aujourd’hui, ils peuvent être légèrement déstabilisés mais ne voient aucune raison pour que la tendance haussière à long terme ne se poursuive pas. Greenspan, Bernanke, Yellen et Powell ont été leurs meilleurs amis et l’objectif principal de la Fed est de garder les investisseurs heureux et riches. C’est pourquoi la plupart des investisseurs ne bougent pas, malgré des baisses de 20% ou plus sur l’ensemble des marchés. Ils le regretteront.

Ainsi, la plupart des investisseurs comptent être sauvés une fois de plus. Mais ils ne réalisent pas que cette fois-ci, c’est vraiment différent.

Comme nous le savons, ce n’est PAS le fait que les banquiers centraux aient fait une volte-face en augmentant les taux et en transformant l’assouplissement quantitatif en resserrement qui a entraîné l’effondrement des marchés d’investissement.

Non, ces génies qui dirigent les banques centrales ne voient jamais rien venir avant qu’il ne soit trop tard. L’inflation qui frappe le monde de plein fouet était évidente pour beaucoup d’entre nous depuis un certain temps, mais manifestement pas pour les responsables de la politique monétaire. Ils ne sont manifestement pas payés pour anticiper les choses avant qu’elles ne se produisent.

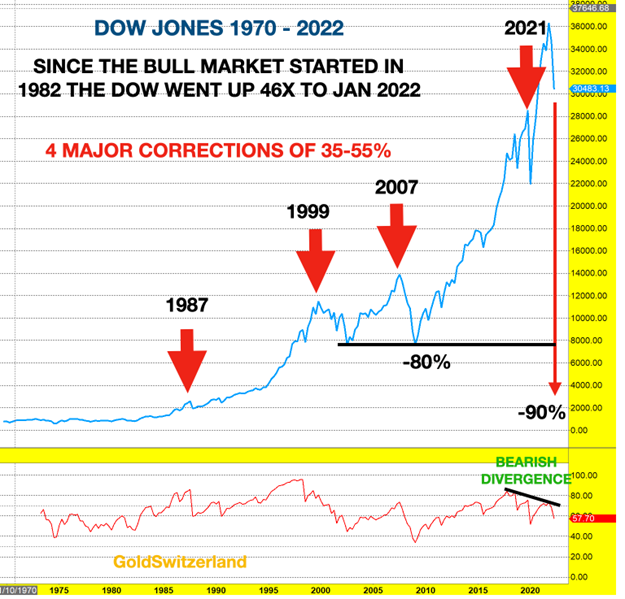

Le graphique ci-dessous montre le Dow Jones depuis 1970. En 1982, le marché haussier actuel de 40 ans a commencé. Depuis, les investisseurs ont vu leurs portefeuilles d’actions multipliés par 46.

Il y a eu quatre corrections majeures de 35% à 55%. Je me souviens bien de la première, en octobre 1987. C’était le lundi noir et j’étais à Tokyo pour la cotation de Dixons au Japon, la société britannique du FTSE 100 dont j’étais le vice-président. Le marché s’est effondré de 23% le 19 octobre et, sur une période de 12 jours, le Dow Jones a perdu 40%.

Ce n’était pas le meilleur moment pour une entrée à la Bourse de Tokyo.

Si l’on regarde l’année 1987 dans le graphique ci-dessous, la chute massive de l’époque est à peine visible.

Un autre facteur technique très important sur ce graphique est la divergence baissière sur l’indice de force relative – RSI (Relative Strength Index). Depuis 2018, j’ai souligné que le RSI sur ce graphique trimestriel a atteint des points hauts plus bas, alors que le Dow atteignait de nouveaux sommets. Il s’agit là d’un signal très baissier qui se traduira inévitablement par une chute importante du Dow.

Ma prévision de longue date d’une chute de 90% des actions en termes réels n’a pas changé. Cette chute n’est pas plus importante que celle de 1929-1932, mais les conditions sont bien pires aujourd’hui, tant sur les marchés de la dette que dans l’ampleur mondiale des bulles. Un simple retour aux planchers de 2002 et 2009 impliquerait une chute de 80 % depuis le sommet.

Le Wilshire 5000, qui représente toutes les actions américaines, a perdu 11 000 milliards $, soit 23%, depuis le début de l’année 2022 (voir le graphique ci-dessous). Des milliers de milliards de dollars supplémentaires ont été perdus sur les marchés obligataires.

Obligations

Le marché haussier de 39 ans des prix des obligations (marché baissier des taux d’intérêt) est désormais terminé. En fait, il s’est terminé en 2020 à 0,5%, après avoir chuté de 15,5 % en 1981.

Je m’attends à ce que les taux dépassent le niveau de 1981 avec l’implosion du plus grand marché de la dette de l’histoire.

De nombreux débiteurs, tant souverains que privés, feront faillite et les taux obligataires atteindront des niveaux inimaginables à mesure alors que les prix des obligations s’effondreront.

Cette implosion des marchés obligataires aura évidemment des répercussions majeures sur le système et les marchés financiers, les banques et autres institutions financières faisant défaut.

Après plus d’une décennie de lutte pour faire remonter l’inflation à 2%, les banquiers centraux comme Yellen et Lagarde ont reçu le choc de leur vie lorsque l’inflation officielle a rapidement dépassé 8%, l’inflation réelle se situant probablement autour de 20-25 % pour la plupart des gens.

Les dirigeants des banques sont restés dans le déni pendant de nombreuses semaines, qualifiant cette inflation de « transitoire ».

Les dirigeants de la Fed et de la BCE ont cette étrange capacité à ne pas voir ce qu’ils n’ont pas prévu. Et comme ils ne prévoient jamais une seule tendance du marché correctement, ils prennent inévitablement la mauvaise route.

Ils auraient plus de succès s’ils se contentaient de lancer les dés. Au fil du temps, ils auraient alors au moins 50% de chances d’avoir raison. Au lieu de cela, ils ont tout faux à 100%.

Comme je le dis et le répète, les banques centrales ne devraient pas exister. Les lois de la nature, de l’offre et de la demande feraient un bien meilleur travail pour réguler les marchés. Sans les banques centrales et leurs manipulations, les marchés s’autocorrigeraient au lieu de connaître les pics et les creux extrêmes que les banques créent.

L’absurdité de la manipulation désastreuse des banques centrales est clairement exposée sur les marchés du crédit. Pendant des années, le crédit a bondi alors que les taux étaient proches de zéro ou négatifs.

Il est évident pour tout étudiant en économie qu’une forte demande de crédit entraînerait un coût élevé de l’emprunt. Ce sont les conséquences évidentes de l’offre et de la demande dans un marché libre et non manipulé.

L’inverse serait évidemment aussi le cas. S’il n’y a pas de demande de crédit, les taux d’intérêt baisseraient et stimuleraient la demande.

Je me demande ce qu’ils enseignent aux étudiants en économie aujourd’hui, puisqu’aucun marché ne fonctionne correctement à cause des manipulations flagrantes. Je suppose que notre société woke est en train de réécrire les livres en économie, tout comme elle l’a fait en histoire.

Marchés d’investissement – Nulle part où se cacher

Quelles sont donc les conséquences de cette période calamiteuse ?

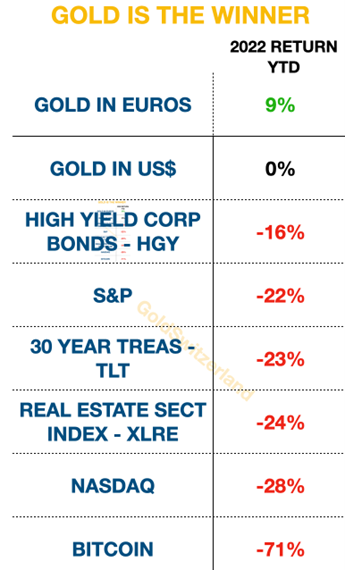

Eh bien, en 2022, pratiquement toutes les catégories d’investissement ont perdu environ 20%, comme le montre le graphique ci-dessous. Et l’ère des achats des creux réussis est terminée, car tout s’effondre.

Avec la panique sur les marchés et déjà un peu de sang dans les rues, les investisseurs sont paralysés. Ils espèrent que la Fed et les autres banques centrales les sauveront, mais ils craignent que ce soit différent cette fois-ci. Ce n’est que le tout début. Beaucoup plus de panique et de sang sont à venir.

Les investisseurs privés et institutionnels sont totalement perdus. Tous les secteurs chutent ensemble. Il n’y a tout simplement nulle part où aller.

L’or en euros et dans la plupart des autres monnaies a eu un rendement positif en 2022 jusqu’à présent.

Mais regardez le reste : des obligations d’entreprises aux bons du Trésor, en passant par les actions, l’immobilier, les valeurs technologiques et les cryptomonnaies, tous ont enregistré des pertes à deux chiffres en 2022, de 16% à 71%.

Et personne ne se rend compte que ce n’est que le début.

La majorité des investisseurs espèrent tous une reprise rapide de type avril-2020, mais ils seront très, très déçus. ELLE NE VIENDRA PAS !

Ils ne sont préparés ni mentalement ni financièrement à ce qui se profile.

La vente à laquelle nous assistons actuellement est tout simplement marginale. La plupart des investisseurs ne bougent pas et vont subir une baisse du marché de 50% ou plus avant de se rendre compte que c’est sérieux. Et à ce moment-là, ils espéreront et prieront car ils croiront qu’il est trop tard pour se retirer.

Malheureusement, personne ne comprendra que la situation est vraiment différente cette fois-ci et que la plupart des classes d’actifs vont chuter de 90% ou plus en termes réels.

Les super-bulles épiques ont toujours une fin malheureuse

Les super-bulles épiques ne peuvent que mal se terminer. Mais aucun investisseur n’a l’expérience d’une telle implosion massive de bulles, car cela ne s’est jamais produit auparavant dans l’histoire.

J’ai évoqué les conséquences dans de nombreux articles, et elles seront dévastatrices.

Malheureusement, les cassandres ne sont jamais prises au sérieux jusqu’à ce qu’il soit trop tard.

Et ne croyez pas qu’il y aura quelqu’un pour vous aider. La Fed, qui a réagi au moins 10 ans trop tard dans le resserrement de sa politique monétaire, ne sauvera pas les investisseurs. Au contraire, elle leur infligera davantage de douleur sous la forme de taux plus élevés et d’un plus grand resserrement.

Oui, bien sûr, la Fed va réagir à un moment donné et, dans la panique, baisser les taux et injecter de la fausse monnaie dans le système. Mais ce sera beaucoup trop tard. De plus, aucune quantité de fausse monnaie ne peut sauver un système moralement et financièrement en faillite.

Un monde occidental en faillite morale et financière a généré la catastrophe à venir, et nous allons maintenant devoir en subir les conséquences.

Malheureusement, c’est la seule façon dont cela peut se terminer. Un système pourri et infesté de dettes ne peut que mal finir.

Les dettes et les actifs vont imploser. La société ne fonctionnera pas, pas plus que la sécurité sociale, les retraites, etc. Cela va engendrer beaucoup de souffrances.

Un tel événement singulier est nécessaire pour que le monde nettoie le système pourri et commence une nouvelle ère avec des pousses vertes et des valeurs morales et éthiques plus fortes.

La protection du patrimoine, une nécessité

Pour les quelques personnes qui ont des actifs à protéger, l’or physique et un peu d’argent se comporteront beaucoup mieux que tous les marchés d’actifs conventionnels qui s’effondreront. Cette tendance a déjà commencé, comme le montre le graphique ci-dessus.

Les actions vont s’effondrer et les matières premières s’envoler.

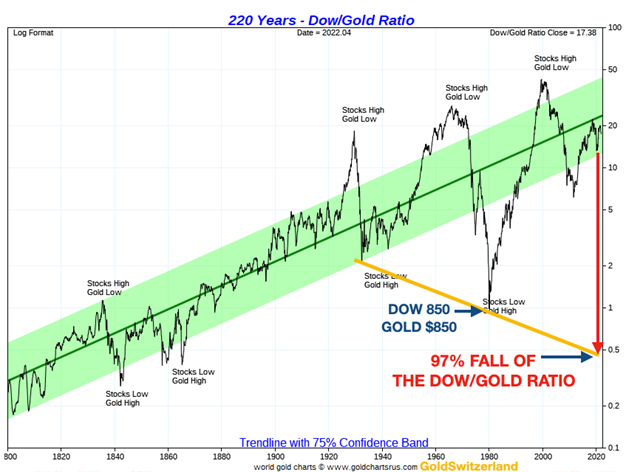

Pour les investisseurs, le ratio Dow/Gold en est la meilleure illustration. Ce ratio est actuellement à 16,5 et devrait trouver un support à long terme à 0,5. Atteindre cet objectif impliquerait une chute de 97% du Dow par rapport à l’or. Cela semble incroyable aujourd’hui, mais compte tenu des circonstances, ce niveau est certainement possible (voir mon article).

Un ratio Dow/Or de 0,5 signifierait un Dow à 5 000 et un prix de l’or à 10 000 $.

L’or – L’assurance ultime contre la destruction des richesses

Quiconque a connu l’hyperinflation sait aussi que la seule monnaie qui survit à une telle calamité est l’or. Il y a un an, j’ai rencontré un homme originaire de l’ex-Yougoslavie qui m’a reconnu et a dit à mes amis que l’or physique avait sauvé sa famille de la dévastation totale. Malheureusement, mes amis n’ont pas suivi son conseil.

Mais n’oubliez pas que toute protection ou assurance doit être souscrite avant que la catastrophe ne frappe.

Vos actifs les plus importants sont votre cerveau, votre cœur et votre âme. Il y a toujours des opportunités pour les personnes qui utilisent ces atouts avec sagesse.

Et comme toujours en période de crise, rester avec votre famille et vos amis et les aider est votre tâche la plus importante.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD