LE TAUREAU D’OR EST VIVANT

À l’époque de l’empire Romain, Mæcenas était le protecteur des artistes, en particulier de Virgile, d’Horace, de Properce et de Varius dont il favorisa les carrières. Son nom signifie désormais “bienfaiteur” (mécène), dans plusieurs langues.

Depuis un siècle, le monde a le groupe de bienfaiteurs le plus généreux de tous les temps. Ces bienfaiteurs ont fabriqué d’immenses richesses à travers le monde. Tout cela sans effort majeur. Ils ont seulement eu besoin d’une machine à imprimer et de faire des tours de magie avec les comptes.

Le problème est que ces magiciens sont les plus grands escrocs de l’histoire. Avec l’impression monétaire et l’expansion du crédit, ils ont créé un système de Ponzi de 2 quadrillions $ de dettes, de produits dérivés et de passifs non capitalisés.

Un monde de richesses illusoires

Je fais évidemment allusion aux gouvernements et banques centrales qui ont créé un monde aux richesses illusoires. Un système qui se développe principalement via l’expansion du crédit, plutôt que par le travail acharné et le rendement des investissements découlant de l’épargne, n’a aucune fondation solide. Quand la dette implosera, la plupart des actifs financés par la dette imploseront aussi. Les actifs gonflés par l’impression monétaire ou la dette ne valent rien, puisque l’argent qui les a créés est gratuit et a ZÉRO valeur intrinsèque. L’argent n’a de réelle valeur intrinsèque que s’il résulte d’un service ou de biens produits. Mais sa valeur est nulle s’il est imprimé ou simplement généré par une écriture comptable.

Le programme de sauvetage de 2006-2009 d’environ 25 000 milliards $, suivi du doublement de la dette mondiale, qui est passée de 125 000 milliards $ en 2006 à plus de 250 000 milliards $ aujourd’hui, a été l’une des dernières occasions de créer de l’argent sans valeur à partir de rien et de faire croire au monde qu’il constitue de la richesse réelle.

La plupart des taux sont d’abord négatifs et ensuite ils atteindront l’infini

La prochaine série de mesures de relance sous forme d’impression monétaire, de manipulation des taux d’intérêt ou d’argent gratuit, d’expansion du crédit et de dépenses déficitaires ne fonctionnera certainement pas. L’économie mondiale arrive en bout de course et toute dette ajoutée aujourd’hui, même gratuite ou à intérêts négatifs, n’aura aucun effet. Avec les centaines de milliards de dollars de dettes susceptibles d’être imprimés au cours des prochaines années, la montagne de dettes s’effondrera sous son propre poids. La bulle historique des prix des obligations implosera, entraînant l’effondrement des obligations et l’envol des taux d’intérêt au dessus des 10%, comme à la fin des années 1970 et au début des années 1980. À terme, une grande partie du marché obligataire fera défaut et les taux atteindront l’infini. Mais avant cela, alors que les banques centrales se battent pour maintenir le système financier à flot, nous pourrions vivre quelques années de taux nuls ou négatifs.

Lorsque cela se produira, l’impression monétaire aura déjà provoqué une hyperinflation et l’effondrement des monnaies dont j’ai parlé dans l’article de la semaine dernière.

À moyen terme, la dette actuelle de 15 000 milliards $ à intérêts négatifs, risque de s’accroître considérablement. Les implications sont ahurissantes. En Suisse, par exemple, les compagnies d’assurance proposent désormais des hypothèques sur 10 ans à 0,64%. Il suffit de regarder le rendement de 0,8% des obligations autrichiennes à 100 ans. C’est l’un des pires investissements de tous les temps, alors que les cours des obligations et les devises s’effondrent.

Deus Ex Machina ne viendra pas à la rescousse

Les milliers de milliards de dollars de richesse créés dans le monde, depuis la naissance de la Fed en 1913, ont amené les investisseurs à croire que le buy-and-hold est la meilleure méthode d’investissement étant donné que les marchés sont toujours à la hausse.

Mais les bienfaiteurs (gouvernements et banques centrales) des marchés d’investissement, après 100 ans de succès, deviendront complètement inutiles en appliquant les mêmes vieilles méthodes. Malheureusement, sans Deus ex Machina pour résoudre tous les problèmes, il n’y a pas d’autre solution.

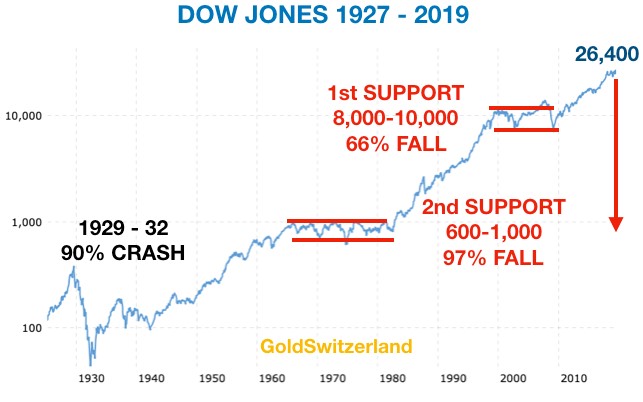

Les investisseurs achèteront les points bas

Les investisseurs en actions ne seront pas perturbés par la chute à venir des marchés et continueront d’acheter les points bas. Techniquement, il semble clair que la montée à contre-tendance à laquelle nous assistons est le préambule d’un krach qui commencera d’ici quelques semaines. Cela marquera le début d’un marché baissier séculaire de plusieurs années qui pourrait atteindre les niveaux indiqués dans le graphique ci-dessous.

La plupart des investisseurs feront comme à chaque fois au cours des 100 dernières années, c’est-à-dire acheter les points bas ou garder leurs positions. Une fois que le marché aura chuté de 20%-30% ou plus, seuls quelques-uns en sortiront, mais la majorité d’entre eux resteront jusqu’au bout. Certains espèreront des niveaux plus élevés pour sortir, mais ces niveaux seront rarement atteints et ils suivront le marché jusqu’à ce qu’il perde 90% ou plus.

Rappelons-nous qu’un marché n’a besoin que d’un seul vendeur et d’aucun acheteur pour tomber à zéro. Pas besoin d’un gros volume de ventes pour faire chuter le marché de façon spectaculaire.

Pour les quelques investisseurs intelligents qui sortiront des actions et des obligations, il existe très peu d’alternatives. Les liquidités seront totalement dégradées par la dévaluation compétitive qui s’accélère. Les domaines susceptibles de bien se porter dans les années à venir sont la défense, la sécurité, la sylviculture, l’alimentaire, les ressources naturelles et les métaux précieux.

La future demande d’or ne pourra être satisfaite qu’à des prix beaucoup plus élevés

Les investissements non gouvernementaux dans l’or physique représentent environ 0,5% des actifs financiers mondiaux, qui s’élèvent à 260 000 milliards $. Ainsi, 0,5% correspond à 1 300 milliards $, soit 28 000 tonnes d’or. La production minière annuelle d’or est de 3 000 tonnes. Ainsi, si la détention d’or d’investissement doublait pour atteindre 1%, il faudrait 9 années de production d’or aux prix actuels.

Plusieurs variables vont évoluer dans cette équation. Le prix de l’or va vite monter et les actifs financiers mondiaux diminueront rapidement. La quantité d’or requise sera donc beaucoup plus faible. Mais imaginons que ce soit juste la moitié, c’est à dire 14 000 tonnes et 4,5 ans de production. Ce montant ne pourra pas être acheté non plus, d’autant plus que l’ensemble du marché de l’or papier explosera et engendrera une demande massive, impossible à satisfaire, pour les actifs physiques.

Une minuscule réallocation des actifs mondiaux en or physique exercerait une énorme pression à la hausse sur le prix de l’or. Il serait donc impossible pour les institutions de faire un investissement massif dans l’or aux niveaux actuels. Avec l’augmentation rapide du prix de l’or, une institution ayant l’intention d’allouer disons 1 milliard $ en or n’obtiendra probablement pas 21 tonnes à 1 500 $, mais 2,1 tonnes à 15 000 $. Cela signifie que la future demande d’or ne pourra être satisfaite qu’avec des prix beaucoup plus élevés et de plus petites quantités.

Il est encore possible d’acheter de l’or physique en grande quantité, mais je doute que cette fenêtre restera ouverte très longtemps. À un moment donné, il sera très difficile d’acheter de grandes quantités d’or. Les délais de livraison seront longs et les raffineurs refuseront de fixer le prix avant d’avoir l’or en stock. Ceci pour deux raisons principales. Premièrement, le marché papier ne fonctionnera pas correctement ou plus du tout. Ainsi, les raffineurs ne prendront pas le risque de se couvrir sur ce marché. Deuxièmement, avec l’augmentation du prix, les raffineurs vendront les produits physiques que lorsqu’ils les détiendront réellement, afin de maximiser leurs profits.

De plus, les acheteurs de plus petites quantités d’or auront de la difficulté à se procurer de l’or à des prix raisonnables.

Ceci sera encore plus vrai pour l’argent. L’argent est un très petit marché qui a été manipulé pendant des années. Il est désormais sur le point d’exploser à la hausse et une fois que ce sera le cas, le prix montera très rapidement et il sera extrêmement difficile de se procurer de l’argent physique.

J’insiste sur les métaux physiques car il est peu probable qu’une personne qui achète du métal “papier” soit un jour livré ou payé.

Les perspectives de l’or sont extrêmement haussières

Pour tous les optimistes et sceptiques sur l’or, jetez un coup d’oeil au graphique ci-dessous. Nous sommes dans un marché haussier depuis 20 ans et nous sortons tout juste d’une longue correction. Difficile de trouver un graphique plus haussier que celui-ci. Il ne fait aucun doute que l’or en dollars atteindra bientôt de nouveaux sommets après le sommet de 1 920 $ atteint en 2011. L’or a déjà atteint de nouveaux sommets dans une douzaine de devises, comme la livre sterling, le dollar canadien et australien, la couronne suédoise et norvégienne et bien d’autres. La cassure de la ligne Maginot à 1 350 $ a été le dernier obstacle pour l’or. L’ancien sommet de 1 920 $ sera facilement dépassé.

Krach boursier et hausse de l’or et de l’argent imminente

Dans mes récents articles, j’ai souligné l’urgence de sortir des bulles d’actifs comme les actions et les obligations et de posséder des métaux physiques. La prochaine phase des marchés devrait très prochainement commencer. Cette phase sera celle du krach boursier et de l’envolée des métaux précieux.

La chute des actions sera violente et rapide. La plupart des investisseurs resteront paralysés en espérant que ce soit temporaire. 100 ans d’impression monétaire et de création de crédit ont incité les investisseurs à croire que les marchés montent éternellement. Avec la baisse des prix des actifs et l’effondrement des marchés obligataires, nous assisterons à la plus grande destruction de richesse de l’histoire.

Le risque est là et peut se déclencher à tout moment. Pas le temps de réfléchir ou de tergiverser. Si vous agissez maintenant, vous avez une chance de protéger vos actifs et de ne pas perdre en un clin d’œil les actifs accumulés au fil des décennies.

Les très rares personnes qui possèdent de l’or ou de l’argent pour se protéger contre la catastrophe à venir dormiront mieux.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD