LES BANQUES CENTRALES N’ONT PAS PERDU LE CONTRôLE – ELLES NE L’ONT JAMAIS EU

La prochaine phase d’explosion du marché des métaux précieux vient de commencer. Comme toujours, le démarrage est si lent que seuls les investisseurs qui préservent leur patrimoine et les goldbugs le voient. Mais comme ils représentent moins de 1/2% des actifs financiers mondiaux, cela signifie que pratiquement personne n’est au courant de ce qui se passe.

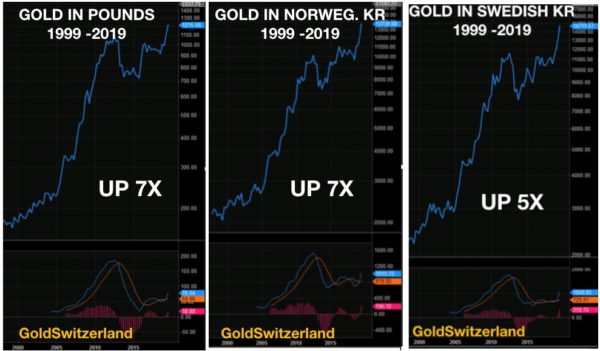

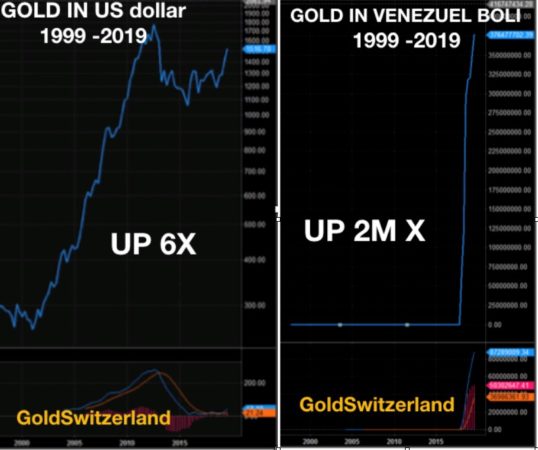

Les masses seront alertées lorsque l’or atteindra 2 000 $, ce qui ne prendra pas beaucoup de temps. C’est à ce moment-là que les journalistes paresseux et les médias grands publics commenceront à écrire sur l’or et qu’il fera la Une des journaux. Les journalistes ne se rendent pas compte qu’en 2019 l’or a atteint son plus haut historique dans la plupart des monnaies, sauf en en dollars américains et en francs suisses. Mais ce n’est qu’une question de temps avant que l’or n’atteigne de nouveaux sommets dans ces deux devises.

L’or devrait être mesuré dans votre monnaie nationale, par exemple en euros, en livres sterling ou en couronnes suédoises, et pas seulement en dollars. N’importe quel journaliste, au Royaume-Uni ou en Suède, parlera de l’or en dollars, ignorant qu’au cours de ce siècle l’or a été multiplié par 7 en livres ou en couronnes suédoises et a touché de nouveaux sommets.

Le marché haussier de 48 ans de l’or a encore beaucoup de chemin à parcourir

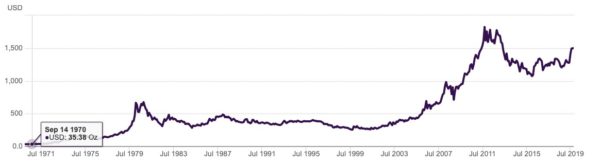

L’or est dans un marché haussier depuis 1971, date à laquelle Nixon a fermé la fenêtre d’or. L’or est passé de 35 $ en août 1971 à 850 $ en janvier 1980. Une multiplication remarquable par 24 en moins de 9 ans. Depuis 1980, l’or a corrigé cette hausse importante et a touché un creux à 250 $ en 1999. Au cours des 48 années qui se sont écoulées depuis la décision fatale de M. Nixon, l’or a été multiplié par 43 en papier-monnaie. Mais si nous lisons le graphique sans l’autre sens, cela signifie que depuis 1971, le dollar a perdu 98% en termes réels, c’est à dire par rapport à l’or.

L’OR EN DOLLARS 1971-2019 – DE $35 À $1,515 – MULTIPLICATION PAR 43

Nous avons décidé d’entrer sur le marché de l’or au début du siècle

À la fin des années 90, nous avons décidé d’entrer sur le marché de l’or pour nous-mêmes et les investisseurs que nous conseillions à l’époque. Pour une raison très simple : le risque dans le système financier devenait incontrôlable et nous avions identifié l’or physique comme le meilleur investissement pour préserver ou assurer notre patrimoine. De plus, après une correction de 20 ans depuis 1980, l’or était à la fois fortement sous-évalué et mal-aimé à 250 $. Nous avons surveillé de près le cours de l’or pendant plusieurs années et, lorsqu’il a atteint 300 $ ou 200 £ l’once en 2002, nous avons déduit que le marché avait tourné et que c’était le moment propice pour se lancer.

Nous étions tellement confiants à l’époque que avons directement investi massivement. Comme le dollar s’est affaibli, l’or est monté rapidement au début, mais à partir de 2005, le cours a augmenté dans toutes les devises et a atteint un sommet intermédiaire à 1.920 $ en 2011 et à 1.380 € en 2012.

L’or a récemment atteint un nouveau plus haut historique en euros, mais aussi dans pratiquement toutes les autres devises. Nous n’aurons pas à attendre très longtemps avant que l’or dépasse son sommet de 2011 en dollars, à 1.920 $.

Les graphiques trimestriels de l’or confirment un marché haussier explosif

À la fin de l’article, vous trouverez les graphiques trimestriels de l’or dans différentes devises. Ces graphiques indiquent clairement que l’or est dans un marché haussier à long terme depuis le début du siècle. Ils montrent que la correction de 2011 est terminée et que la prochaine phase du marché haussier a commencé. Cette hausse durera au moins 5 ans et sera explosive.

L’implosion des marchés d’actifs et l’impression monétaire illimitée vont alimenter la montée fulgurante du prix de l’or. Les dettes, les actions, l’immobilier ainsi que le papier-monnaie, qui sont tous des bulles énormes, vont imploser en termes réels au cours des prochaines années et perdre 75-95% par rapport à l’or.

Pratiquement personne ne s’y attend, qu’il s’agisse des soi-disant experts financiers, journalistes ou des citoyens lambda. La plupart des gens ne comprennent pas que l’explosion des actifs observée au cours des dernières décennies est basée sur la dette et l’impression monétaire, et n’a pratiquement rien à voir avec la croissance réelle.

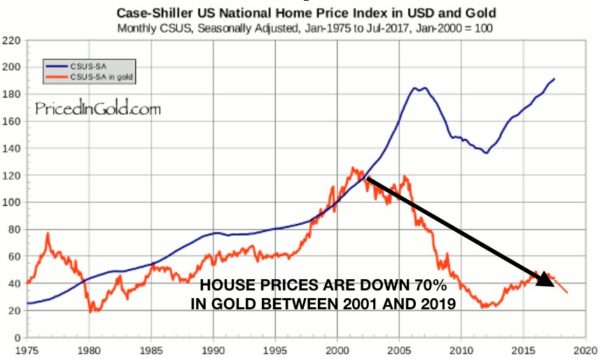

Comment une maison peut perdre 95% de sa valeur

Une maison qui perd 95% de sa valeur, mesurée en or, qu’est-ce que ça veut dire ?

La réponse est très simple :

L’immobilier est une bulle et l’or est sous-évalué.

De plus, au cours des prochaines années, les gouvernements détruiront le papier-monnaie en faisant tourner la planche à billets.

La conséquence de tout cela est que la valeur de l’immobilier chutera brusquement et que l’or explosera.

Une maison d’un million de dollars coûte aujourd’hui environ 20 kilos d’or.

Dans les 4-8 prochaines années, vous achèterez la même maison pour 1 kilo d’or, soit 95% de moins qu’aujourd’hui.

Ce que cela représente réellement en papier-monnaie est plus difficile à prévoir aujourd’hui. Cela dépendra de la quantité d’argent imprimée par le gouvernement américain/Fed et si les centaines de milliers de milliards de produits dérivés des banques américaines ont implosé.

En l’absence d’hyperinflation et avec une multiplication par 10 de l’or par rapport à son niveau actuel, cela signifierait un prix de 15 000 $ l’once ou 466 000 $ le kilo. Dans ce cas là, la valeur de la maison passerait de 1 M$ à 466 000 $, soit une baisse de 53%. Une chute pas si importante que cela si l’on regarde l’énorme croissance des prix de l’immobilier au cours des dernières années. Mais la clé est la multiplication par 10 du prix de l’or, qui fait que la maison ne coûte plus que 1 kilo d’or au lieu de 20 kilos aujourd’hui – soit une baisse de 95% en termes d’or.

Si nous mesurons les prix de l’immobilier américain en or de 2001 à 2019, ils ont chuté de 70% au cours de cette période. La baisse de 53% dans l’exemple ci-dessus est donc une estimation basse. Ainsi, une baisse de 95% des prix en or au cours des prochaines années ne semble pas irréaliste.

J’ai payé 21% d’intérêt hypothécaire en 1974 – aujourd’hui la banque vous paie

Pratiquement personne ne croit en ce scénario, mais à mon avis, il est très probable. Le boom du marché mondial de l’immobilier repose sur l’expansion massive du crédit et des taux que les emprunteurs considèrent comme de l’argent gratuit. En 1974, j’ai payé 21% d’intérêt sur ma première hypothèque au Royaume-Uni. Aujourd’hui, les emprunteurs en Suisse peuvent obtenir un prêt immobilier sur 15 ans inférieur à 1% et sur 10 ans à 0,5%. Au Danemark, la banque vous paie 0,1% pour emprunter de l’argent pour l’achat d’une maison. Quel monde de fous !

Pas d’épargne, pas d’investissement

Quiconque a étudié l’économie sait que, dans une économie saine, l’épargne est synonyme d’investissements. Mais qui va épargner avec des taux d’intérêt à zéro ou négatifs ? L’épargne va s’assécher totalement, car ceux qui disposent de liquidités préféreront acheter des actions risquées ou réaliser d’autres investissements.

L’or va monter d’au moins 15% par an

Très peu de gens envisagent de posséder de l’or aujourd’hui, mais cela changera lorsqu’il dépassera son précédent sommet à 1 920 $. Comme entre 2000 et 2011, l’or augmentera d’au moins 15% par an au cours des 4-8 prochaines années, et probablement de beaucoup plus. Alors, qui veut mettre de l’argent dans des banques insolvables et obtenir des rendements négatifs, ou acheter des obligations d’État et payer l’État souverain insolvable pour le privilège de leur prêter de l’argent ?

Les investisseurs achèteront les points bas et se feront massacrer

Dans un premier temps, beaucoup d’argent sera investi dans les actions. Lorsque les actions commenceront à chuter fortement, ce qui devrait se produire cet automne, les investisseurs achèteront les points bas puisque cela fonctionne depuis plusieurs décennies. Mais cette fois, ce sera différent. Les actions amorceront cet automne un marché baissier séculaire aux répercussions dévastatrices. Par rapport à l’or, les actions perdront au moins 95% au cours des 4-6 prochaines années. Plus probablement plus de 99% puisque le ratio Dow/Or passera de 17,7 actuellement à zéro.

Comme le montre le graphique ci-dessous, le ratio Dow/Or était de 44 en 1999 et a déjà diminué de 62% au cours des 20 dernières années. Pratiquement aucun investisseur n’est conscient que l’or a largement surperformé le marché boursier au cours de ce siècle. Comme indiqué plus haut, cette tendance s’accélérera bientôt. Mais il faudra beaucoup de temps avant que les investisseurs ne comprennent qu’au lieu d’acheter les baisses du marché boursier et de se brûler les doigts à chaque fois, ils devraient posséder de l’or. La majorité des investisseurs garderont leurs actions jusqu’à ce qu’ils aient tout perdu. Cela débouchera sur la plus grande destruction de richesse de l’histoire.

Le marché obligataire est la plus grande bulle de l’histoire

Les gros problèmes de l’économie mondiale commenceront lorsque les marchés du crédit et des obligations s’effondreront. Dans un premier temps, les banques centrales ajouteront des liquidités illimitées via l’impression monétaire et maintiendront simultanément des taux bas, comme le font actuellement la BCE et la Fed.

Mais à terme, le poids de la dette finira par conduire les banques centrales à perdre le contrôle des taux d’intérêt. Les marchés obligataires s’effondreront et les taux d’intérêt augmenteront. Ce n’est qu’une question de temps. Cela pourrait se produire dans l’année ou au maximum dans trois ans, mais lorsque ce sera le cas, ça déclenchera la faillite systémique du système financier.

Un monde sans banques centrales serait une bénédiction

Le lancement par la BCE d’un QE de 20 milliards € par mois, aussi longtemps qu’il le faudra, et la réduction du taux de dépôt de -0,4 % à -0,5 % est un signe clair des pressions exercées sur le système bancaire européen. La réduction de 0,25% du taux directeur de la Fed et les 270 milliards $ injectés sur les marchés financiers via des opérations “repo”, indiquent des pressions similaires dans le système bancaire américain.

Au cours des prochaines années, les banques centrales perdront complètement le contrôle du système financier. Mais elles n’ont jamais vraiment eu le contrôle. Elles croient que leurs actions sont bénéfiques pour l’économie mondiale alors qu’en vérité elles sont à l’origine de toutes les bulles et effondrements financiers. Si les banques centrales n’existaient pas, ce qui serait une bénédiction, le monde n’aurait pas ces cycles de booms et de krachs. Au lieu de cela, les forces naturelles réguleraient les marchés.

Sans banques centrales, le système s’autorégulerait

S’il y avait une forte demande de monnaie, les taux d’intérêt augmenteraient naturellement et rendraient les emprunts plus coûteux, régulant ainsi la croissance excessive du crédit. Si la demande de crédit était faible, les taux baisseraient, ce qui stimulerait les emprunts et la croissance. Ce système naturel sain est très différent de la situation actuelle, caractérisée par une explosion de la dette et des taux d’intérêt négatifs, rendue possible uniquement par une manipulation massive des banques centrales. C’est un anathème et cela défie toutes les lois de la nature ainsi que les principes économiques sains. C’est pourquoi le système actuel s’effondrera, car il ne mérite pas de survivre.

L’or a surperformé toutes les classes d’actifs au cours de ce siècle

Depuis le début de ce siècle, j’ai mis en garde les investisseurs contre les risques du système financier et l’importance de protéger son patrimoine. J’ai également recommandé l’or physique comme le meilleur moyen d’assurer ses actifs. En tant qu’investissement, l’or a surperformé toutes les principales catégories d’actifs au cours du siècle. Ça n’a pas été un long fleuve tranquille. Après le passage de 250 $ en 1999 à 1 920 $ en 2011, nous avons assisté à une correction et à un mouvement latéral de 6-8 ans selon la devise dans laquelle on mesure l’or.

Même pendant cette longue période de correction, je n’ai jamais douté que 2006-2009 n’était qu’une répétition et que le véritable effondrement de l’économie mondiale et du système financier était encore à venir. Je ne doute pas non plus que l’or physique est le meilleur moyen de préserver son patrimoine. Les risques ont augmenté de façon exponentielle, avec un doublement de la dette mondiale qui est passée de 125 000 milliards $ en 2006 à plus de 250 000 milliards $ aujourd’hui.

Les graphiques trimestriels montrent que l’or est dans une tendance haussière séculaire

L’or est dans un marché haussier séculaire, mais il serait plus juste de dire que le papier-monnaie est dans une tendance baissière séculaire vers ZÉRO.

Ci-dessous plusieurs graphiques trimestriels de l’or dans diverses devises. Même si vous n’êtes pas un expert, ces graphiques indiquent clairement que l’or est dans une tendance haussière majeure depuis 2000 et que le mouvement latéral entre 2011 et 2019 est désormais terminé. La prochaine tendance de l’économie mondiale commence maintenant avec l’effondrement des marchés d’actifs et la montée en flèche de l’or.

Le déclencheur pour l’or a été la cassure de la ligne de résistance de 6 ans à 1 350 $ – la ligne d’or Maginot. Nous avons récemment assisté au premier grand mouvement à la hausse de l’or depuis de nombreuses années. Ce mouvement devrait s’accélérer prochainement. Ainsi, pour ceux qui ne sont pas protégés, il est essentiel de ne pas rater le bon wagon, car l’or et l’argent vont monter très rapidement.

Les marchés actions et l’immobilier sont également susceptibles d’amorcer un marché baissier à long terme qui fera des dégâts dans le monde entier. Bien que l’or et l’argent physique soient une protection financière vitale, il y a beaucoup d’autres risques auxquels il faudra se préparer, comme la sécurité due à la criminalité, aux troubles sociaux, aux attaques terroristes, aux pénuries alimentaires etc. Pour survivre à ces risques, il est important de pouvoir compter sur sa famille et ses amis. L’entraide sera essentielle.

Graphiques de l’or

Les graphiques trimestriels ci-dessous indiquent tous que l’or est dans une forte tendance à la hausse depuis 2000 et entame désormais un mouvement explosif qui va durer plusieurs années.

Dans toutes les devises, sauf le dollar américain, l’or a atteint de nouveaux sommets en 2019 et a été multiplié par 5-7 depuis 1999. Les deux derniers graphiques montrent l’or en dollars et en bolivars vénézuéliens. L’or en dollars a été multiplié par 6 depuis 1999 et par plus de 2 millions en bolivars. Au cours des prochaines années, l’or en dollars américains pourrait ressembler au graphique en bolivars une fois que l’hyperinflation se sera installée.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD