L’OR MANIA EST PROCHE

Ces dernières années, la vigueur des marchés a donné aux dirigeants des banques centrales la fausse conviction qu’ils avaient sauvé le monde après la crise financière de 2006-2009.

Mais, comme dans l’Odyssée d’Homère, les banquiers centraux continuent de naviguer tels des marins ivres entre les forces maléfiques de Scylla et Charybde.

Peu de banquiers ont compris que l’impression illimitée de monnaie papier sans valeur ne leur permettra pas de passer le détroit de Messine sans dommages majeurs pour l’économie mondiale.

Alors que l’exubérance irrationnelle des marchés boursiers continue, les investisseurs intoxiqués n’ont pas encore réalisé que tout ne va pas pour le mieux sur cette mer périlleuse.

La plupart des marchés continuent de réagir positivement à la planche à billets, plutôt qu’aux fondamentaux sous-jacents.

Pourtant, les planches à billets ne créent pas de valeur réelle, mais des bulles remplies d’air sans valeur. Les investisseurs tristement intoxiqués confondent l’air, qui est gratuit et n’a aucune valeur, avec les valeurs réelles et intrinsèques.

Par exemple, quelle est la valeur intrinsèque du Bitcoin (BTC) ? Comment le BTC doit-il être valorisé ?

Le prix actuel de 60 000 $ reflète-t-il la valeur réelle du BTC ou le prix de 10 centimes il y a 10 ans était-il plus juste ?

LA BITCOINMANIA

Assistons-nous aujourd’hui à une Bitcoinomania similaire à la Tulipomania des années 1630 ?

Si non, quelqu’un peut-il me dire à quel prix le Bitcoin est pleinement et correctement valorisé ?

Les aficionados du Bitcoin nous diront que c’est une monnaie moderne, supérieure à toute autre monnaie. Ils ont peut-être raison, mais l’histoire doit le prouver. Les 11 ans d’ancienneté du Bitcoin sont à peine suffisants pour prouver qu’il s’en sortira mieux que n’importe quelle autre monnaie. Rappelons-nous que jusqu’à présent dans l’histoire, aucune monnaie n’a jamais survécu sous sa forme originale, à l’exception de l’or.

Les 5 000 ans d’histoire de l’or comme monnaie le rendent certainement supérieur à toutes les monnaies fiduciaires, ainsi qu’aux cryptomonnaies.

Pendant 5 millénaires, l’or a représenté un pouvoir d’achat constant en grammes ou en onces. On peut difficilement en dire autant du Bitcoin qui a été multiplié par plus de 650 000 au cours des 10 dernières années avec une volatilité totalement inappropriée pour l’appeler monnaie ou l’utiliser comme telle.

Cela dit, BTC a été et pourrait continuer d’être un superbe investissement spéculatif (sans pour autant être une monnaie). L’histoire nous dira si j’ai raison.

MONNAIES NUMÉRIQUES DES BANQUES CENTRALES – MNBC

Les banques centrales voient évidemment venir la destruction de la monnaie qu’elles ont provoquée. C’est pourquoi elles cherchent désespérément à introduire les MNBC afin de tromper les gens, une fois de plus. Elles nous diront simplement que l’ancienne dette en anciens dollars a disparu et que nous avons maintenant un nouveau système monétaire miraculeux.

Plus ça change, plus c’est la même chose. Un autre système monétaire meurt et un nouveau système numérique fera des miracles.

Ce qu’il faut comprendre, c’est que faire disparaître l’ancienne dette a des conséquences. On ne peut tout simplement pas effacer un côté du bilan sans que cela n’affecte l’autre côté.

Donc, si la dette est réduite à zéro, tous les actifs qui ont été financés par cette dette le seront également. C’est pourquoi nous allons assister à un effondrement de toutes les bulles des marchés d’actifs. Cela inclura les marchés actions, obligataires et immobiliers.

Les MNBCs sont un excellent moyen de contrôler les dépenses de la population. Les gouvernements et les banques centrales peuvent en un instant inonder le marché de monnaie, en émettant leur monnaie digitale directement à chacun d’entre-nous, ou encore désactiver l’accés à votre propre argent.

Ainsi, la MNBC ne donne pas seulement au gouvernement le contrôle total de votre argent. Cela signifie également que vous pouvez être mis à l’amende arbitrairement pour tout ce que vous êtes censé avoir fait et évidemment être taxé à volonté.

Si les MNBCs étaient introduites, ce ne serait qu’une autre forme de monnaie fiduciaire qui ne survivrait pas. À mon avis, cela échouerait rapidement étant donné que l’ancienne dette et les 1,5 à 2 quadrillions $ de produits dérivés ne peuvent pas disparaître comme par magie sans conséquences massives.

Que ce soit l’ancien système monétaire ou le nouveau qui s’effondre, il est probable que cela se produise dans les 5-7 prochaines années, voire beaucoup plus rapidement.

L’OR EN ROUTE VERS DE NOUVEAUX SOMMETS ET AU-DELÀ

Depuis que nous avons considérablement investi sur le marché de l’or physique en 2002, à un moment où le prix était à 300 $, je ne me suis jamais inquiété un seul jour de la valeur de l’or. L’histoire nous apprend que l’or, avec des fluctuations normales, refléterait toujours un pouvoir d’achat constant.

Comme j’avais prédit à l’époque que le risque dans le système financier allait augmenter de façon spectaculaire, l’or physique était, et est toujours, le meilleur investissement pour préserver la richesse.

Il y avait une autre raison évidente d’acheter de l’or à cette époque. Après avoir été multiplié par 24 au cours de la dernière phase de mania, entre 1971 et 1980 (de 35 à 850 $), le métal jaune a subi une correction pendant 20 ans, jusqu’à atteindre 250 $ en 1999. En 2002, nous avons eu la confirmation technique que l’or avait atteint son plus bas, de sorte que 300 $ était clairement un niveau intéressant pour entrer sur le marché.

Le meilleur moment pour acheter un actif est quand il n’est pas aimé ou sous-évalué, ce qui était le cas de l’or en 2002.

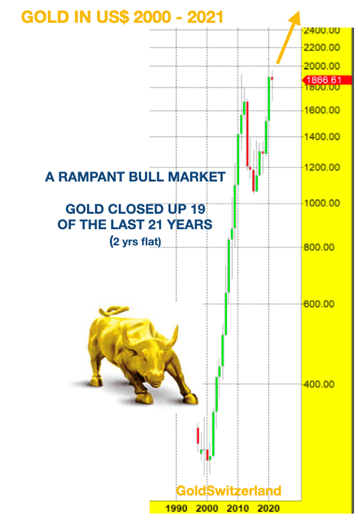

L’un de mes graphiques préférés est le graphique annuel ci-dessous, qui montre que l’or a clôturé en hausse 12 années consécutives entre 2001 et 2012. Il a ensuite corrigé jusqu’en 2015. Depuis 2016, il est en hausse chaque année, à l’exception d’un mouvement latéral en 2018.

Ainsi, depuis que le marché haussier de l’or a repris en 2001, l’or aura clôturé en hausse 19 années sur 21 (2 années plates), soit 90% du temps. Cela suppose que l’année 2021 sera une année de hausse, ce dont je suis convaincu.

Il est difficile de trouver un marché haussier plus marqué ou plus fort pour une classe d’actifs aussi importante.

Mais nous savons bien sûr que ce n’est pas l’or qui monte, mais la valeur de la monnaie papier qui baisse. Toutes les monnaies ont perdu entre 97% et 99% de leur valeur comparée à la vraie monnaie (l’or) depuis 1971. Remercions pour cela Nixon, qui a fermé la fenêtre de l’or en 1971.

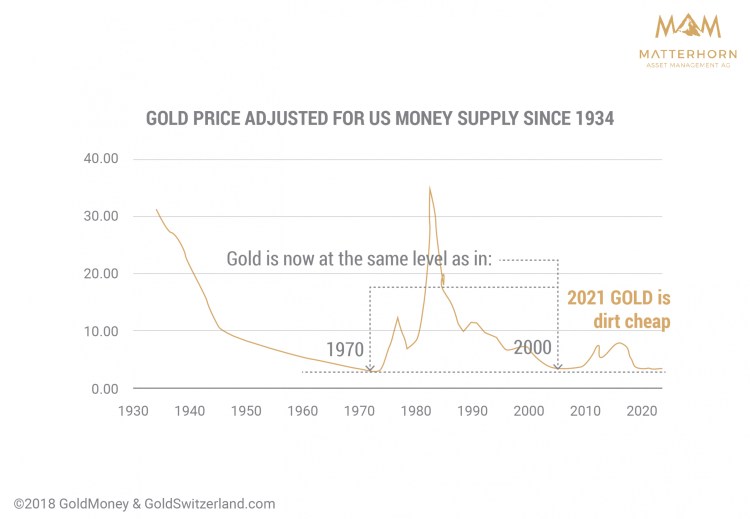

Un autre de mes graphiques préférés est celui de l’or par rapport à la masse monétaire américaine. Le graphique ci-dessous montre que l’or est aussi bon marché aujourd’hui qu’il l’était en 1970 (35 $) ou en 2000 (300 $).

Donc l’or ne reflète pas encore l’augmentation massive de la masse monétaire que le monde a connue au cours de ce siècle.

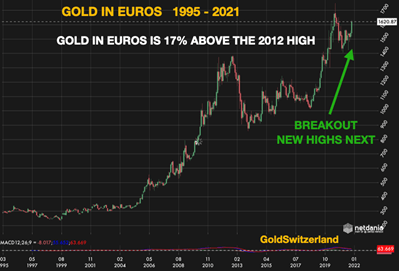

Le cours de l’or en dollars américains, qui s’élève actuellement à 1 865 $, est légèrement inférieur au sommet de 1 920 $ atteint en 2011. Cela est principalement dû à un dollar temporairement et artificiellement fort. Mais dans la plupart des devises, l’or est nettement plus élevé :

Plus important encore : l’or a désormais entamé la dernière phase du marché haussier qui a débuté en 1971 et repris en 2000.

Ou, plus exactement, les monnaies ont désormais entamé leur voyage final vers leur valeur intrinsèque de zéro. Avec une chute de 97 à 99% au cours des 50 dernières années, les derniers 1 à 4% ne sont qu’une question de temps. Mais comme je le souligne souvent, nous devons nous rappeler que la prochaine baisse sera de 100% à partir d’aujourd’hui, ce qui signifie l’anéantissement total de la monnaie papier.

OR MANIA

La prochaine étape sera-t-elle une « or mania » ?

Oui, très probablement, selon moi.

Les banquiers centraux essayent de convaincre le monde et eux-mêmes que l’inflation actuelle est « transitoire », comme je l’ai souligné dans mon récent article qui au contraire, anticipe plutôt une hyperinflation.

Aux États-Unis, l’indice des prix à la consommation vient de bondir à 6,2%, le taux le plus élevé depuis 1982 !

La Fed doit être aux anges ! Ils ont lutté pendant des années pour atteindre le taux de 2% et ils sont maintenant à plus de 6%. C’est fantastique ce que l’on peut réaliser avec une impression monétaire illimitée et des taux d’intérêt nuls ! Au rythme de 6,2%, les prix doubleront tous les 11 ans, ce qui doit vraiment plaire à la banque centrale.

Ils ont donc tout fait pour détruire l’économie et la valeur de la monnaie. Je ne sais pas ce qui leur donne le droit de l’appeler « transitoire ».

Puisque la Fed n’a jamais rien anticipé avec précision, quels outils utilisent-ils maintenant pour affirmer que c’est « transitoire » ?

Quiconque comprend l’effet d’une expansion illimitée du crédit sait que c’est extrêmement inflationniste. Donc non seulement l’inflation n’est pas transitoire, mais elle deviendra incontrôlable.

La plupart des investisseurs ne comprennent toujours pas l’or. C’est la raison pour laquelle seulement 0,5% des actifs financiers mondiaux sont investis dans l’or.

La génération actuelle d’investisseurs institutionnels et privés n’a pas connu l’inflation depuis la dernière fois que les États-Unis en a fait l’expérience, il y a plus de 40 ans. Ils pensaient tous que l’inflation était morte et enterrée alors qu’en fait, toutes les actions des gouvernements et des banques centrales ont créé climat propice pour que l’inflation ne se contente pas d’augmenter, mais atteigne des niveaux hyperinflationnistes.

Alors que l’or est en train de s’envoler dans toutes les devises, un mouvement très fort et soutenu vers de nouveaux sommets suivra.

De plus, au cours des prochaines années, nous assisterons probablement à une ruée vers l’or de la part des investisseurs institutionnels qui ont besoin d’une certaine protection contre l’inflation dans leurs portefeuilles. Même s’ils augmentaient leurs actifs en or de 0,5% à 1,5%, il n’y aurait pas assez d’or dans le monde pour satisfaire cette demande supplémentaire. Ce type d’augmentation de la demande d’or ne peut être satisfait que par des prix beaucoup plus élevés, créant une « or mania ».

À l’heure actuelle, 10 tonnes d’or à 1 900 $ l’once coûteraient 610 millions $. Une institution dépensera toujours le même montant lorsque le prix augmentera, disons 10 000 $. Mais au lieu d’obtenir 10 tonnes, elle obtiendra un peu moins de 2 tonnes.

Quel prix l’or atteindra-t-il en monnaie fiduciaire. Impossible à dire bien sûr. Tout dépend de la quantité d’argent qui sera imprimée et de la valeur réelle du dollar ou de l’euro à ce moment-là. Si le dollar atteint zéro comme toutes les autres monnaies l’ont fait dans l’histoire, l’or montera à l’infini, mesuré en monnaie fiduciaire inutile (voir mon article : « Le prix de l’or va-t-il atteindre des sommets inimaginables ?« )

L’OR PERMET DE PRÉSERVER LA RICHESSE

L’or ne doit pas être détenu à des fins de spéculation ou de gratification instantanée. Il faut plutôt acheter de l’or et de l’argent physiques dans le but de préserver sa fortune.

L’or et l’argent physiques ne se contenteront pas de préserver votre richesse, mais l’amélioreront considérablement, alors que l’économie mondiale entre dans une période très troublée.

Allons-nous vivre une « or mania » ?

Oui, très probablement.

Cela signifie que l’or (et l’argent) pourraient devenir surévalués et surestimés au cours des 5 à 10 prochaines années, comme dans toutes les phases de mania. Ce pourrait être le moment d’échanger de l’or et de l’argent contre des actifs sous-évalués et mal-aimés, tels que des actions, des terres ou des entreprises solides. De telles situations peuvent créer des opportunités fantastiques, mais nous devons d’abord traverser des moments difficiles et purifiants.

À Propos Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

La clientèle internationale de VON GREYERZ conserve stratégiquement une partie importante de sa fortune en Suisse dans de l’or et de l’argent physique en dehors du système bancaire. VON GREYERZ est heureux d’offrir un service de préservation du patrimoine unique et exceptionnel à sa très estimée clientèle répartie dans plus de 90 pays.

VONGREYERZ.GOLD

Contactez-nous

Les articles peuvent être republiés si la propriété des droits est reconnue avec un lien vers VONGREYERZ.GOLD