QU’EST-CE QUE POWELL ET LAGARDE ONT DIT AU G7 ?

Voici une déclaration conjointe de Christine Lagarde (BCE) et Jérôme Powell (Fed) lors d’une réunion secrète du G7 à laquelle ont participé tous les dirigeants et chefs des finances des sept pays, du FMI et de la BRI :

“Le système financier est au bord de l’effondrement depuis septembre 2019, date à laquelle nous avons lancé les opérations de Repos et QE. Depuis, la situation n’a fait qu’empirer. Le coronavirus nous a frappé à un moment où le système bancaire était au bord de l’effondrement.

Nous avons eu beaucoup de difficultés à sauver les banques et maintenant, nous devons sauver les grandes sociétés, les petites entreprises, les particuliers, les municipalités, les États, l’État fédéral et ce, en plus du sauvetage d’un système financier qui se détériore de jour en jour. Tout le système fuit comme une passoire et nous luttons pour le maintenir à flot.

Heureusement, les planches à billets nous aident à faire tourner le système, juste assez. Notre grande crainte est que le marché se rende compte que cette monnaie imprimée n’a aucune valeur. C’est le cas, bien sûr, mais nous pouvons le dire à personne. Si le monde en prend conscience un jour, le système financier pourrait rapidement imploser. Et nous serions totalement impuissants pour arrêter cela…”

EXPONENTIELLEMENT PIRE QUE 2008 – UN TROU NOIR

Le monde se trouve aujourd’hui dans cette situation. Le système financier est au bord de l’implosion. Une petite fissure pourrait entraîner l’ensemble du système dans un trou noir.

Il suffirait d’une deuxième vague de Covid-19 ou d’une faillite bancaire pour déclencher une implosion des marchés de la dette et de l’ensemble du système.

Le monde était dans une situation similaire en 2008, mais aujourd’hui, avec plus de 100 000 milliards $ de dettes et des milliers de milliards $ de produits dérivés supplémentaires, ainsi qu’une économie mondiale en désintégration – le risque est désormais exponentiellement plus grand.

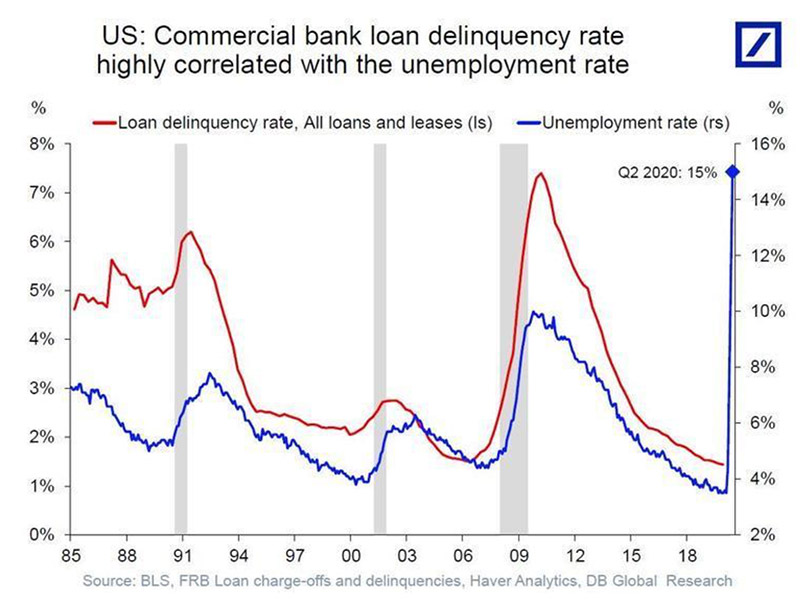

Les créances douteuses dans le système financier augmentent chaque minute, la plupart des emprunteurs subissant de fortes pressions financières. Il suffit de regarder le tableau ci-dessous pour voir comment les créances douteuses suivent le chômage. Les banques ne l’ont pas encore signalé, mais nous le verrons au cours des deux prochains trimestres.

“DIRE LA VÉRITÉ EST UN ACTE RÉVOLUTIONNAIRE”

Pourquoi les présidents de la Fed et de la BCE ne disent-ils pas la vérité ? Ils le font peut-être, mais dans leur language de banquiers centraux.

La présidente de la BCE, Christine Lagarde, a indiqué que la reprise après la pandémie de coronavirus sera “freinée” et modifiera de façon permanente plusieurs pans de l’économie. Powell a récemment déclaré : “Le chemin à parcourir sera certainement difficile. Des vies et des moyens de subsistance ont été perdus. L’incertitude est grande.”

Les termes “freinée” et “difficile” peuvent être utilisés encore longtemps sans provoquer la panique. Évidemment, ils ne diront jamais aux épargnants que leur argent pourrait bientôt disparaître. C’est pourquoi les gens doivent le découvrir par eux-mêmes, en espérant qu’il ne sera pas trop tard.

LEÇONS EN MATIÈRE DE RISQUE

La plupart des gens n’ont jamais eu à se soucier des risques dans le système financier car jusqu’à présent, ils ont été sauvés par les banques centrales.

En plus de 50 ans d’activité, j’ai appris beaucoup de choses. Jeune homme, lorsque j’ai obtenu mon MBA en 1969, j’ai dû tout apprendre sur l’économie keynésienne, avant de comprendre plus tard que tout cela était faux.

Mon premier emploi a été pour une banque suisse, dans le domaine des prêts commerciaux. C’était l’époque où le système bancaire suisse fonctionnait selon des principes conservateurs. La formation parfaite pour analyser et comprendre le risque, très différente de l’effet de levier massif d’aujourd’hui avec un minimum de capital.

J’ai vraiment appris à gérer les risques chez Dixons. À l’époque, il s’agissait d’une petite entreprise cotée en Bourse, que nous avons développée jusqu’à devenir le premier détaillant électronique du Royaume-Uni et une société du FTSE 100. À 29 ans, j’ai d’abord été directeur financier et, quelques années plus tard, vice-président exécutif. Dixons a été fondée par un brillant homme d’affaires. L’apprentissage a été très rapide. Il a maintenant 88 ans et semble toujours aussi vif.

L’un de nos principes était de toujours paniquer tôt, mais de manière contrôlée. Par exemple, en cas de baisse sensible des dépenses des consommateurs, nous mettions rapidement en place des réductions de coûts importantes dans toute l’entreprise. Si nous faisions des grosses acquisitions, nous vendions rapidement les dead assets ou les actifs liquides pour réduire l’endettement.

En étant financièrement prudents et commercialement agressifs, nous avons réussi à faire croître rapidement l’entreprise sans prendre de risques excessifs. Nous avons survécu à la crise pétrolière du début des années 1970, ainsi qu’à la grève des mineurs de charbon durant laquelle nous ne disposions d’électricité que 3 jours par semaine. Les autres jours, nous vendions des téléviseurs à la bougie.

Un faible effet de levier et un faible endettement étaient la clé. C’était donc très différent d’aujourd’hui, où l’endettement et l’effet de levier sont énormes. C’est pourquoi aucun individu ni aucune entreprise ne peut survivre à une grave crise sans l’aide de l’État. De nos jours, peu de gens se constituent un pécule pour les jours de pluie. Lorsque les choses vont bien, tout l’argent est dépensé et lorsqu’elles tournent mal, ils empruntent ou reçoivent une aide de l’État. Cela vaut aussi bien pour les particuliers que pour les grandes entreprises.

DETTES ET DÉFICITS – LE MANTRA MODERNE DE LA FINANCE

Avec des taux d’intérêt faibles ou nuls et une valeur de la monnaie en baisse constante, il n’y a clairement aucune incitation à épargner. De plus, les gouvernements et les banques centrales donnent un très mauvais exemple.

Comment s’attendre à ce que les gens soient prudents alors que les gouvernements et leurs banques centrales ont, pendant des décennies, accumulé des déficits et imprimé de la monnaie ? Les dettes et les déficits sont le mantra de la finance moderne. Mais personne ne semble comprendre que ce mantra est devenu une maladie chronique qui détruit le monde beaucoup plus vite que le coronavirus.

WEIMAR & ZIMBABWE

Les banques centrales de la planète sont en train de faire pire que Weimar et le Zimbabwe réunis. Avec les gouvernements, elles ont imprimé et emprunté 18 000 milliards $ depuis le début de la crise sanitaire. Depuis le début de la grande crise financière en 2006, la dette mondiale a plus que doublé, en passant de 125 000 milliards $ à plus de 275 000 milliards $, mais ce n’est que le début.

Nous parlons de milliards, de milliers de milliards et de quadrillions comme si nous savions ce que cela représente… Mais il est absolument impossible de mesurer ce qu’est un millier de milliard. Pour compter jusqu’à un millier de milliard, il faudrait 32 000 ans, en allant très vite, et sans jamais hésiter ni se tromper – ni recommencer depuis le début. Donc pour les 18 000 milliards $ qui viennent d’être créé à l’échelle mondiale, combien de temps faudrait-il ? Près de 600 000 ans.

LE QE DE LA FED ET DE LA BCE N’A AUCUNE VALEUR

C’est totalement irréaliste et impossible. Chaque fois qu’une telle quantité de monnaie a été imprimée auparavant, comme à Weimar, elle n’a jamais eu aucune valeur. C’est également le cas cette fois-ci !

Une dette de cette ampleur ne pourra jamais être remboursée au taux du marché. Seulement à des taux proches de zéro ou négatifs. Elle ne peut pas être remboursée avec de l’argent gagné normalement. 18 000 milliards $ équivaut à 22% du PIB mondial. Comme presque tous les pays ont des déficits aujourd’hui, il n’y a absolument AUCUNE chance que cette dette soit remboursée à l’avenir. N’oubliez pas que les États-Unis n’ont pas enregistré d’excédent budgétaire depuis 1960. (Ne me parlez pas des années Clinton. Il s’agissait de faux excédents étant donné que la dette continuait d’augmenter).

Pratiquement toute la monnaie créée par le gouvernement américain et la Fed au cours des 20 dernières années n’a aucune valeur, car tout argent créé à volonté à partir de rien est, par définition, faux. Lorsqu’il suffit d’appuyer sur un bouton pour imprimer 10 000 milliards $, sans rien produire sous forme de biens ou de services, la monnaie a ZÉRO valeur.

Je me répète pour que les gens comprennent ce qui se profile et puissent se préparer financièrement.

Pourquoi Powell et Lagarde n’avouent-ils pas que les actions des banques centrales détruisent l’économie et la valeur de la monnaie ?

Depuis le début de ce siècle, le dollar a perdu 86% et l’euro 82%, mesuré en monnaie réelle. La monnaie réelle est évidemment l’or, puisqu’elle conserve un pouvoir d’achat constant et est la seule monnaie à avoir survécu dans l’histoire.

LE VOYAGE VERS ZÉRO NE SERA PAS LONG !

MARCHÉS

ACTIONs

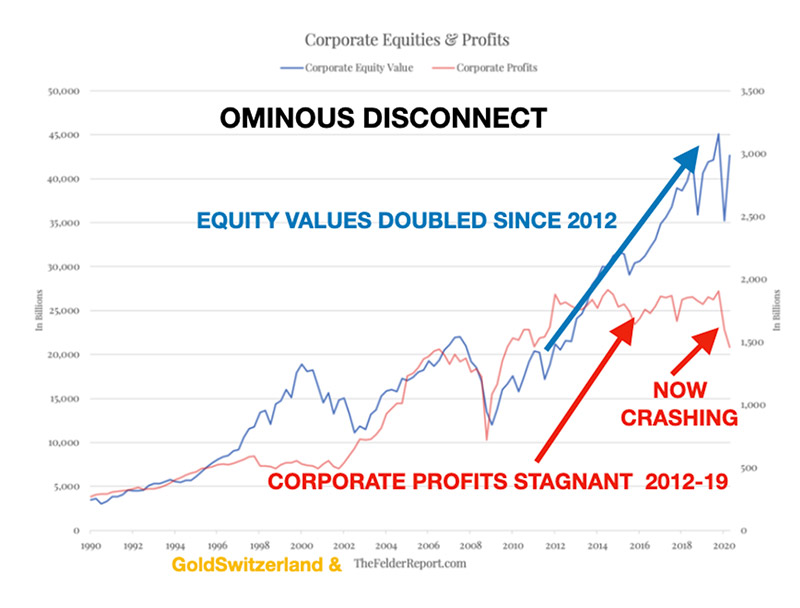

Il y a un écart inquiétant entre la valeur des actions de sociétés et les bénéfices. Comme le montre le graphique ci-dessous, les valeurs ont doublé depuis 2012, tandis que les bénéfices stagnent de 2012 à 2019. En 2020, les bénéfices s’effondrent et les actions suivront.

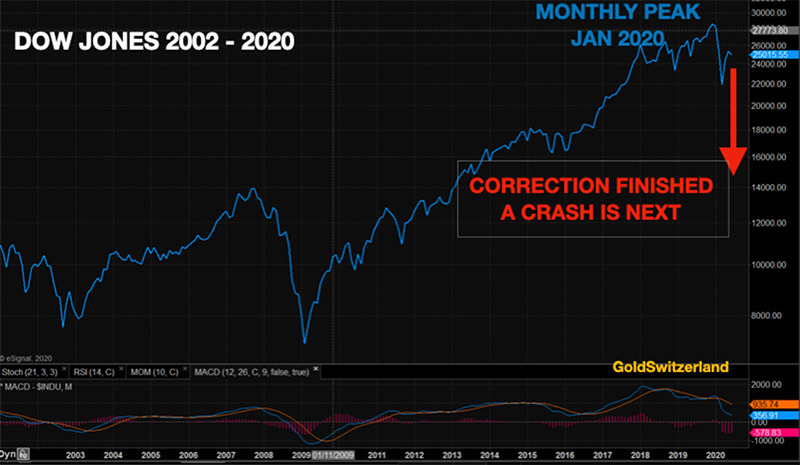

Le Dow Jones a terminé sa correction à la hausse le 8 mai et reprend maintenant sa tendance à la baisse. Tous les optimistes de la reprise en V vont prendre un coup sur la tête. Le Dow mensuel a atteint un sommet en janvier 2020 (voir le graphique), et la tendance à la baisse a été confirmée bien avant que le coronavirus ne vienne perturber les marchés.

Je prévoyais une reprise imminente de la tendance baissière des marchés actions et cela semble clairement être le cas. La plupart des acteurs du marché seront choqués de voir les actions chuter sous les plus bas de mars et, à long terme, beaucoup, beaucoup plus bas.

OR & ARGENT

Beaucoup craignaient que les métaux précieux baissent avec les actions, mais ce n’est pas le cas.

Au contraire, il semble que l’or ait cassé le niveau important des 1 770 $. Depuis que les lignes d’or chinoise et Maginot à 1350$ ont été brisées il y a un an, l’or a gagné plus de 400 $, soit 30 %. La consolidation de 6 ans entamée en 2013 a permis d’accumuler beaucoup d’énergie, ce qui portera l’or à plus de 2 000 $ lors du prochain mouvement.

La bataille pour maintenir l’argent en dessous de 18 $ a été rude. Les gars de la LBMA semblent avoir perdu ; l’argent a franchi le niveau de 18 $ sous lequel il était depuis 2014, excepté 3 mois en 2016. Cette ligne Maginot Argent est encore plus importante que la ligne or, car elle provient d’un niveau bien inférieur, de 64% en dessous du pic de 50 $. Une fois la ligne franchie, nous assisterons à une explosion de l’argent et à une forte baisse du ratio or/argent.

Praeterea censeo Carthaginem esse delendam – Cato the Elder

3rd Punic War 149 – 146 BC

“De plus, je considère que Carthage doit être détruite” disait Caton l’Ancien à la fin de chaque discours prononcé au Sénat romain, avant la troisième Guerre punique (149 – 146 avant J.-C.). Sa persévérance a fini par payer et Carthage, ville phénicienne d’Afrique du Nord, a été détruite.

J’ai appris cette phrase en cours de Latin et d’histoire romaine, et elle m’est restée depuis.

La raison pour laquelle je mentionne cette phrase est que, comme Caton, je termine généralement la plupart de mes articles de la même manière, à savoir qu’il faut détenir de l’or à des fins de préservation de la richesse et non pour des bénéfices mesurés en fausse monnaie papier.

J’espère que ma compréhension historique de l’or, mais aussi ma passion et ma persévérance aideront quelques personnes à éviter la ruine dans les années à venir.

P.S. La réunion secrète du G7 dont il est question au début de cet article n’a évidemment jamais eu lieu. Mais elle aurait dû avoir lieu !

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD