ASSUREZ VOTRE PATRIMOINE OU RISQUEZ DE TOUT PERDRE

Embrassez l’incertitude – Quiconque ne suit pas cette maxime dans les prochaines années risque d’enchaîner les mauvaises surprises. Car la progression stable de l’économie mondiale depuis la Seconde Guerre mondiale touche à sa fin. Au lieu d’atteindre un sommet cyclique normal au cours des deux prochaines années, nous allons plutôt assister à l’implosion massive d’une bulle remplie de dettes et d’actifs gonflés. Le système est manipulé avec succès depuis des décennies par les banques centrales, certaines banques commerciales, la BRI et le FMI, et ce, au profit d’une petite élite.

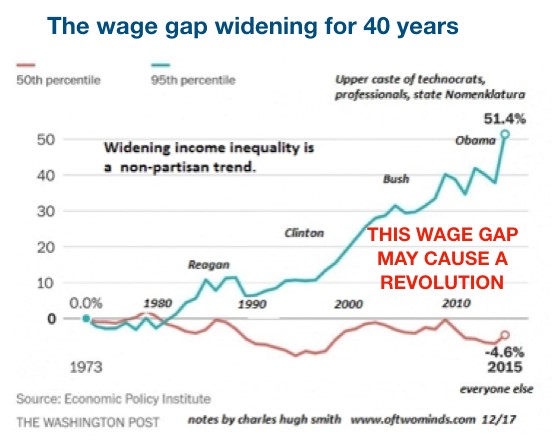

L’écart de revenu – catalyseur de troubles sociaux

Il suffit de regarder le graphique ci-dessous pour voir que l’écart salarial aux États-Unis ne cesse de grandir entre les 5% du haut et les 50% du milieu depuis 1973. Les salaires de la classe supérieure ont augmenté de 51%, tandis que ceux de la classe moyenne ont baissé de 4%. De quoi alimenter les mouvements contestataires. Les troubles sociaux sont clairement l’une des incertitudes auxquelles nous devons nous préparer.

La plupart des prédictions seront éronées

J’ai appris très tôt à embrasser l’incertitude, car dans certaines périodes, tout devient incertain. Les vies personelles peuvent changer très rapidement, tout comme l’économie mondiale et la situation politique. Il y a des moments où les projections et les probabilités sont correctes, mais les prochaines années seront très différentes.

La plupart des investisseurs croient que la trajectoire historiquement prévisible des marchés boursiers se poursuivra. Pourquoi pas, puisque la tendance est à la hausse depuis aussi longtemps qu’on s’en souvienne. Les corrections de 1973, 1987, 2000, 2007 ont été rapidement effacées par de nouveaux sommets.

L’investisseur moyen se sent toujours très confiant au sommet du marché. Il ne s’inquiète pas du risque, et même si les valorisations sont en surchauffe, “le marché boursier monte toujours”.

L’investissement est une question de risque et le risque économique est aujourd’hui plus grand que jamais, si l’on regarde les actions, les obligations ou l’immobilier.

Mais l’incertitude s’étend aujourd’hui bien au-delà des différentes classes d’actifs. C’est beaucoup plus grave que cela. Les actions des banques centrales et du système bancaire de réserve fractionnaire ont créé un système financier monstrueux qui a peu de chance de perdurer.

Pire qu’en 2007-2009

En 2007-2009, le système bancaire est passé à deux doigts de l’effondrement. Cela se reproduira, mais cette fois les banques centrales ne se contenteront pas d’injecter 10 000 milliards $ pour résoudre le problème. Quand la bulle des produits dérivés éclatera, elles créeront, à partir de rien, des milliers de milliards de dollars et probablement même des quadrillions.

Ce n’est pas le genre d’incertitude que n’importe qui pourrait embrasser. Mais il est heureusement possible de s’assurer contre le risque d’effondrement bancaire, de chute de la plupart des classes d’actifs et de destruction finale du système monétaire. Alors, comment s’assurer contre un système financier de plusieurs quadrillions de dollars ?

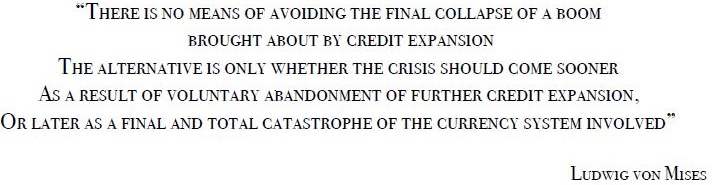

“Il n’y a aucun moyen d’éviter l’effondrement final d’un boom provoqué par une expansion du crédit. L’alternative est de savoir si la crise doit arriver plus tôt, par l’abandon volontaire d’une expansion supplémentaire du crédit, ou plus tardivement, comme une catastrophe finale et totale du système monétaire affecté.” – Ludwig von Mises

Assurance patrimoniale

La solution est si simple que plus de 99% des investisseurs et des gens ordinaires n’y penseraient même pas. Mais ce qui est encore pire, c’est que si on leur parlait d’une “assurance-vie” qui pourrait les sauver de la misère, ils ne l’envisageraient toujours pas. C’est exactement ce qu’il s’est passé au Venezuela. Le régime socialiste a totalement détruit l’économie et appauvri le peuple. Si les gens avaient acheté cette assurance il y a dix ans ou même à la fin 2017, cela aurait pu les sauver. Veuillez consulter mon article de la semaine dernière.

La plupart des gens comprendront maintenant que je parle d’or physique. C’est une solution simple et évidente pour se protéger contre les risques actuels, mais moins de 1% des gens la prendront en considération.

Comme les fonds spéculatifs détiennent un nombre record de positions vendeuses à découvert, le prix de l’or en dollars est actuellement à son plus bas annuel. L’investisseur et spéculateur moyen sort de l’or ou est très nerveux. Mais l’investisseur qui recherche la préservation de patrimoine n’est pas du tout inquiet, car il détient de l’or pour se protéger contre les risques massifs du système financier. Nous observons actuellement un intérêt accru de la part de ce type d’investisseurs.

Certains lecteurs critiquent notre point de vue sur l’or et nous accusent de prêcher pour notre propre paroisse. Mais je ne suis pas dans le marché de l’or pour mon intérêt personnel. En 2001, j’ai identifié que les risques du système financier étaient si élevés qu’il devenait indispensable de détenir une assurance sous forme d’or, avec stockage en dehors du système bancaire. Début 2002, nous avons acheté d’importantes quantités d’or pour notre propre compte et pour les investisseurs de l’époque. Le prix était alors de 300 $. Nous avons recommandé à nos investisseurs de détenir une part significative de leurs actifs financiers en or. Nous considérions alors que 25% était un minimum mais que des pourcentages plus élevés étaient appropriés.

Investir dans des actifs mal aimés et sous-évalués

À l’époque, en 2002, l’or à 300 $ n’était pas apprécié et sous-évalué. C’est toujours le meilleur moment pour réaliser un investissement. Matterhorn Asset Management était alors une société d’investissement privée. En raison de l’intérêt croissant à travers le monde pour la préservation de patrimoine, nous avons transformé MAM en une société réglementée suisse facilitant la propriété d’or et d’argent stockés dans des coffres-forts privés ultra-sécurisés, situés en dehors du système bancaire.

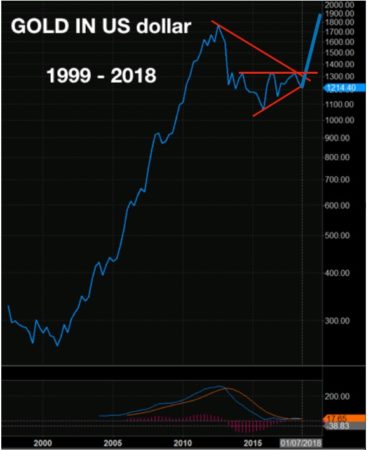

L’or a atteint 1 900 $ en 2011 et s’est mis ensuite à baisser. Entre-temps, le risque a augmenté de façon exponentielle et les raisons de détenir de l’or en tant qu’actif de préservation du patrimoine sont désormais plus fortes que jamais.

Les investisseurs qui ont acheté de l’or entre 2011 et 2012, aux alentours du sommet, ne sont pas “dans le vert” actuellement. Mais ceux qui ont investi pour préserver leur patrimoine ne sont pas inquiets. Ils savent pourquoi ils détiennent de l’or et que ce n’est qu’une question de temps avant que le prix de l’or ne reflète la valeur réelle des devises sans valeur.

Si nous regardons le graphique trimestriel de l’or en dollars, la tendance est clairement à la hausse. La correction s’est achevée à la fin 2015. L’or est prêt pour une hausse majeure qui devrait commencer au début de l’automne.

L’or est proche du sommet dans de nombreuses monnaies

En regardant l’or dans d’autres monnaies comme le dollar australien, le prix se situe autour du sommet de 2011-2012.

En dollars canadiens ou en livres, la correction est beaucoup plus petite qu’en dollars américains. L’appréciation temporaire de la devise américaine pèse sur le cours de l‘or. Lorsque le dollar débutera son prochain mouvement vers sa valeur intrinsèque de zéro, l’or augmentera dans toutes les devises, y compris en dollars américains. À noter que le dollar, même avec prix de l’or à 1 220 $, a perdu 80% de sa valeur au cours de ce siècle.

L’or, corrigé de l’inflation, est à des niveaux historiquement bas

L’or à 1 220 $, ajusté en fonction du taux d’inflation réel, est presque aussi bon marché qu’en 1999, à son plus bas de 250 $. Plus important encore, l’or corrigé de l’inflation est maintenant très proche du creux de 300 ans enregistré en 1999. En ce moment, l’or est une bonne affaire car il est de nouveau mal-aimé et sous-évalué. Sur une base ajustée en fonction de l’inflation, le sommet de 850 $ atteint en 1980 serait aujourd’hui de 16 650 $. Bien avant de voir les prix de l’or hyperinflationnistes, ce niveau de 16 600 $ devrait être facilement atteint.

Détenir de l’or physique à des fins de protection du patrimoine est un secret bien gardé en Occident. Dans cette partie du monde, pratiquement personne n’a de l’or. Parallèlement, les sages de l’Est continuent d’acheter tout l’or produit annuellement. La Chine, l’Inde, l’Iran, la Turquie, la Russie connaissent l’histoire et l’économie. C’est pourquoi ils accumulent autant de réserves d’or.

Si vous comprenez pourquoi l’or est la seule monnaie à avoir survécu pendant 5 000 ans, vous devriez suivre l’exemple de l’Est.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD