SI VOUS COMPRENEZ L’OR, VOUS N’êTES PAS UN GOLDBUG

Qu’est-ce qu’un Goldbug ? Wikipedia le définit comme “une personne extrêmement optimiste pour l’or en tant qu’investissement et/ou étalon de mesure de la richesse… Goldbug peut également être utilisé de manière péjorative“.

Investopedia indique qu’un Goldbug est un “individu très haussier pour l’or en tant qu’investissement et l’évolution de son prix”.

Enfin, le Free Dictionary définit goldbug comme : “1. Une personne, particulièrement un économiste ou un politicien, qui soutient l’étalon-or, ou 2. Une personne qui croit en l’achat de lingots d’or comme investissement personnel, ou 3. Un scarabée doré.”

Étant donné que moins de 0,5% des actifs financiers mondiaux sont alloués à l’or, la plupart des gens ne comprennent pas le métal précieux, ni l’intérêt d’en détenir. Ceux qui connaissent la valeur réelle de l’or ne peuvent approuver qu’une seule des définitions ci-dessus : un Goldbug est un scarabée doré. Cela ne se discute pas.

Beaucoup de gens utilisent le terme Goldbug péjorativement car ils n’ont jamais pris la peine de comprendre l’importance de l’or.

Alors, pourquoi moi et d’autres préconisons la détention d’or depuis 17 ans sans être des Goldbugs ?

Ce n’est pas parce que je suis haussier sur le prix de l’or et que je souhaite faire de l’argent rapidement. Ce n’est pas non plus parce que je crois en l’étalon-or (voir mon article sur FreeGold).

Non, l’or a une signification beaucoup plus profonde. La définition la plus simple de l’or vient de JP Morgan : “La monnaie, c’est l’or, et rien d’autre”. Mais cela mérite plus de précisions. Bien sûr que l’or est la monnaie. C’est la seule monnaie à avoir survécu à travers l’histoire. Toutes les autres monnaies ont été détruites par les dirigeants ou les banquiers centraux via l’émission de quantités infinies de crédit et de monnaie imprimée. Et cela se reproduit aujourd’hui, puisque toutes les monnaies ont perdu 97-99% en termes réels depuis la création de la Fed en 1913.

À quoi sert l’or ? En termes simples, l’or préserve la richesse et permet de s’assurer contre un système financier pourri, gonflé par des centaines de milliards de dollars de crédit et de monnaie imprimée, ainsi que des quadrillions de dollars de produits dérivés. L’or est votre meilleure protection contre l’implosion prochaine des bulles sur les marchés d’actifs et de la dette.

Pour ceux qui pensent que c’est différent aujourd’hui, étudiez l’histoire. Toutes les grandes bulles d’actifs et de dettes ont toujours entraîné l’effondrement de la monnaie et du système financier, là où elles se sont produites.

Mais cette fois, le problème est global. La dette mondiale, qui s’élève à 250 000 milliards $, représente 3 fois le PIB mondial – un record absolu. Et si nous ajoutons les passifs non capitalisés et les dérivés, le total des dettes et des passifs s’élève à plus de 2 quadrillions $, soit 25 fois le PIB mondial. Voilà donc le risque qui pourrait potentiellement déboucher sur le plus grand effondrement financier et économique de l’histoire.

Il n’y a aucune certitude que cela se produira, mais la probabilité est très élevée. Les gouvernements n’ont qu’un seul remède : l’impression monétaire. Même un enfant comprendrait qu’imprimer de la monnaie et émettre plus de dettes pour résoudre un problème d’endettement est illogique. Malheureusement, les keynésiens comme le prix Nobel Krugman ne l’ont pas compris. Il est impossible de résoudre un problème en utilisant les mêmes méthodes qui l’ont créé.

DÉTENIR DE L’OR – UNE CONDITION SINE QUA NON

Examinons quelques-unes des raisons pour lesquelles il est essentiel de détenir de l’or physique :

L’or protège contre :

1. Dépréciation de la monnaie

– La baisse de 97-99% de toutes les devises au cours des cent dernières années se poursuivra jusqu’à ce qu’elles atteignent zéro. Il ne reste donc que 1% à 3% à perdre, mais n’oubliez pas cela représente une chute de 100% à partir du niveau actuel.

2. Faillites bancaires – renflouements internes

– Avec un effet de levier de 10 à 50, les banques ne survivront pas au prochain resserrement du crédit. Ajoutez à cela leur exposition aux dérivés. Une faillite systémique est garantie.

3. Effondrement des marchés boursiers

– Les actions ont été alimentées par l’impression monétaire et les rachats de titres et sont maintenant surévaluées selon tous les critères. Une chute de 90% en termes réels, comme en 1929, est probable. Les risques économiques et financiers sont aujourd’hui exponentiellement plus importants qu’à la fin des années 1920.

4. Défaillance du marché obligataire

– Le cycle haussier de 35 ans des obligations est maintenant une méga-bulle qui va imploser. Il s’est retourné à la baisse il y a trois ans et les taux sont en route pour revenir au niveau de 16% du début des années 1980. Alors que les gouvernements imprimeront des montants illimités de monnaie, feront défaut ou appliqueront des moratoires, les investisseurs du marché obligataire, comme la Chine et le Japon, se débarrasseront de leurs obligations américaines tout comme le fait déjà la Russie.

5. Inflation – hyperinflation

– Tandis que les gouvernements tenteront désespérément et sans succès de sauver le système et imprimeront des quantités illimitées de monnaie, la plupart des grandes économies connaîtront l’inflation, puis l’hyperinflation. Quiconque a vécu dans une économie hyperinflationniste, comme l’Argentine, le Zimbabwe et le Venezuela, sait que la monnaie est totalement détruite. Malheureusement, peu de gens réalisent que l’or pourrait les sauver.

6. La déflation

– Contrairement aux idées reçues, l’or a historiquement très bien performé en période de déflation. À mon avis, il y aura d’abord une hyperinflation alors que les gouvernements tenteront de sauver le monde avec la planche à billets. Lorsque cela échouera et que les marchés des actifs et du crédit imploseront, il y aura une grave implosion déflationniste. Les banques ont peu de chances de survivre sous leur forme actuelle. Comme les banques feront faillite, l’argent en banque disparaîtra. L’or sera alors utilisé comme moyen d’échange.

7. Pic or

– La production d’or a déjà atteint un sommet. Il n’y a pas eu de découvertes majeures depuis les années 1990. Même si, subitement, de nouvelles découvertes importantes se produisent, il faut au moins 15 ans entre la découverte et la production. Nous assisterons donc à des pénuries d’or importantes dans les prochaines années.

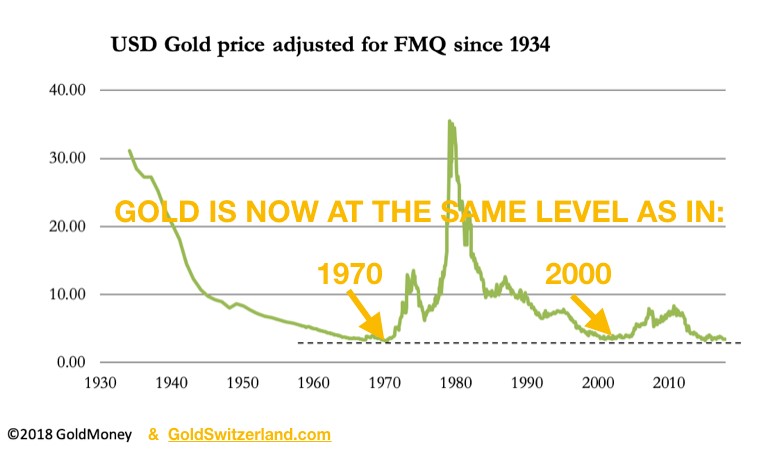

8. Or papier

– Le prix de l’or est actuellement à un niveau ridiculement bas en raison du marché papier qui détermine le prix de l’or, qu’il soit physique ou papier… Le prix de l’or ajusté en fonction de la masse monétaire est aujourd’hui au même niveau qu’en 1970, lorsque l’or était à 35 $ et en 2000, lorsqu’il était à 280 $. Il y a au moins 100 fois plus d’or papier en circulation que d’or physique disponible. Lorsque les détenteurs d’or papier paniqueront et demanderont la livraison, il n’y aura pas d’or disponible, et ce à n’importe quel prix. C’est à ce moment-là que le cours de l’or atteindra des multiples de son niveau actuel.

9. DETTE DES ENTREPRISES

– L’endettement des entreprises a explosé dans la plupart des pays industrialisés et se trouve maintenant à un niveau dangereux. Aux États-Unis, par exemple, l’endettement des entreprises par rapport au PIB a doublé depuis les années 1960. L’optimisme irrationnel et les rachats d’actions ont alimenté cette explosion de la dette.

10. Autres risques

– Il existe un certain nombre d’autres risques majeurs pouvant survenir à tout moment. Notamment des risques géopolitiques : guerre civile, troubles sociaux, risques pays en Chine, au Japon, aux États-Unis, au Moyen-Orient, dans les marchés émergents, etc. Beaucoup de ces choses ont déjà commencé, comme le shutdown du gouvernement américain, le fiasco du Brexit au Royaume-Uni, les gilets jaunes en France et la migration de masse sur plusieurs continents. Tout cela n’est que le début.

L’OR EST AUJOURD’HUI À LA FOIS UNE ASSURANCE ET UN bon INVESTISSEMENT

L’or n’est clairement pas la panacée à tous les problèmes énumérés ci-dessus. Mais il n’existe pas de meilleure assurance contre les risques financiers et économiques du monde actuel. En particulier en période de crise, l’or est l’actif de préservation du patrimoine le plus important ainsi qu’une réserve de valeur et un moyen d’échange.

Mais n’oubliez pas de conserver l’or physique et de l’entreposer à l’extérieur du système financier, dans un coffre-fort sécurisé et une juridiction sûre.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD