UNE BANQUE SUISSE PERD L’OR D’UN CLIENT

Ne laissez pas votre banque détenir votre or. Elle pourrait le perdre. Un investisseur nous a récemment confié que sa banque suisse avait déplacé son or du coffre-fort de la banque vers un coffre-fort privé au nom de la banque, à Zurich. Le client était au courant de ce transfert. Les problèmes ont ensuite commencé. L’or était alloué et le client connaissait les numéros de lingots. Le client a ensuite souhaité stocker son or via l’intermédiaire de notre société et en a informé sa banque. Mais l’or n’était plus là. L’or était censé être séparé mais la banque l’avait placé dans un coffre collectif. Les barres allouées et numérotées du client étaient introuvables.

Vraisemblablement, la banque va assumer sa responsabilité et fournir de nouveaux lingots au client. Mais encore une fois, cela prouve qu’il n’est pas prudent de garder son or dans une banque. Nous avons rencontré des problèmes similaires avec de nombreuses banques suisses, grandes ou petites.

Une fois sous pression, les banques emprunteront l’or des clients

En temps normal, lorsqu’il reste encore de l’or physique, la banque peut rectifier le problème. Mais quand il y a une pénurie d’or et que la banque est sous pression, elle peut facilement “emprunter” l’or des ses clients. Si à un moment donné n’y a plus d’or disponible, la banque peut alors se retrouver avec un passif impossible à rembourser, en particulier si le prix du métal précieux augmente rapidement.

Encore une fois, je recommande aux investisseurs de ne pas détenir d’or physique dans un coffre-fort à la banque. Lorsque la prochaine crise financière se déclenchera, vous ne pourrez récupérerer votre or et vous n’aurez pas accès à votre coffre-fort. La banque vous dira évidemment que l’or dans le coffre vous appartient, mais je ne leur ferais pas confiance. De plus, les portes des banques pourraient être fermées très longtemps. Même si vous parveniez un jour à récuperer votre or, cela pourrait prendre des années.

Il est préférable de stocker l’or de manière privée dans des coffres-forts sécurisés auxquels vous avez accès physiquement à tout moment.

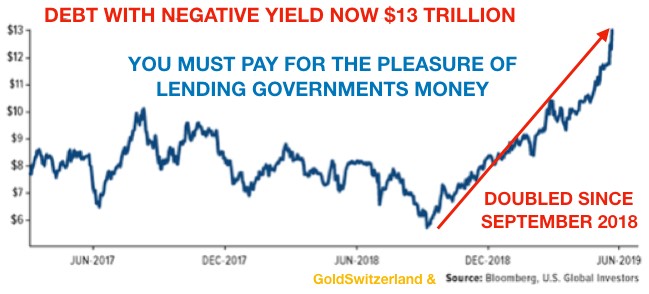

Payez les gouvernements pour prendre votre argent

Le marché total des obligations d’État représente environ 50 000 milliards $. Sur cette somme, 13 000 milliards $ portent des intérêts négatifs. Pour moi, il est totalement incompréhensible que l’on puisse prêter de l’argent à des gouvernements en faillite.

Premièrement, étant donné que la plupart des monnaies ont perdu 97-99% de leur valeur en termes réels depuis la création de la Fed en 1913, vous êtes assuré de récupérer moins d’argent réel que ce que vous avez investi si vous détenez une obligation souveraine pendant plusieurs mois.

Deuxièmement, aucun gouvernement ne sera en mesure de rembourser sa dette dans les années à venir. Bientôt, ils arriveront à un point où ils ne pourront même plus payer les intérêts.

Comment les investisseurs peuvent-ils alors prêter aux gouvernements 13 000 milliards $ et payer pour avoir ce privilège ? C’est totalement absurde. Vous donnez de l’argent à un pays insolvable et vous devez le payer pour cela.

Mettez votre argent au Portugal ou dans l’or ?

Prenons l’exemple du Portugal. Le pays a un ratio dette/PIB énorme de 125% et des rendements négatifs de 2 à 5 ans. Qu’est-ce que vous feriez ? Prêteriez-vous de l’argent à un pays qui ne le remboursera jamais ? Payerez-vous pour ce plaisir ou achèteriez-vous de l’or à la place ?

L’or est la seule monnaie à avoir survécu pendant 5000 ans et aussi la seule monnaie à avoir maintenu son pouvoir d’achat. L’or n’est la dette de personne et est non grevé. De plus, c’est un actif liquide, utilisable pour le troc. Je doute que quiconque acceptera une obligation portugaise comme paiement en 2025, par exemple, alors qu’elle n’aura plus aucune valeur. Mais je suis convaincu que tout le monde acceptera une pièce ou un lingot d’or.

Un Vietnamien achète un appartement avec de l’or

Beaucoup de gens en Extrême-Orient préfèrent détenir de l’or ou des devises étrangères plutôt que du cash. Le Bangkok Post a récemment rapporté que l’or était utilisé pour acheter de l’immobilier au Vietnam. Un commerçant de Hanoi a acheté un appartemment d’une valeur de 138 000 $, en payant la moitié en or et la moitié en espèces. Il a déclaré : “Nous avons procédé ainsi parce que les deux parties ne voulaient pas faire un virement bancaire. On a l’habitude d’acheter des choses avec de l’or et de l’argent.”

Le journal a déclaré que le Vietnam est l’une des économies dont la croissance est la plus rapide au monde, et pourtant “il est encore au Moyen-Âge lorsqu’il s’agit de suivre la tendance mondiale vers les transactions sans espèces”.

Hmmmm ! Il semble que le commerçant soit beaucoup plus intelligent que le journaliste. Le commerçant a tout compris et fait confiance à la valeur intemporelle de l’or plutôt qu’à la papier-monnaie qui risque de devenir sans valeur au cours des prochaines années.

Le commerçant confirme la sagesse de l’Est dont on parle souvent. Les habitants de l’Inde, de la Chine, du Vietnam, de la Thaïlande et de bien d’autres pays de l’Est investissent une grande partie de leur épargne dans l’or, car ils savent que c’est de loin le meilleur moyen de préserver la richesse. Si les Zimbabwéens, les Argentins ou les Vénézuéliens l’avaient fait, cela les aurait sauvés de la pauvreté et de la misère.

Acheter une maison en or pour 93% moins cher

Avec l’effondrement des prix des actifs et la montée de l’or, vous serez en mesure d’acheter une maison pour une fraction du prix actuel, surtout si vous avez placé vos économies en or, comme le commerçant vietnamien.

Regardons l’effondrement à venir du prix d’une maison neuve aux États-Unis. Aujourd’hui, le prix médian d’une maison neuve est de 335 000 $. En 1963, il s’élevait à 17 000 $ – soit une multiplication par 20. Avec l’implosion des bulles d’actifs, un retour aux niveaux de 1985 est possible. Cela signifierait une baisse de 75% des prix de l’immobilier. Avec le tarissement du crédit et la montéer en flêche les taux d’intérêt, la chute pourrait être encore plus violente.

Dans le même temps, imaginons que le prix de l’or monte à 5 000 $ en monnaie d’aujourd’hui. Même si, 10 000 $, voir plus, me semble plus probable.

Comme le montre le tableau ci-dessus, une maison neuve coûte aujourd’hui 335 000 $ ou 235 oz d’or. En 2025, avec un prix médian en baisse de 75% à 84 000 $, et l’or en hausse de 254% à 5 000 $, une maison ne coûterait que 17 oz d’or. Soit une baisse de 93% en termes d’or. Cela semble irréaliste aujourd’hui, mais c’est très probable.

Trois types de monnaies

Lors de la prochaine crise financière mondiale, nous assisterons à l’impression massive de billets de banque, à la dépréciation totale de la plupart des monnaies et à l’hyperinflation. La seule façon de se protéger contre la destruction totale des actifs papier est de détenir de l’or et de l’argent physique.

Il y a trois sortes de monnaie : celle sans valeur, celle bientôt sans valeur et celle à la valeur éternelle. Dans l’histoire, la monnaie fiduciaire a toujours fini à ZERO. Il en sera de même pour le dollar et toutes les autres monnaies dans les prochaines années.

En 1971, vous pouviez acheter 100 grammes d’or (un peu plus de 3 oz) avec le billet de 100 $ ci-dessus. Aujourd’hui, le lingot de 100 grammes coûte 4 500 $ et pour 100 $, vous n’avez qu’un petit bout du lingot.

Ainsi, depuis 1971, le dollar a perdu 97,5% de sa valeur par rapport à l’or. Cela signifie qu’il n’a conservé que 2,5 % de son pouvoir d’achat réel. La chute du dollar à sa valeur intrinsèque de ZÉRO n’est qu’une question de temps. Le dollar perdra donc 100% de sa valeur actuelle.

Toutes les banques centrales ont détruit la valeur de la monnaie au cours des 100 dernières années. La plupart des gens n’en ont pas conscience car ils ne comprennent pas que l’or est la monnaie éternelle, qu’il maintient son pouvoir d’achat et reflète la mauvaise gestion de l’économie par les gouvernements.

L’effondrement du dollar et des autres monnaies aura des effets dévastateurs sur l’économie américaine et mondiale.

l’or et les actions en mouvement

Le prix de l’or a augmenté de 130 $ en peu de temps et a ainsi cassé définitivement la ligne Maginot de 6 ans à 1 350 $. L’or devrait atteindre 1 650 $ assez rapidement, puis ensuite de nouveaux sommets.

D’importants bouleversements vont bientôt avoir lieu sur les marchés avec le retour en force de la crise de 2007-2009. La phase finale de hausse des actions américaines pourrait durer quelques semaines, mais certainement pas plus de deux mois. Ensuite, un marché baissier séculier débutera et il sera dévastateur pour l’économie mondiale, le système financier et la papier-monnaie. La préservation du patrimoine est aujourd’hui plus importante que jamais dans l’histoire.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD