UNE éCONOMIE MONDIALE SUBMERGéE

De nombreux marchés émergents se transforment aujourd’hui en marchés submergés. Les économies, les monnaies et les marchés boursiers de nombreux pays sont en train de s’effondrer.

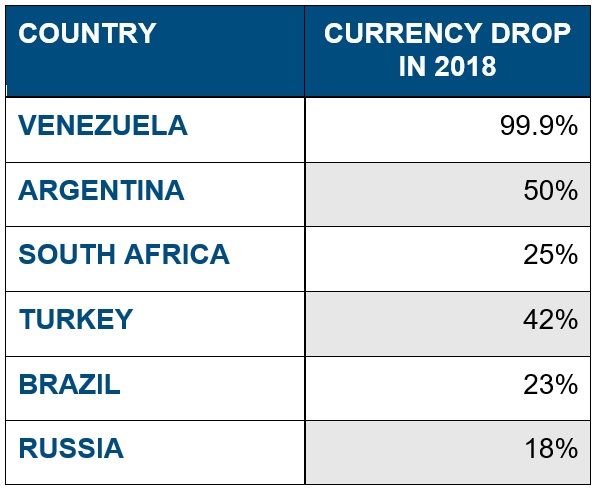

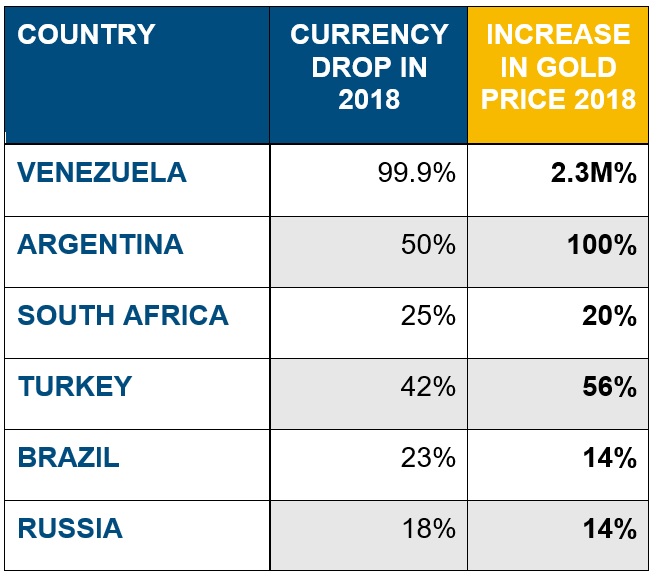

La monnaie est souvent le meilleur indicateur de la santé économique d’un pays. Observez le plongeon des six devises suivantes :

contagion de la crise monétaire

L’effondrement des monnaies se propage comme un feu de forêt. La forte inflation et l’hyperinflation frappent un pays après l’autre. Voici d’autres pays où la devise s’est effondrée en 2018 : Soudan -61%, Angola -39%, Liberia -18% et Inde -12%. La liste est longue. Au moins 15 autres pays ont vu leur monnaie perdre 10%, ou plus, par rapport au dollar en 2018.

Début de baisses des actions à l’échelle mondiale

Plusieurs grandes places boursières nous indiquent que l’économie mondiale est en train d’amorcer un marché baissier séculaire : -25% en Chine en 2018, -20% au Brésil, -23% en Turquie, -16% en Italie, -15% en Espagne, -10% en Allemagne, -10% au Royaume-Uni. Les actions des marchés émergents ont chuté de 20 %.

Les pays BRIC – Brésil, Russie, Inde et Chine – représentent 40 % de la population mondiale et ont un PIB de 20 000 milliards $. Par conséquent, la faiblesse de ces économies est un signe inquiétant pour l’avenir. L’ampleur du ralentissement n’est évidemment pas la même qu’au Venezuela ou en Argentine, mais cela montre bien que l’économie mondiale commence à s’effilocher.

Le désastre de la dette émergente libellée en dollars

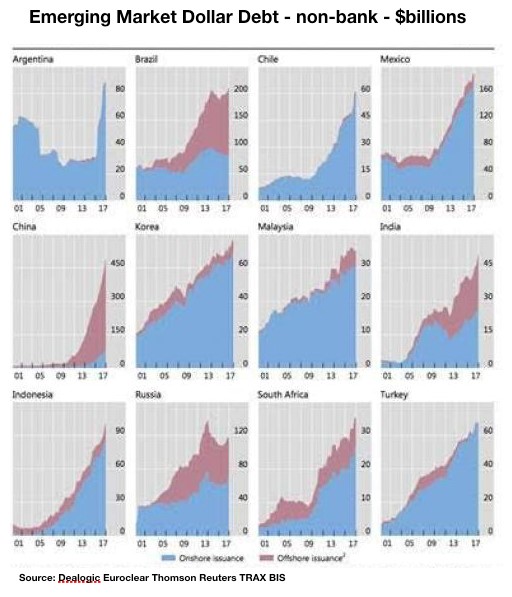

Le ralentissement économique ne serait pas si grave si le monde n’était pas endetté jusqu’au cou. Les économies occidentales ont des dettes qu’elles ne pourront jamais rembourser, mais c’est encore pire pour les marchés submergés, car leur croissance a été financée en grande partie avec de la dette en dollars US.

La dette des marchés submergés était de 8 000 milliards $ en 2000 et s’élève désormais à près de 50 000 milliards $.

La part de cette dette libellée en dollars a connu une croissance exponentielle et, comme la plupart des monnaies de ces pays sont en forte baisse par rapport au billet vert, ils risquent de faire défaut sur leurs dettes dans les prochaines années. Comme le montrent les graphiques ci-dessous, les dettes libellées en dollars ont été multipliées par 5-10. Les monnaies de ces pays continueront de baisser jusqu’à ne valoir quasiment plus rien.

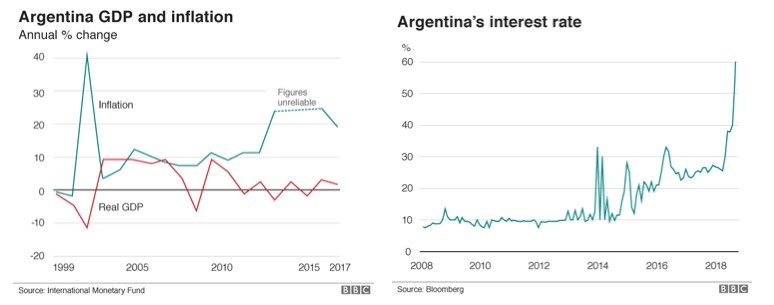

Argentine : taux d’intérêt de 60%

Si nous jetons un coup d’œil rapide à l’Argentine, nous pouvons voir ce qui attend les marchés émergents, mais aussi l’Occident. Avec une inflation élevée et un effondrement du peso de 50% cette année, l’Argentine a relevé ses taux d’intérêt à 60%.

Personne ne peut assumer des taux d’intérêt de 60%, en particulier un pays lourdement endetté. Des taux aussi élevés sont une folie et vont rapidement tuer le patient si cela continue.

Le message ne peut être plus clair : Une dette en croissance exponentielle et totalement disproportionnée par rapport à la croissance du PIB finira par entraîner un effondrement de la monnaie, puis un défaut. Le monde pourrait être confronté à une défaillance de l’Argentine. C’est déjà arrivé plusieurs fois. Même chose avec l’économie vénézuélienne. Même s’il y a un effondrement total de l’économie et de la société, cela n’aura pas de conséquences mondiales.

Faire des Montagnes d’une taupinière

Comme c’est souvent le cas, les problèmes commencent à la périphérie. Ce que nous voyons aujourd’hui ne sont pas les uniques répercussions d’un problème localisé. Les taupinières surgissent de pays en pays et vont bientôt atteindre l’Occident.

La patience – une vertu perdue

Il y a quelques années, on m’a demandé quelle est la chose la plus importante que j’ai apprise au cours de ma longue carrière dans les affaires. J’ai répondu “la patience”. Lorsqu’on est jeune, tout doit arriver rapidement. La gratification instantanée fait partie de la culture actuelle, la plupart des gens étant impatients et dénués de principes. C’est la même chose pour les jeunes et les vieux. Personne ne peut s’asseoir une seconde sans sortir son iPhone. Les téléphones portables sont les cigarettes d’aujourd’hui, sans eux les gens deviennent anxieux et nerveux. Mais malheureusement, cela ne les calme pas, au contraire.

Pire encore, lorsque les jeunes se réunissent, ils préfèrent communiquer avec le reste du monde sur Instagram ou Snapchat plutôt que de parler avec leurs amis assis à côté d’eux. Et quiconque envoie un courrier électronique ou un message attend une réponse rapide. Auparavant, lorsque vous envoyiez une lettre à quelqu’un de l’autre côté de l’Atlantique, il fallait attendre plusieurs semaines avant d’avoir une réponse. À bien des égards, la qualité de vie était meilleure qu’aujourd’hui. Mais l’évolution technologique ne cesse de s’accélérer.

LES ROBOTS ET L’Intelligence artificielle nous RENDRONT-ILS inutiles ?

Les robots et l’intelligence artificielle (IA) prennent progressivement le contrôle de tout. Je me souviens de Sir Clive, l’inventeur du premier ordinateur grand public à moins de 100£ en 1980, qui disait déjà à l’époque que les machines seraient un jour plus intelligentes que les êtres humains. Il avait raison, comme nous le voyons aujourd’hui avec l’IA. Il a également déclaré que les ordinateurs prendront le contrôle de nos vies, rendant les humains inutiles. Pour lui, la seule différence entre les humains et les ordinateurs était que les humains ont une âme. Et encore, il y croyait à moitié.

Malheureusement, la patience est une vertu qui disparaît de nos vies. La plupart des investissements se font à court terme. Mais Warren Buffet nous a démontré que les placements à long terme, basés sur la valeur, peuvent être une réussite. Donc, en attendant que l’intelligence artificielle contrôle nos vies et prenne toutes nos décisions en matière d’investissements, la patience restera une vertu essentielle.

L’or – une aubaine en 2000 et une aubaine aujourd’hui

À la fin des années 1990, j’ai considéré que les risques dans l’économie mondiale devenaient très dangereux. Après l’effondrement de 80% des valeurs technologiques en 2000-2002, le risque restait élevé en raison de la dette et des produits dérivés. Le prix de l’or ne reflétait pas encore ce risque et, après une correction de 20 ans par rapport au sommet de 850 $ atteint en 1980, l’or avait touché un plus bas à 250 $ en 1999 et n’était toujours qu’à 300 $ au début de 2002. Nous avons sauté sur l’opportunité, d’autant plus que l’or semblait sur le point de se retourner. Pour réussir un investissement, il ne faut pas acheter en même temps que tout le monde, comme l’or à 800 $ en 1979 ou le Nasdaq à la fin 1999. Chaque fois que les médias commencent à couvrir une classe d’actifs en première page, alors le risque est déjà bien plus élevé. Le meilleur moment pour acheter est lorsqu’un actif est mal aimé et sous-évalué, comme l’or en 2002.

L’or a ensuite amorcé une tendance haussière de six ans jusqu’à atteindre un sommet temporaire à 1 030 $ en 2008. Le second sommet intermédiaire a été touché en septembre 2011, à 1 930 $. L’or s’est ensuite maintenu entre 1 600 $ et 1 750 $, avant de descendre à 1 200 $ en 2013. L’or se déplace dans cette fourchette depuis cinq ans.

Notre vision du risque mondial et du rôle de l’or comme protection n’a pas changé. Évidemment, nous n’avons pas liquidé nos métaux précieux. Nous attendons patiemment depuis plusieurs années. Les raisons de détenir de l’or en 2002 n’ont pas changé. Au contraire, depuis 2006, le risque a augmenté exponentiellement avec l’explosion de la dette et des bulles d’actifs. Si nous ajoutons à cela les dérivés, les retraites et les passifs non capitalisés, le risque total s’élève désormais à des quadrillions de dollars.

Il y a encore plus de raisons d’acheter de l’or aujourd’hui qu’en 2002. Mais les prix de l’or et de l’argent ne reflètent pas ce risque. Le sentiment est semblable à ce qu’il était en 2002. L’or et l’argent sont de nouveau mal aimés et sous-évalués. C’est donc le moment idéal pour acquérir de l’or et de l’argent à des fins de préservation du patrimoine.

Les problèmes se déplaceront vers le centre

Pour comprendre ce qui se profile, revenons à la périphérie pour voir ce qui a déjà frappé certains pays. La dépréciation de la monnaie n’est qu’une partie de l’équation. L’autre élément est bien sûr la façon dont l’or révèle la mauvaise gestion du pays et protège contre une perte totale de richesse.

Le Venezuela, où la monnaie n’a plus aucune valeur, est un cas désespéré. Avec un prix de l’or à 300 millions de bolivars, les vénézuéliens qui possèdent un peu d’or depuis le début de l’année ou, encore mieux, depuis des années, se retrouvent en bien meilleure posture que le reste de la population.

En détenant de l’or et de l’argent physique, vous n’assurez pas seulement votre patrimoine contre la destruction de la monnaie papier, mais aussi contre un éventuel renflouement ou un effondrement du système bancaire.

Nous avons actuellement un certain nombre de signes avant-coureurs provenant du monde entier. Les années sombres ont déjà commencé en périphérie et se déplaceront rapidement vers le centre. Certains marchés boursiers, comme aux États-Unis, sont encore proches de leur sommet. Fondamentalement, les marchés en bulle peuvent s’effondrer à tout moment.

Les signaux techniques indiquent qu’un krach est imminent. Pareil pour l’or et l’argent. Ils s’apprêtent à reprendre leur tendance haussière à long terme et à monter significativement.

Ces mouvements peuvent se déclencher du jour au lendemain. S’ils sont retardés pendant une courte période, cela ne changera rien. L’économie mondiale se retournera et les conséquences seront dramatiques.

About Egon von Greyerz

Egon von Greyerz

Founder and Chairman

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD