NEIN, DAS WIRD KEIN DOUBLE DIP

NEIN, DAS WIRD KEIN DOUBLE DIP…..

by Egon von Greyerz – Matterhorn Asset Management

Englisch-Deutsch-Übersetzung von MMnews Felix Fabich

Nein, das wird kein Double Dip. Es wird viel schlimmer. Die Weltwirtschaft wird bald einen beschleunigten und härteren Abschwung erleben, welcher die Verluste zwischen 2007 und Anfang 2009 wie einen Spaziergang aussehen lassen werden.

Das globale Finanzsystem war vorübergehend künstlich am Leben gehalten worden durch Milliarden von gedruckten Dollar, welche die Regierungen „Geld“ nennen. Aber der Effekt dieses gewaltigen Gelddruckens ist kurzlebig, da es nicht möglich ist die auf wertlosem Papier aufgebaute Weltwirtschaft durch selbiges zu retten. Dennoch werden die Regierungen weiterhin Geld drucken, da dies die einzige ihnen bekannte Abhilfe darstellt.

Deswegen werden wir bald in eine Gelddruckphase nie dagewesener Größenordnung kommen. Aber das wird die westliche Welt nicht vor einem Abschwung bewahren, der 20 Jahre, sehr wahrscheinlich wahrscheinlich viel länger dauern wird.

Das Ende der Epoche

Die hyperinflationäre Baisse in den westlichen Ländern – auch in den U.S.A. und Großbritannien – wird das Ende einer 200-jährigen Epoche seit der industriellen Revolution markieren. Der Großteil des Wachstums in den letzten 100 Jahren und noch spezifischer in den letzten 40 Jahren basiert auf einem unhaltbaren Wachstum der Kreditniveaus. Diese Schulden werden in den nächsten Jahren noch um einige Größenordnungen wachsen, bis die kommende Hyperinflation in der westlichen Welt zu einer Zerstörung der Immobilienpreise und einer Schuldenimplosion führt.

In den letzten 100 Jahren hat die westliche Welt ein nie vorher dagewesenes Wachstum der Produktion und Innovation erlebt. Dies führte zu einem signifikanten Anstieg der Lebensqualität. In demselben Zeitraum wuchsen die öffentlichen und privaten Schulden exponentiell und führten zu einem steilen Anstieg der Inflation im Vergleich zu den Jahrzehnten zuvor.

NEIN, DAS WIRD KEIN DOUBLE DIP…..

by Egon von Greyerz – Matterhorn Asset Management

Englisch-Deutsch-Übersetzung von MMnews Felix Fabich

Nein, das wird kein Double Dip. Es wird viel schlimmer. Die Weltwirtschaft wird bald einen beschleunigten und härteren Abschwung erleben, welcher die Verluste zwischen 2007 und Anfang 2009 wie einen Spaziergang aussehen lassen werden.

Das globale Finanzsystem war vorübergehend künstlich am Leben gehalten worden durch Milliarden von gedruckten Dollar, welche die Regierungen „Geld“ nennen. Aber der Effekt dieses gewaltigen Gelddruckens ist kurzlebig, da es nicht möglich ist die auf wertlosem Papier aufgebaute Weltwirtschaft durch selbiges zu retten. Dennoch werden die Regierungen weiterhin Geld drucken, da dies die einzige ihnen bekannte Abhilfe darstellt.

Deswegen werden wir bald in eine Gelddruckphase nie dagewesener Größenordnung kommen. Aber das wird die westliche Welt nicht vor einem Abschwung bewahren, der 20 Jahre, sehr wahrscheinlich wahrscheinlich viel länger dauern wird.

Das Ende der Epoche

Die hyperinflationäre Baisse in den westlichen Ländern – auch in den U.S.A. und Großbritannien – wird das Ende einer 200-jährigen Epoche seit der industriellen Revolution markieren. Der Großteil des Wachstums in den letzten 100 Jahren und noch spezifischer in den letzten 40 Jahren basiert auf einem unhaltbaren Wachstum der Kreditniveaus. Diese Schulden werden in den nächsten Jahren noch um einige Größenordnungen wachsen, bis die kommende Hyperinflation in der westlichen Welt zu einer Zerstörung der Immobilienpreise und einer Schuldenimplosion führt.

In den letzten 100 Jahren hat die westliche Welt ein nie vorher dagewesenes Wachstum der Produktion und Innovation erlebt. Dies führte zu einem signifikanten Anstieg der Lebensqualität. In demselben Zeitraum wuchsen die öffentlichen und privaten Schulden exponentiell und führten zu einem steilen Anstieg der Inflation im Vergleich zu den Jahrzehnten zuvor.

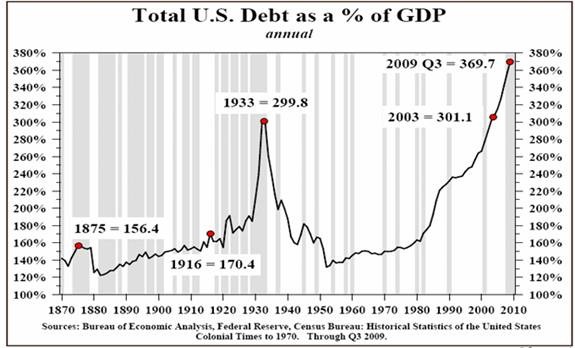

Seit der Gründung der FED im Jahr 1913 stiegen die Schulden bezüglich des BIP nur allmählich. Aber seit Nixon 1971 die Golddeckung des Dollar abschaffte, kam nahezu jedes Wachstum aus einem drastischen Schuldenanstieg und nicht aus realwirtschaftlichem Wachstum.

Der US-Verbraucherpreisindex (VPI) war 200 Jahre lang – bis in das frühe 20. Jahrhundert – stabil. Zwischen 1971 und 2010 wuchs der VPI aber um fast 500%. Die Gründe dafür sind unkontrollierte Kreditvergabe und der inflationäre Gelddruck. Die absolute U.S. Verschuldung stieg von $9 Billionen 1971 auf $59 Billionen heute – ohne die ungedeckten Verbindlichkeiten zwischen $70 Billionen und $110 Billionen zu beachten.

In absoluten Zahlen wuchs das U.S.-amerikanische BIP zwischen 1971 und 2010 von $1.1 Billionen auf $14.5 Billionen. Somit hat es eine Steigerung der Kredite um $50 Billionen gebraucht damit das jährliche BIP über 40 Jahre hinweg um $13 Billionen stieg. Ohne den drastischen Anstieg der Schulden hätten die U.S.A. höchstwahrscheinlich ein negatives Wirtschaftswachstum im Großteil der letzten 39 Jahre erlebt.

Das Verhältnis der absoluten Schulden zum BIP liegt momentan bei 380% und wird sich sehr wahrscheinlich signifikant erhöhen.

Der kommende hyperinflationäre Abschwung und die wahrscheinlich damit verbundene Kredit- und Kapitalimplosion werden möglicherweise das Ende einer 200-jährigen Epoche des Wachstums in der westlichen Welt markieren.

Nur wenn den Auswüchsen der 70-iger mit einer Korrekturbewegung begegnet würde, könnten wir einen Abschwung von circa 20 Jahren erleben. Aber höchstwahrscheinlich werden wir diese Ära von Beginn an mit der industriellen Revolution im 18. Jahrhundert aufarbeiten und mehr als 100 Jahre benötigen.

Somit wird der Westen wohl nach aufregenden und sehr schmerzhaften Zeiten in den nächsten Jahren eine längere Rezession ertragen müssen. Allen Maßlosigkeiten in der Wirtschaft und Gesellschaft muss ein Ende gesetzt werden. Diese unnormalen und unrealen Exzesse betreffen nicht nur Konzernleitungen, Banker, Hedgefonds-Manager oder viel verdienende Sportler sondern auch den kompletten Wegfall ethischer und moralischer Maßstäbe, sowie die Abkehr von der Familie als kleinste Einheit der Gesellschaft.

Die meisten Menschen glauben und hoffen, dass solche Trendwenden heutzutage wegen den der Regierung zur Verfügung stehenden Mitteln nicht möglich sind. Nur sehr wenige Menschen verstehen wahrhaftig, dass es genau diese staatlichen Beeinflussungen, Kontrollen, Regulierungen und das Gelddrucken sind, die unsere Probleme ursprünglich verursacht haben.

Macht macht korrupt und mit wachsendem Druck auf die Regierung wächst deren Einflussnahme. Denn sie glauben, dass ihre Regulierung der Wirtschaft die Staaten (Obama) oder die Welt (Gordon Brown) retten wird. Sie verstehen wenig davon, dass jede Einflussnahme, jede Regulation oder jeder gedruckte Geldschein die Probleme der Wirtschaft in vielfältiger Weise verschlimmern.

Die Regierungen haben zwei Möglichkeiten: Die Ausgaben weiter erhöhen und Geld drucken wie die U.S.A. oder Sparpakete wie in Europa zu beschließen. Für welche Option sie sich entscheiden ist belanglos, da der Umkehrpunkt überschritten wurde. Die Wirtschaft der westlichen Welt kann unter keinen Umständen gerettet werden. Trotzdem werden die Regierungen in der U.S.A. und in Europa weiterhin die einzige ihnen bekannte Vorgehensweise anwenden: Geld drucken.

Die Regierung stiehlt den Menschen das Geld

Sehr wenige Menschen erkennen, dass der Druck von Geldscheinen eine Form des Diebstahls an dem Geld und der Arbeit der Bürger ist. Geld soll dem Austausch von Gütern und Dienstleistungen dienen und die Werte zwischen ihnen ausbalancieren.

Ein Beispiel: Eine Person arbeitet sehr hart um im Jahr $40.000 in Form von Papiergeld zu verdienen. Die Regierung druckt, wegen ihres Missmanagements und ihrer Inkompetenz, gleichzeitig $40.000 um ihre Schulden zu bezahlen.

Somit hat die Regierung durch den Druck eines Knopfes die gleiche Menge Geld erzeugt, für die ein Mensch ein Jahr lang arbeiten musste. Das passiert im Moment überall auf der Welt und wird sich in den nächsten Monaten und Jahren noch beschleunigen und zu einer totalen Zerstörung des Papiergeldes führen.Papiergeld hat komplett seine Funktion als Tauschmittel und Wertbewahrer verloren. Deshalb steigt Gold und wird weiterhin im Vergleich zu vergänglichem Papier, genannt „Geld“, steigen.

Deflation, Inflation oder Hyperinflation

Der einzige Grund warum die U.S.A. einen so großen Schuldenberg anhäufen konnten ist der Status des Dollar als globale Währungsreserve. Deswegen konnten die U.S.A. auch ihre Schulden und Defizite international finanzieren.

Die U.S.A. sind nun an einem Punkt, an dem sich die Schulden drastisch erhöhen müssen, damit das Land einfach nur stillsteht. Wie alle Schneeballsysteme wird auch dieses ein Ende haben – und zwar sehr bald.

Der Dollar wird dramatisch abstürzen und seinen Status als Währungsreserve verlieren. Dadurch wird die U.S. Regierung ihre Defizite nicht mehr begleichen können – auf keinem Markt. Dieser Prozess wird zu endlosem Gelddrucken, kollabierenden Schuldverschreibungen (wesentlich höhere Zinsen) und einem wertlosen Dollar in einem hyperinflationären schwarzen Loch führen.

Lassen Sie uns noch einmal betonen, dass Hyperinflation wegen eines Währungskollapses durch Gelddrucken und nicht durch eine erhöhte Nachfrage entsteht. Die schwache, vorherrschende Deflation ist nur ein Vorbote der Hyperinflation. Die Angst vor einem deflationären Zusammensturz zwingt die Regierungen dazu Geld zu drucken. Dies führt zum Währungskollaps der in der Historie immer eine Hyperinflation verursachte.

Die absolute Geldmenge M3 (Quelle: Shadow Government Statistics) fällt mit nie zuvor dagewesener Geschwindigkeit. Das deutet auf einen wirtschaftlichen Abschwung, eine quantitative Lockerung durch die Zentralbanken und letztendlich Inflation hin (siehe Anfang 70-iger im Grafik)

Viele “Experten” vergleichen die Depression in Japan seit den 90-igern mit jener der U.S.A. heute. Unserer Meinung nach sind die U.S.A. heute aus folgenden Gründen in einer ganz anderen Situation:

In den frühen 90-iger Jahren konnte Japan immer noch seine Produkte in die restliche Welt exportieren

In jetzigen Abschwung werden alle Länder (auch China und Indien) hineingezogen und niemand kann seine Probleme „exportieren“.

Die Möglichkeit des Exports machte Japan zu einer Gläubigernation mit großen Zahlungsüberschüssen. Die U.S.A. sind schon seit 25 Jahren eine große Schuldennation.

In den privaten Haushalten Japans wurde damals relativ viel gespart (ist jetzt nicht mehr der Fall). Die Sparrate privater U.S. Haushalte sank seit Jahren (sie geht jetzt – typisch für eine Rezession – nach oben)

Die Balance zwischen staatlichen Zahlungen und dem Überschuss in privaten Haushalten ermöglichte es Japan seine Schulden ohne eine quantitative Lockerung zu finanzieren. Sehr bald wird eine quantitative Lockerung der einzige Weg für die U.S.A. sein, die Defizite zu bezahlen – genau wie für den Rest der westlichen Welt.

Die Arbeitslosenquote betrug 1992 circa 2%, stieg allmählich auf 5% im Jahr 2000 und ist seither konstant. In den U.S.A. liegt die Arbeitslosenquote bei 22% und steigt.

Viele eigenständige Staaten sind nun gewissermaßen pleite und das Finanzsystem wird künstlich beatmet. Zu Beginn der 90-iger Jahre sah es ganz anders aus.

Das sind einige Gründe warum die aktuelle Situation in den U.S.A. komplett anders ist als damals in Japan. Die quantitativen Lockerungen durch die Zentralbanken werden immer häufiger werden – weltweit.

Die Lage ist auch deswegen schlimmer als je zuvor, da diese Entwicklung wahrscheinlich in mehreren Nationen gleichzeitig eintreten wird. Wahrscheinlich wird es im Vereinigten Königreich, der restlichen EU und den meisten anderen europäischen Nationen passieren. Wegen der globalen Verflechtung der Finanzmärkte ist es schwierig vorherzusagen welche Länder der weltweiten Flut frisch gedruckter Banknoten entkommen können. Allerdings haben viele asiatische Länder gute Chance.

Können wir uns mit unserer Vorhersage der hyperinflationären Rezession irren? Selbstverständlich. Aber die Alternative wäre ein Kollaps durch Deflation. Das wäre aber für den mit Geld um sich werfenden Bernanke, den Schuldenliebhaber Obama und die meisten Regierungen undenkbar.

Die allgemein Gebildeten und die meisten Experten sagen, dass wir keine Inflation sondern Deflation erleben werden. Das Problem an der Allgemeinbildung ist ihre Allgemeinheit ohne ein Gramm Verstand. Wann lagen denn die sogenannten Experten und Politiker jemals in der jetzigen Krise richtig? Auch diesmal werden sie sich irren.

Die Experten mit Allgemeinbildung sagen auch, dass es Jahre dauern wird bis Inflation oder Hyperinflation erkennbar werden. Unserer Meinung nach kann es viel schneller kommen. Das Fundament der Weltwirtschaft steht auf wackligen Beinen. Es fehlt nur noch ein Vertrauensverlust oder eine psychologische Veränderung um das gesamte System zum Kippen zu bringen. Fallende Währungen, steigende Rentenrendite und ein fallender Aktienmarkt könnten sehr bald in einer teuflischen und schnell drehenden Spirale der Hyperinflation münden. Die Gebrechlichkeit des Finanzsystems könnte zu einem Flächenbrand führen.

Wertschöpfung

Banken und die Finanzindustrie existierten schon immer in der Geschichte um die Produktion und den Handel zu finanzieren. Jedoch bekam es eine führende Industrie in den letzten 100 – besonders in den letzten 25 – Jahren mit eigenem Recht und wurde wichtiger aber unproduktiver Bestandteil vieler Volkswirtschaften.

Heute kümmert sich die Finanzindustrie primär um eine Finanzpolitik zu ihrem eigenen Vorteil und dem der Klienten. Sie hat eine große Menge merkwürdiger Strategien entworfen, welche der Bank Gewinne bescheren und den normalen Konsum finanzieren sollen anstatt Ausgaben zu bezahlen. Das alles hat Null Produktivität und der einzige Gewinner ist die Finanzindustrie.

Die Gewinne sind von astronomischer Größenordnung. Besonders im Investment-, Hedgefonds- und Beteiligungskapital erfolgt eine signifikante Wertschöpfung. Viele Mitwirkende wurden Milliardäre oder verdienten viele Millionen Dollar indem sie in den letzten 10-15 Jahren Geld im Kreis bewegten.

In der Vergangenheit wurden Vermögen durch den Bau von Fabriken erzielt. Heute macht jeder normale Mitarbeiter der Wallstreet oder des Finanzzentrums London Millionen Dollar indem er oder sie einfach zur Arbeit kommt. Wenn die Menschen aus der Finanzindustrie zu den reichsten der Gesellschaft gehören, beweist das die Unausgeglichenheit des Systems. Da die Aktivitäten des Finanzsektors wenig zum Wohlstand eines Landes, sehr wohl aber zu dem der Mitwirkenden beitragen, sind sie nicht nachhaltig.Die Gründe für die Existenz dieses Sektors sind die bemerkenswerte Wertschöpfung durch die Regierungen, ihr Gelddrucken und die Verwandlung der Banken in Wohlstandsmaschinen für ihre Direktoren.

Insbesondere in den letzten 40 Jahren wurden die Reichen reicher während das Einkommen der Ottonormalverbraucher nur sehr gering wuchs. Seit 1970 hat sich das jährliche Einkommen der unteren 90% der U.S. Familien um 10% erhöht. Während der Aufschwungsphase zwischen 2002 und 2007 fiel das mittlere Einkommen um $2000.

Der erkennbare Wohlstandszuwachs resultiert aus einer größeren Verschuldung und nicht aus einem Anstieg der Reallöhne. Somit ist die Erhöhung des Lebensstandards in Amerika und vielen westlichen Staaten in den letzten 40 Jahren auf Schulden aufgebaut – Schulden die niemals mit normalem Geld beglichen werden können.

Gleichzeitig haben Manager eine große Erhöhung ihrer Gehälter und ihres Wohlstands erleben können. Im Jahr 1973 haben die obersten Führungskräfte das 26-fache Durchschnittseinkommen verdient. Heute verdienen sie das 300-fache. Die größer werdende Lücke zwischen den wenigen Reichen und der breiten Masse ist moralisch und sozial verwerflich. Im Falle eines Falles wird diese Lücke wahrscheinlich zu sozialen Unruhen und Gewalt gegen die Eliten führen.

Die Prioritäten werden sich ändern

Hauptsächlich ging es 2010 um die Problem der EU mit Griechenland, Spanien, Portugal, Italien usw. Die Probleme in Europa sind von wichtiger Bedeutung. Viele europäische Staaten und das Finanzsystem der EU werden neue Banknoten drucken lassen.

Obwohl die Probleme in Europa ernst zu nehmen sind, ist die U.S. Wirtschaft in einer viel schlechteren Verfassung. Dass die Politiker nun nicht mehr auf die U.S. Wirtschaft sondern viel mehr auf Europa schauen, passt der U.S. Regierung perfekt. So ist es wohl kaum ein Zufall, dass beispielsweise die U.S. Rating Agenturen Verbindlichkeiten von Griechenland und Spanien am selben Tag herabsetzen, an dem die Auktion des Finanzministeriums stattfindet.

Aber die Probleme der U.S. Wirtschaft verschlechtern sich rapide. Fabrikbestellungen, das Vertrauen der Konsumenten, Immobilienverkäufe, die Gewinne des Einzelhandels und der ECRI Index (Economic Cycle Research Institute) fallen stärker als erwartet und die reale Arbeitslosigkeit, die Zahl privater Insolvenzen (mehr als 1.6 Millionen im Jahr 2010), das Handelsdefizit, Länder- und Bundesverschuldungen steigen dagegen.

Der ECRI Index ist ein wichtiger Indikator. Er fiel nun schon seit 10 Wochen.

Es gibt drei unüberwindliche Probleme der U.S. Wirtschaft, welche von solcher Signifikanz sind, dass ihnen nur mit Gelddrucken begegnet werden kann:

Die Länder- und Staatsverschuldung wird stärker exponentiell wachsen. Die U.S. Verschuldung hat sich von $8 Billionen 2006 auf $14 Billionen heute erhöht. Bernanke übernahm seinen jetzigen Posten 2006. Viele Analysten meinen, dass die Verschuldung sich in den nächsten 5 Jahren an die Marke von $20 Billionen annähert. Wir glauben an einen wesentlich stärkeren Anstieg. Hinzu kommen Zinsen von 15% oder mehr, die Amerikaner nur erarbeiten müssen um Steuern zu zahlen, welche noch nicht einmal die Sollzinsen der Staatsverschuldung decken. Deswegen wird die U.S.A. zu einer Zahlungseinstellung gezwungen sein, wahrscheinlich aber eher noch mehr Geld drucken.

Die reale Arbeitslosenquote beträgt 22%. Seit 2007 haben mehr als 8 Millionen Amerikaner ihre Jobs verloren und es wird noch viel schlimmer werden. Die Arbeitslosigkeit außerhalb der Landwirtschaft erreichte in den 30-iger Jahren die Marke von 35%. Wir erwarten diese Quote in den nächsten Jahren.

Das Finanzsystem ist zahlungsunfähig. Es gibt viel mehr Bankenpleiten als letztes Jahr. Allein dieses Jahr haben über 110 Banken Insolvenz angemeldet. Schlimmer ist, dass das Anlagevermögen dieser Banken nur 30-50% des Bilanzwertes ausmacht. Banken bewerten ihre toxischen Papiere mit faulen Zahlen – unter dem Zuspruch der Regierung. Jedoch werden sich sichere Schulden sehr bald in toxische Papiere verwandeln und damit die finanzielle Lage der Konsumenten weiter verschärfen. Hinzu kommen weiterhin die $400 Billionen aus OTC Derivaten der U.S. Banken. Ein großer Teil davon ist wertlos und keine ernsthafte Reserve für eventuelle Verluste.

Die drei genannten Gründe werden in den nächsten Jahren zum größten Gelddruck in der Weltgeschichte führen und gleichzeitig die U.S.A. (und viele andere Länder) in den Abgrund ziehen.

Es gab nie zuvor eine Phase in der Geschichte, in der soviel Wohlstand zerstört wurde wie es in den nächsten Jahren passieren wird. Falls der Westen die Exzesse der letzten 40 Jahre – wohl aber eher der letzten 200 Jahre seit dem Beginn der industriellen Revolution – korrigiert, könnten wir eine totale Vernichtung aller Anlagen, beschleunigt durch Kreditblasen, erleben.

Seit der Gründung der FED im Jahr 1913 stiegen die Schulden bezüglich des BIP nur allmählich. Aber seit Nixon 1971 die Golddeckung des Dollar abschaffte, kam nahezu jedes Wachstum aus einem drastischen Schuldenanstieg und nicht aus realwirtschaftlichem Wachstum.

Der US-Verbraucherpreisindex (VPI) war 200 Jahre lang – bis in das frühe 20. Jahrhundert – stabil. Zwischen 1971 und 2010 wuchs der VPI aber um fast 500%. Die Gründe dafür sind unkontrollierte Kreditvergabe und der inflationäre Gelddruck. Die absolute U.S. Verschuldung stieg von $9 Billionen 1971 auf $59 Billionen heute – ohne die ungedeckten Verbindlichkeiten zwischen $70 Billionen und $110 Billionen zu beachten.

In absoluten Zahlen wuchs das U.S.-amerikanische BIP zwischen 1971 und 2010 von $1.1 Billionen auf $14.5 Billionen. Somit hat es eine Steigerung der Kredite um $50 Billionen gebraucht damit das jährliche BIP über 40 Jahre hinweg um $13 Billionen stieg. Ohne den drastischen Anstieg der Schulden hätten die U.S.A. höchstwahrscheinlich ein negatives Wirtschaftswachstum im Großteil der letzten 39 Jahre erlebt.

Das Verhältnis der absoluten Schulden zum BIP liegt momentan bei 380% und wird sich sehr wahrscheinlich signifikant erhöhen.

Der kommende hyperinflationäre Abschwung und die wahrscheinlich damit verbundene Kredit- und Kapitalimplosion werden möglicherweise das Ende einer 200-jährigen Epoche des Wachstums in der westlichen Welt markieren.

Nur wenn den Auswüchsen der 70-iger mit einer Korrekturbewegung begegnet würde, könnten wir einen Abschwung von circa 20 Jahren erleben. Aber höchstwahrscheinlich werden wir diese Ära von Beginn an mit der industriellen Revolution im 18. Jahrhundert aufarbeiten und mehr als 100 Jahre benötigen.

Somit wird der Westen wohl nach aufregenden und sehr schmerzhaften Zeiten in den nächsten Jahren eine längere Rezession ertragen müssen. Allen Maßlosigkeiten in der Wirtschaft und Gesellschaft muss ein Ende gesetzt werden. Diese unnormalen und unrealen Exzesse betreffen nicht nur Konzernleitungen, Banker, Hedgefonds-Manager oder viel verdienende Sportler sondern auch den kompletten Wegfall ethischer und moralischer Maßstäbe, sowie die Abkehr von der Familie als kleinste Einheit der Gesellschaft.

Die meisten Menschen glauben und hoffen, dass solche Trendwenden heutzutage wegen den der Regierung zur Verfügung stehenden Mitteln nicht möglich sind. Nur sehr wenige Menschen verstehen wahrhaftig, dass es genau diese staatlichen Beeinflussungen, Kontrollen, Regulierungen und das Gelddrucken sind, die unsere Probleme ursprünglich verursacht haben.

Macht macht korrupt und mit wachsendem Druck auf die Regierung wächst deren Einflussnahme. Denn sie glauben, dass ihre Regulierung der Wirtschaft die Staaten (Obama) oder die Welt (Gordon Brown) retten wird. Sie verstehen wenig davon, dass jede Einflussnahme, jede Regulation oder jeder gedruckte Geldschein die Probleme der Wirtschaft in vielfältiger Weise verschlimmern.

Die Regierungen haben zwei Möglichkeiten: Die Ausgaben weiter erhöhen und Geld drucken wie die U.S.A. oder Sparpakete wie in Europa zu beschließen. Für welche Option sie sich entscheiden ist belanglos, da der Umkehrpunkt überschritten wurde. Die Wirtschaft der westlichen Welt kann unter keinen Umständen gerettet werden. Trotzdem werden die Regierungen in der U.S.A. und in Europa weiterhin die einzige ihnen bekannte Vorgehensweise anwenden: Geld drucken.

Die Regierung stiehlt den Menschen das Geld

Sehr wenige Menschen erkennen, dass der Druck von Geldscheinen eine Form des Diebstahls an dem Geld und der Arbeit der Bürger ist. Geld soll dem Austausch von Gütern und Dienstleistungen dienen und die Werte zwischen ihnen ausbalancieren.

Ein Beispiel: Eine Person arbeitet sehr hart um im Jahr $40.000 in Form von Papiergeld zu verdienen. Die Regierung druckt, wegen ihres Missmanagements und ihrer Inkompetenz, gleichzeitig $40.000 um ihre Schulden zu bezahlen.

Somit hat die Regierung durch den Druck eines Knopfes die gleiche Menge Geld erzeugt, für die ein Mensch ein Jahr lang arbeiten musste. Das passiert im Moment überall auf der Welt und wird sich in den nächsten Monaten und Jahren noch beschleunigen und zu einer totalen Zerstörung des Papiergeldes führen.Papiergeld hat komplett seine Funktion als Tauschmittel und Wertbewahrer verloren. Deshalb steigt Gold und wird weiterhin im Vergleich zu vergänglichem Papier, genannt „Geld“, steigen.

Deflation, Inflation oder Hyperinflation

Der einzige Grund warum die U.S.A. einen so großen Schuldenberg anhäufen konnten ist der Status des Dollar als globale Währungsreserve. Deswegen konnten die U.S.A. auch ihre Schulden und Defizite international finanzieren.

Die U.S.A. sind nun an einem Punkt, an dem sich die Schulden drastisch erhöhen müssen, damit das Land einfach nur stillsteht. Wie alle Schneeballsysteme wird auch dieses ein Ende haben – und zwar sehr bald.

Der Dollar wird dramatisch abstürzen und seinen Status als Währungsreserve verlieren. Dadurch wird die U.S. Regierung ihre Defizite nicht mehr begleichen können – auf keinem Markt. Dieser Prozess wird zu endlosem Gelddrucken, kollabierenden Schuldverschreibungen (wesentlich höhere Zinsen) und einem wertlosen Dollar in einem hyperinflationären schwarzen Loch führen.

Lassen Sie uns noch einmal betonen, dass Hyperinflation wegen eines Währungskollapses durch Gelddrucken und nicht durch eine erhöhte Nachfrage entsteht. Die schwache, vorherrschende Deflation ist nur ein Vorbote der Hyperinflation. Die Angst vor einem deflationären Zusammensturz zwingt die Regierungen dazu Geld zu drucken. Dies führt zum Währungskollaps der in der Historie immer eine Hyperinflation verursachte.

Die absolute Geldmenge M3 (Quelle: Shadow Government Statistics) fällt mit nie zuvor dagewesener Geschwindigkeit. Das deutet auf einen wirtschaftlichen Abschwung, eine quantitative Lockerung durch die Zentralbanken und letztendlich Inflation hin (siehe Anfang 70-iger im Grafik)

Viele “Experten” vergleichen die Depression in Japan seit den 90-igern mit jener der U.S.A. heute. Unserer Meinung nach sind die U.S.A. heute aus folgenden Gründen in einer ganz anderen Situation:

- In den frühen 90-iger Jahren konnte Japan immer noch seine Produkte in die restliche Welt exportieren

- In jetzigen Abschwung werden alle Länder (auch China und Indien) hineingezogen und niemand kann seine Probleme „exportieren“.

- Die Möglichkeit des Exports machte Japan zu einer Gläubigernation mit großen Zahlungsüberschüssen. Die U.S.A. sind schon seit 25 Jahren eine große Schuldennation.

- In den privaten Haushalten Japans wurde damals relativ viel gespart (ist jetzt nicht mehr der Fall). Die Sparrate privater U.S. Haushalte sank seit Jahren (sie geht jetzt – typisch für eine Rezession – nach oben)

- Die Balance zwischen staatlichen Zahlungen und dem Überschuss in privaten Haushalten ermöglichte es Japan seine Schulden ohne eine quantitative Lockerung zu finanzieren. Sehr bald wird eine quantitative Lockerung der einzige Weg für die U.S.A. sein, die Defizite zu bezahlen – genau wie für den Rest der westlichen Welt.

- Die Arbeitslosenquote betrug 1992 circa 2%, stieg allmählich auf 5% im Jahr 2000 und ist seither konstant. In den U.S.A. liegt die Arbeitslosenquote bei 22% und steigt.

- Viele eigenständige Staaten sind nun gewissermaßen pleite und das Finanzsystem wird künstlich beatmet. Zu Beginn der 90-iger Jahre sah es ganz anders aus.

Das sind einige Gründe warum die aktuelle Situation in den U.S.A. komplett anders ist als damals in Japan. Die quantitativen Lockerungen durch die Zentralbanken werden immer häufiger werden – weltweit.

Die Lage ist auch deswegen schlimmer als je zuvor, da diese Entwicklung wahrscheinlich in mehreren Nationen gleichzeitig eintreten wird. Wahrscheinlich wird es im Vereinigten Königreich, der restlichen EU und den meisten anderen europäischen Nationen passieren. Wegen der globalen Verflechtung der Finanzmärkte ist es schwierig vorherzusagen welche Länder der weltweiten Flut frisch gedruckter Banknoten entkommen können. Allerdings haben viele asiatische Länder gute Chance.

Können wir uns mit unserer Vorhersage der hyperinflationären Rezession irren? Selbstverständlich. Aber die Alternative wäre ein Kollaps durch Deflation. Das wäre aber für den mit Geld um sich werfenden Bernanke, den Schuldenliebhaber Obama und die meisten Regierungen undenkbar.

Die allgemein Gebildeten und die meisten Experten sagen, dass wir keine Inflation sondern Deflation erleben werden. Das Problem an der Allgemeinbildung ist ihre Allgemeinheit ohne ein Gramm Verstand. Wann lagen denn die sogenannten Experten und Politiker jemals in der jetzigen Krise richtig? Auch diesmal werden sie sich irren.

Die Experten mit Allgemeinbildung sagen auch, dass es Jahre dauern wird bis Inflation oder Hyperinflation erkennbar werden. Unserer Meinung nach kann es viel schneller kommen. Das Fundament der Weltwirtschaft steht auf wackligen Beinen. Es fehlt nur noch ein Vertrauensverlust oder eine psychologische Veränderung um das gesamte System zum Kippen zu bringen. Fallende Währungen, steigende Rentenrendite und ein fallender Aktienmarkt könnten sehr bald in einer teuflischen und schnell drehenden Spirale der Hyperinflation münden. Die Gebrechlichkeit des Finanzsystems könnte zu einem Flächenbrand führen.

Wertschöpfung

Banken und die Finanzindustrie existierten schon immer in der Geschichte um die Produktion und den Handel zu finanzieren. Jedoch bekam es eine führende Industrie in den letzten 100 – besonders in den letzten 25 – Jahren mit eigenem Recht und wurde wichtiger aber unproduktiver Bestandteil vieler Volkswirtschaften.

Heute kümmert sich die Finanzindustrie primär um eine Finanzpolitik zu ihrem eigenen Vorteil und dem der Klienten. Sie hat eine große Menge merkwürdiger Strategien entworfen, welche der Bank Gewinne bescheren und den normalen Konsum finanzieren sollen anstatt Ausgaben zu bezahlen. Das alles hat Null Produktivität und der einzige Gewinner ist die Finanzindustrie.

Die Gewinne sind von astronomischer Größenordnung. Besonders im Investment-, Hedgefonds- und Beteiligungskapital erfolgt eine signifikante Wertschöpfung. Viele Mitwirkende wurden Milliardäre oder verdienten viele Millionen Dollar indem sie in den letzten 10-15 Jahren Geld im Kreis bewegten.

In der Vergangenheit wurden Vermögen durch den Bau von Fabriken erzielt. Heute macht jeder normale Mitarbeiter der Wallstreet oder des Finanzzentrums London Millionen Dollar indem er oder sie einfach zur Arbeit kommt. Wenn die Menschen aus der Finanzindustrie zu den reichsten der Gesellschaft gehören, beweist das die Unausgeglichenheit des Systems. Da die Aktivitäten des Finanzsektors wenig zum Wohlstand eines Landes, sehr wohl aber zu dem der Mitwirkenden beitragen, sind sie nicht nachhaltig.Die Gründe für die Existenz dieses Sektors sind die bemerkenswerte Wertschöpfung durch die Regierungen, ihr Gelddrucken und die Verwandlung der Banken in Wohlstandsmaschinen für ihre Direktoren.

Insbesondere in den letzten 40 Jahren wurden die Reichen reicher während das Einkommen der Ottonormalverbraucher nur sehr gering wuchs. Seit 1970 hat sich das jährliche Einkommen der unteren 90% der U.S. Familien um 10% erhöht. Während der Aufschwungsphase zwischen 2002 und 2007 fiel das mittlere Einkommen um $2000.

Der erkennbare Wohlstandszuwachs resultiert aus einer größeren Verschuldung und nicht aus einem Anstieg der Reallöhne. Somit ist die Erhöhung des Lebensstandards in Amerika und vielen westlichen Staaten in den letzten 40 Jahren auf Schulden aufgebaut – Schulden die niemals mit normalem Geld beglichen werden können.

Gleichzeitig haben Manager eine große Erhöhung ihrer Gehälter und ihres Wohlstands erleben können. Im Jahr 1973 haben die obersten Führungskräfte das 26-fache Durchschnittseinkommen verdient. Heute verdienen sie das 300-fache. Die größer werdende Lücke zwischen den wenigen Reichen und der breiten Masse ist moralisch und sozial verwerflich. Im Falle eines Falles wird diese Lücke wahrscheinlich zu sozialen Unruhen und Gewalt gegen die Eliten führen.

Die Prioritäten werden sich ändern

Hauptsächlich ging es 2010 um die Problem der EU mit Griechenland, Spanien, Portugal, Italien usw. Die Probleme in Europa sind von wichtiger Bedeutung. Viele europäische Staaten und das Finanzsystem der EU werden neue Banknoten drucken lassen.

Obwohl die Probleme in Europa ernst zu nehmen sind, ist die U.S. Wirtschaft in einer viel schlechteren Verfassung. Dass die Politiker nun nicht mehr auf die U.S. Wirtschaft sondern viel mehr auf Europa schauen, passt der U.S. Regierung perfekt. So ist es wohl kaum ein Zufall, dass beispielsweise die U.S. Rating Agenturen Verbindlichkeiten von Griechenland und Spanien am selben Tag herabsetzen, an dem die Auktion des Finanzministeriums stattfindet.

Aber die Probleme der U.S. Wirtschaft verschlechtern sich rapide. Fabrikbestellungen, das Vertrauen der Konsumenten, Immobilienverkäufe, die Gewinne des Einzelhandels und der ECRI Index (Economic Cycle Research Institute) fallen stärker als erwartet und die reale Arbeitslosigkeit, die Zahl privater Insolvenzen (mehr als 1.6 Millionen im Jahr 2010), das Handelsdefizit, Länder- und Bundesverschuldungen steigen dagegen.

Der ECRI Index ist ein wichtiger Indikator. Er fiel nun schon seit 10 Wochen.

Es gibt drei unüberwindliche Probleme der U.S. Wirtschaft, welche von solcher Signifikanz sind, dass ihnen nur mit Gelddrucken begegnet werden kann:

- Die Länder- und Staatsverschuldung wird stärker exponentiell wachsen. Die U.S. Verschuldung hat sich von $8 Billionen 2006 auf $14 Billionen heute erhöht. Bernanke übernahm seinen jetzigen Posten 2006. Viele Analysten meinen, dass die Verschuldung sich in den nächsten 5 Jahren an die Marke von $20 Billionen annähert. Wir glauben an einen wesentlich stärkeren Anstieg. Hinzu kommen Zinsen von 15% oder mehr, die Amerikaner nur erarbeiten müssen um Steuern zu zahlen, welche noch nicht einmal die Sollzinsen der Staatsverschuldung decken. Deswegen wird die U.S.A. zu einer Zahlungseinstellung gezwungen sein, wahrscheinlich aber eher noch mehr Geld drucken.

- Die reale Arbeitslosenquote beträgt 22%. Seit 2007 haben mehr als 8 Millionen Amerikaner ihre Jobs verloren und es wird noch viel schlimmer werden. Die Arbeitslosigkeit außerhalb der Landwirtschaft erreichte in den 30-iger Jahren die Marke von 35%. Wir erwarten diese Quote in den nächsten Jahren.

- Das Finanzsystem ist zahlungsunfähig. Es gibt viel mehr Bankenpleiten als letztes Jahr. Allein dieses Jahr haben über 110 Banken Insolvenz angemeldet. Schlimmer ist, dass das Anlagevermögen dieser Banken nur 30-50% des Bilanzwertes ausmacht. Banken bewerten ihre toxischen Papiere mit faulen Zahlen – unter dem Zuspruch der Regierung. Jedoch werden sich sichere Schulden sehr bald in toxische Papiere verwandeln und damit die finanzielle Lage der Konsumenten weiter verschärfen. Hinzu kommen weiterhin die $400 Billionen aus OTC Derivaten der U.S. Banken. Ein großer Teil davon ist wertlos und keine ernsthafte Reserve für eventuelle Verluste.

Die drei genannten Gründe werden in den nächsten Jahren zum größten Gelddruck in der Weltgeschichte führen und gleichzeitig die U.S.A. (und viele andere Länder) in den Abgrund ziehen.

Es gab nie zuvor eine Phase in der Geschichte, in der soviel Wohlstand zerstört wurde wie es in den nächsten Jahren passieren wird. Falls der Westen die Exzesse der letzten 40 Jahre – wohl aber eher der letzten 200 Jahre seit dem Beginn der industriellen Revolution – korrigiert, könnten wir eine totale Vernichtung aller Anlagen, beschleunigt durch Kreditblasen, erleben.

About Edward Maas

Edward Maas

VON GREYERZ AG

Zurich, Switzerland

Phone: +41 44 213 62 45

VON GREYERZ AG global client base strategically stores an important part of their wealth in Switzerland in physical gold and silver outside the banking system. VON GREYERZ is pleased to deliver a unique and exceptional service to our highly esteemed wealth preservation clientele in over 90 countries.

VONGREYERZ.gold

Contact Us

Articles may be republished if full credits are given with a link to VONGREYERZ.GOLD